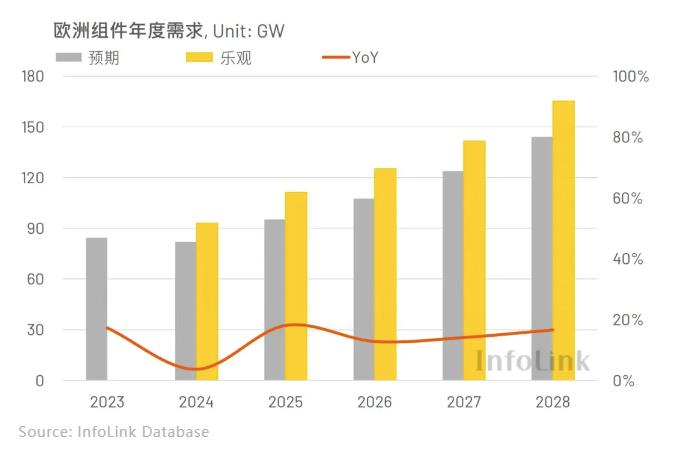

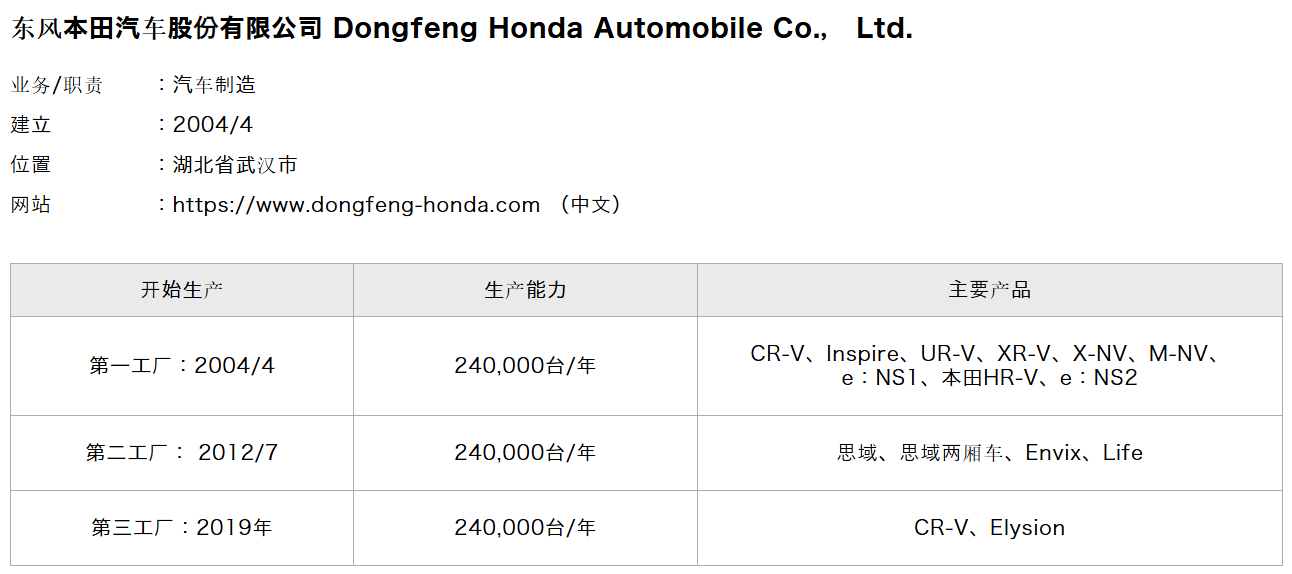

歐洲近年為實現能源安全與達成凈零碳排目標,大力發展可再生能源,而光伏更成為其中的發展主力。根據 InfoLink 估算,2024 年全球光伏組件需求落在 470-529 GW 之間,歐洲市場需求約為 82-93 GW,占全球市場需求 18%,位居全球第二大光伏市場。

然而,今年隨著歐洲傳統能源逐漸下降,影響民眾安裝分布式項目的意愿,此外光伏供應鏈波動價格下探、融資成本考慮及補貼限縮等因素,導致部分國家項目出現延宕,連帶二季度開始歐洲組件庫存水位悄然上升,市場觀望情緒濃厚。總總因素積累, InfoLink 估算歐洲今年組件需求成長幅度將相對放緩,相比 2023 年 84.4 GW 的組件需求,今年保守預期成長率恐微幅衰退 3%,樂觀情形下有機會成長 10%,難重演去年組件需求跳躍式成長的情勢,長期需求仍須仰賴政府政策規劃,目前歐洲仍在商討相關利好政策、補貼激勵措施等方式,藉以持續刺激市場熱度。

而歐盟身為推動歐洲光伏市場發展的重要主體,在極大程度上也對歐洲市場造成影響,近乎成為歐洲光伏市場發展最重要的推手。起初,歐盟執委會于 2019 年推出《歐洲綠色新政》(European Green Deal),誓言于 2050 年落實凈零碳排,同時達成「氣候中和(climate neutrality)」的目標。2022 年,俄烏戰爭爆發后,歐盟執委會也于當年五月推出「RepowerEU」計劃,透過節能、能源供應多元化、加速推動可再生能源以及擴大投資等四大項目,減少對俄羅斯的天然氣能源依賴,并藉由「歐盟復蘇與韌性基金(EU Recovery and Resilience Facility)」,提供各會員國補貼或低利貸款,助其發展可再生能源。

近期歐盟相關政策,則以《凈零工業法案》(Net-Zero Industry Act, NZIA)、《關鍵原物料法案》(Critical Raw Material Act)與《反強迫勞動產品法規》(The prohibiting products made with forced labour on the Union market)受關注度最大,雖細部規范不同,但主要皆以提升歐盟凈零技術自主或本主制造為目標,同時減少對第三國的關鍵技術與相關產品依賴,而身為歐洲光伏產品最大進口國的中國,勢必將受到影響。然而,歐盟與各會員國雖透過簽署《歐洲光伏憲章》(European Solar Charter),承諾支持本土光伏廠家,協助強化歐盟本土光伏產品的競爭力,但現階段補助本土制造的措施并未明確,且本土產能尚無法匹配其龐大的需求,導致去年底至今年初,多家光伏協會與企業紛紛呼吁歐盟與歐洲各國勿對中國光伏產品實施貿易限制關稅,因此,預估短期內對中國組件輸出量體影響有限。

在其他刺激性政策方面,歐盟也于今年五月出臺《建筑能源效率指令》(Energy Performance of Buildings Directive, EPBD),規定 2030 年以前,所有新建建物皆應實現凈零碳排;2050 年以前,全部現有建物應實現凈零碳排,僅農業、宗教或歷史建物不在此限。此外,部分歐洲國家如意大利與法國,也鼓勵于道路隔音墻、停車場遮陽棚、工商建物外墻與公有建物裝設光伏,尤其在停車場遮陽棚裝機方面呈現顯著增長,預計有望為分布式項目帶來需求利好。

然而,須注意歐洲部分國家因糧食安全和農民抗議等因素,逐漸限縮農電光伏項目,加上一些國家出現電網壅塞問題,短期內可能在一定程度上影響集中式項目發展。此外,歐洲各國也須持續解決審批程序上出現的官僚主義與行政流程繁瑣等問題,并積極補足當前光伏市場的技術勞動力,加速歐洲光伏發展。

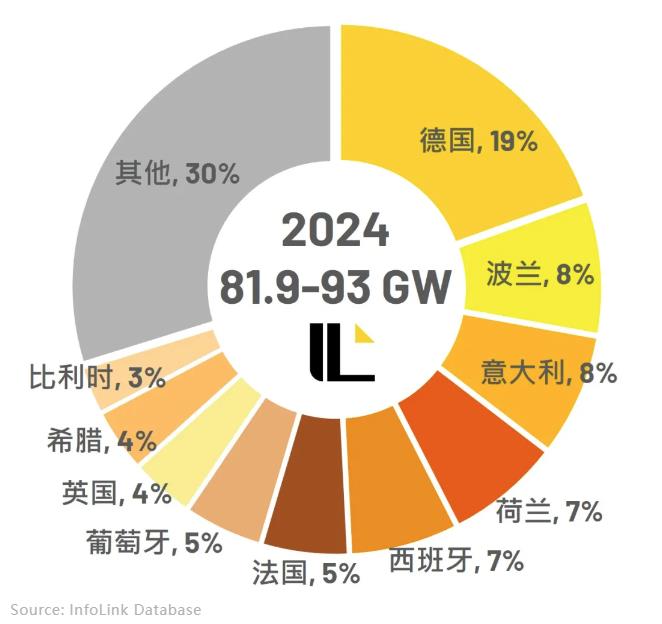

整體而言,在歐盟進行可再生能源的轉型策略下,歐洲光伏市場將持續蓬勃發展,除了歐盟提出許多刺激性政策外,多數歐洲國家也提出相對應的利好措施。觀察 2024 年歐洲單一國家市場占比,InfoLink 測算組件需求之中德國占比 19% 位居首位,其次波蘭、意大利、荷蘭與西班牙則以 7-8% 占比位居 2 至 5 名,五國約占整體歐洲市場需求 50%,以下將針對歐洲區域前五大需求國進行統整性的市場與政策概述。

德國市場方面,隨著進入夏季光伏發電旺季,近期光伏電價出現暴跌,發電高峰時段甚至出現負電價,加上傳統能源電價緩步下降,使得德國二季度光伏裝機同比下跌近 10%。但綜觀今年上半年,德國已新增 7.55 GW 裝機量,同比去年的 6.97 GW 上升 8%,距離今年新增 13 GW 的裝機目標已完成 58%,年底前有機會順利達標,InfoLink 預計今年德國組件需求約落在 16-17.5 GW。

而今年五月,德國「光伏攬子計劃(Solarpaket 1)」正式上路,該計劃被認為是刺激德國未來光伏發展最重要的政策之一,除了為工商項目提供每 kWh 0.015 歐元并網電價補貼;簡化屋頂型與陽臺式光伏的申請裝機流程;將集中式項目的限額由 20 MW 提升至 50 MW;以及鼓勵在符合《聯邦自然保護法》(Bundesnaturschutzgesetz)的規定下開發農電項目,同時推動于停車場遮陽棚裝設光伏系統,有望帶動德國長期的集中式與分布式光伏裝機。相較其他歐洲國家,德國發展可再生能源的目標更為明確,九成以上的民眾也大力支持發展可再生能源,加上越來越多德國企業為減少用電成本,紛紛宣布擴大投資自用光伏系統,因此,預計未來德國光伏需求將逐年增長。

觀察歐洲第二、三大單一需求市場,波蘭與意大利。雖然波蘭仍以燃煤做為當前發電主力,但近年在光伏發展上也相當顯著,2023 年共新增約 4.9 GW 的裝機,成為歐洲光伏的顯著新興市場,預計今年波蘭光伏需求約落在 6.8-7.9 GW。波蘭近期也面臨離峰時段光伏發電量過高的問題,導致電網承壓過重。鑒此,波蘭電力公司(Polskie Sieci Elektroenergetyczne, PSE)宣布,將于 2040 年前投入約 1175 億歐元,優化波蘭輸電與配電網等措施。另一項利好消息,波蘭政府預計于今年9月推出「我的電力計劃(Mój Pr?d 6.0)」,由于 Mój Pr?d 5.0 為波蘭戶用裝機帶來增長,Mój Pr?d 6.0 有望帶動約 1.6 萬個戶用裝機需求,刺激今明兩年的分布式需求,而隨著鼓勵發展可再生能源的 Donald Tusk 已于去年底就任波蘭總理,未來可能出臺更多光伏利好政策,為長期需求帶來刺激。

反觀意大利,去年「Superbonus」90% 補貼費率助意大利分布式項目需求迎來增長,而隨著今年費率調降至 70%,可能影響民眾裝設戶用光伏意愿。此外,意大利政府也于今年五月通過法令,禁止未來在劃定為農業用地的區域裝設地面集中式光伏,可能在一定程度上影響集中式項目開發,預計今年意大利裝機主要體現在工商或公共建物設施項目,需求約落在 6.2-6.6 GW。然而,意大利在投入本土制造方面則較為顯著,今年三月,意大利政府發布第二輪《國家復蘇暨韌性計劃》(National Recovery and Resilience Plan 2, PNRR 2),為選用本土光伏產品的開發商提供補貼,同時,歐盟執委會也通過意大利「綠色新政產業計劃(Green Deal Industrial Plan)」,向本土光伏制造商提供捕貼,由于意大利當前本土產能尚未起量,無法匹配其需求,故短中期內仍須仰賴中國出口的光伏組件。

最后,簡述歐洲第四、五大單一需求市場,荷蘭與西班牙的市場情形。荷蘭去年新增約 4.8 GW 的光伏裝機,為歐洲光伏發展最快速的市場之一,但礙于土地稀缺,荷蘭政府極力發展在自行車道、停車場遮陽棚、公路隔音墻、公共建物甚至水上裝設光伏系統,在戶用與工商項目方面也表現不俗。然而,以荷蘭自由黨(PVV)為首的聯合政府于今年五月達成組閣協議,宣布擴大離岸天然氣開采與核能發電,同時決議自 2027 年起取消「凈計量計劃(Salderingsregeling)」,未來民眾無法將戶用光伏產生的電力輸入電網以獲得回饋金,近期尚未觀察到其他利好政策出臺,預計今年荷蘭需求約落在 5.8-6.5 GW。

西班牙方面,自 2022 年初開始,西班牙可再生能源電力批發價格持續走跌,影響電站投資者的收益,且隨著今年夏季到來,光伏發電產出將大幅上升,可能導致負電價的出現,影響投資者收益,進一步降低光伏案場開發的誘因。而根據 InfoLink 調查,西班牙當地已有許多開發項目出現延宕,預計今年集中式項目需求難以起量。此外,近期西班牙并無顯著的戶用項目刺激政策出臺,將影響今年分布式項目需求。整體而言,今年西班牙光伏市場將呈現低迷的局面,預計今年西班牙需求約落在 5.5-6 GW,未來能否獲得改善,仍須視其電網壅塞、行政流程緩慢以及技術人力短缺等問題能否獲改善。

總結而言,即使今年歐洲市場受傳統能源下降、供應鏈價跌、融資成本考慮及補貼限縮等因素影響,致使今年組件需求增長幅度受限,但長期需求在歐盟持續推出發展可再生能源的利好政策,以及各會員國對 2030 年凈零碳排目標達成集體共識的情形下,歐洲市場長期需求有望成長,預計 2025 年歐洲市場光伏組件需求落在 95.1-111.3 GW 之間,相比今年成長 9-18%。實際市場情形仍須關注今年下半年至明年上半年,歐盟與歐洲各國有無推出其他利好政策,以及供應鏈價格、融資成本、全球與區域政經情勢的發展。隨著越接近 2030 年凈零碳排目標的時間節點,歐洲各國可能增加組件拉貨以達成該目標,預估 2028 年單年度需求有機會突破 150 GW,故對于歐洲光伏市場的長期發展持樂觀看法。