據悉,2024年7月11-13日,2024中國汽車論壇在上海嘉定舉辦。上海汽車集團股份有限公司研發總院副院長仇杰出席并演講。仇杰強調了固態鋰電池作為下一代技術的重要性。他提到固態電池的三個主要優勢:

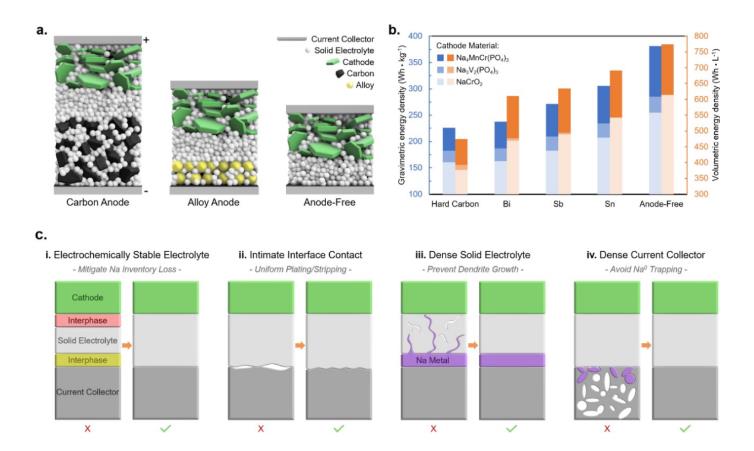

一、低溫性能好。電解液低溫下粘度增大,電導率急劇降低,而固態電解質在低溫下仍然具有良好的鋰離子傳輸能力。

二、固態電池內阻低,倍率性能好。電解液中鋰離子遷移數低,且在隔膜存在條件下實際鋰離子遷移距離也會增加;高性能固態電質電導率超過10ms/cm,鋰離子遷移數大大增加。

三、固態電池性價比高。固態電解質具備更高的電化學窗口,可以使用高電壓正極、金屬鋰負極等高性價比電極材料大幅降低電池成本。

談及上汽集團的實踐,他介紹將實施三步走戰略,加速推進全固態電池裝車量產。

第一階段產品是半固態產品,液含量10%wt。在高安全的前提下實現了1000公里以上的單次純電續航,2024年批量裝車。

第二階段產品是準固態產品,液含量5%wt。通過新的干法電極技術量產和高電壓新型正極材料引入,實現新的電池結構,2025年批量交付,在上汽集團自主品牌實現規模搭載。

第三階段產品是全固態產品,通過新的負極材料和更加壓實的新型電池成型工藝,最終形成整體致密度超98%,液體含量為0的全固態電池。其中,第一階段產品能量密度>400Wh/kg,第二階段產品將突破500Wh/kg。2026年批量交付并完成樣車測試,2027年實現裝車量產交付。

今年以來,國內儲能市場保持強勁的增長勢頭。其中,最明顯的趨勢之一是以314Ah為主的300Ah+大容量儲能電芯正逐漸替代280Ah電芯成為“新主流”。

機構統計數據顯示,今年上半年中國國內儲能市場共有486個項目實現并網,總規模達14.45GW/35.15GWh,同比增長125%。其中,僅在6月并網的項目就高達7.2GW/15.5GWh。項目類型依然以獨立儲能和集采為主,據不完全統計,近期使用314Ah電芯、5MWh儲能系統的項目并網投運量已超5GWh。

此外,據電池中國了解,目前300Ah+儲能電芯在市場中的滲透率已達30%左右。在動力電池應用分會組織的產業鏈調研中,也有電池廠商表示,“314Ah儲能電芯滲透率已超35%”,更有頭部系統集成商稱,其314Ah電芯使用比例已高達80%。

01 業主需求“驟增”,300Ah+電芯加速滲透

從招投標市場來看,多家頭部電池廠商表示,“當前有90%以上的電池企業會拿300Ah+電芯參與競標”;與此同時,央/國企等業主方的集采需求中,多個項目明確要求使用314Ah電芯。

據電池中國觀察,從今年年初開始便已陸續出現314Ah電芯的采購需求。近期如包頭鋁業產業園區綠色供電項目135MW/540MWh電化學儲能電站、內蒙古岱海新能源烏蘭察布“風光火儲氫一體化”能源基地300MW/1200MWh儲能項目都提出了對314Ah電芯的采購要求,而規模最大的當屬中國電氣裝備和國能信控對314Ah電芯的集采。

在中國電氣裝備集采14.54GWh磷酸鐵鋰電芯的項目中,對314Ah電芯的采購量達到11.1GWh,占總規模的7成以上。據悉,在此次招標中,中國電氣裝備旗下的山東電工時代采購規模達6GWh,部分原因或在于其供貨了全國單體容量最大的獨立儲能電站“東營津輝795MW/1600MWh集中式儲能項目”中的一期項目(該項目使用314Ah電芯)。

而在已開標的國能信控4.35GWh磷酸鐵鋰電芯集采項目中,314Ah電芯占比同樣超過7成,遠超對280Ah電芯的采購量。從開標結果看,瑞浦蘭鈞、寧德時代、中創新航、海辰儲能4家電池廠商入圍。由于項目要求訂單簽訂后“10天內完成單體電池供貨”,因此極其考驗企業的量產能力及前期的市場研判及布局節奏。

從具備量產300Ah+電芯能力的企業來看,截至目前,僅有寧德時代、遠景動力、瑞浦蘭鈞、贛鋒鋰業、鵬輝能源、欣旺達、力神電池、海辰儲能、中創新航、遠東電池等10余家電池廠商具備量產能力,這在一定程度上使得中標企業越來越向頭部電池廠商集中。

值得注意的是,在今年以來對314Ah電芯采購規模最大的中國電氣裝備的集采項目中,要求電芯品牌原廠產能不低于5GWh,且具有2022年1月1日起至應答截止日不小于0.2GWh的314Ah電芯的供貨業績。

這意味著,在可能到來的下半年更大規模的300Ah+電芯采購需求中,競標者需要具備300Ah+電芯的量產能力以及一定規模的業績。這樣一來,頭部電池廠商將有機會獲得更多訂單,而規模較小的三四線廠商屆時將更難具備同一二線廠商爭奪集采訂單的資格。

此外,電池中國還了解到,即便已實現量產,有些廠家的300Ah+電芯的表現尚不如280Ah電芯穩定,系統在一定循環后容量衰減比較厲害,因此部分電池廠商在300Ah+大容量電芯的技術、工藝等方面仍存在提升空間。

不過,整體來看,市場對300Ah+電芯的需求非常旺盛,這無疑將進一步帶動供給端投產的熱情,頭部電池廠商對314Ah電芯的排產正逐步加大,甚至有多家企業已開始加快布局500Ah+及更大容量電芯的步伐。眼下,伴隨以314Ah為主流的300Ah+電芯的加速滲透,與之對應的5MWh儲能系統的應用規模也在不斷加大,逐漸成為儲能市場的主流產品。

02 儲能電芯價格企穩

前面提到,不具備競爭力的規模較小的三四線電池廠商將在門檻不斷抬升的大儲市場越來越不具備競爭力,與此同時,也意味著其無法繼續以“低價”換“市場”,一定程度上使得“價格戰”的烈度降低。

更為關鍵的是經過前期的瘋狂內卷,無論是儲能電芯還是系統的利潤空間已被極致壓縮,儲能電芯的價格跌幅正逐步收窄。據電池中國了解,當前314Ah電芯的BOM成本在0.3元/Wh上下,而當前314Ah電芯的銷售均價在0.38元/Wh附近,作為正在加速市場滲透的“新產品”顯然利潤空間已非常有限。儲能系統方面同樣已臨近絕對的成本線,據相關測算,假設售價區間在0.65元/Wh-0.7元/Wh,對應的毛利率也僅為4%-11%左右。

最直觀的表現是,即便是在市場需求旺盛的前提下,多家儲能電芯及系統企業在H1的業績均出現下滑,毛利率同比下降。

從中標價格看,當前儲能系統的最低中標價為0.495元/Wh,出現在7月初京能集團內蒙古烏蘭察布300MW/1200MWh“風光火儲氫一體化”儲能電站項目儲能系統設備采購項目中,中標人為中車株洲所。由此看來,4h系統已低于0.5元/Wh的價格或已處于底部,中長期來看,儲能價格或將企穩。