能源界網訊:1月12日,運達股份(300772.SZ)股價今日收報10.79元,漲幅1.79%。

公司昨晚披露《2024年度向特定對象發行股票預案》稱,本次向特定對象發行股票的發行對象為公司控股股東機電集團。機電集團擬以現金認購本次發行的全部股票。本次向特定對象發行股票構成關聯交易。

本次發行股票的定價基準日為公司本次發行股票的董事會決議公告日。本次發行的發行價格為定價基準日前20個交易日公司股票交易均價的80%(定價基準日前20個交易日公司股票交易均價=定價基準日前20個交易日股票交易總額/定價基準日前20個交易日股票交易總量),即發行價格為8.27元/股,不低于本次發行前公司最近一期末經審計的歸屬于母公司股東的每股凈資產。

本次發行的股票為境內上市人民幣普通股(A股),每股面值人民幣1.00元。本次向特定對象發行的股票將在深圳證券交易所上市交易。本次向特定對象發行股票數量不超過84,643,288股(含本數),未超過本次發行前公司總股本的30.00%。

本次向特定對象發行募集資金總額不超過70,000.00萬元(含本數),扣除發行費用后擬全部用于補充流動資金,以擴大公司的業務規模,改善公司財務結構,從而進一步提升公司的市場競爭力和抗風險能力。

本次發行前,公司控股股東為機電集團,實際控制人為浙江省國資委;本次發行完成后,機電集團仍為公司控股股東,浙江省國資委仍為公司實際控制人。本次發行不會導致公司控股股東和實際控制人發生變化,不會導致公司股權分布不具備上市條件。

公司表示,本次發行有利于優化資本結構,降低財務風險;風電行業發展前景廣闊,公司需要募集資金抓住歷史發展機遇;控股股東的全額認購彰顯其對公司未來發展的信心,有利于向市場傳遞積極信號。

公司同日披露的《前次募集資金使用情況報告》顯示,根據中國證監會批復(證監許可〔2020〕2744號),公司由向不特定對象發行可轉換公司債券577萬張,每張面值人民幣100.00元,共計募集資金57,700.00萬元,坐扣承銷和保薦費用377.36萬元(不含增值稅)后的募集資金為57,322.64萬元,已由主承銷商財通證券股份有限公司于2020年12月7日匯入公司募集資金監管賬戶。

此外,根據中國證監會批復(證監許可〔2022〕2019號),公司由主承銷商財通證券股份有限公司采用代銷方式,向原股東配售股份人民幣普通股(A股)股票15,982.21萬股,配售價格為每股人民幣9.22元,共計募集資金147,355.96萬元,坐扣承銷和保薦費用440.51萬元后的募集資金為146,915.45萬元,已由主承銷商財通證券股份有限公司于2022年11月18日匯入公司募集資金監管賬戶。

運達股份于2019年4月26日登陸深交所創業板,發行價格為6.52元/股,保薦機構為財通證券。

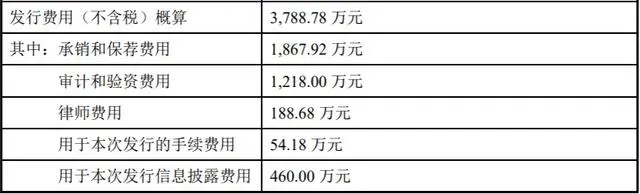

運達股份上市時披露的公告書顯示,公司上市發行股票數量為7349.00萬股,募集資金總額為4.79億元,扣除發行費用后募集資金凈額為4.41億元,分別用于生產基地智能化改造項目、風能數據平臺及新機型研發項目、昔陽縣皋落一期(50MW)風電項目、補充流動資金。

運達股份發行費用合計3788.78萬元,其中支付給財通證券的承銷和保薦費用為1867.92萬元。

2022年3月31日,公司以每10股轉增6股并稅前派息2.5元,除權除息日2022年4月11日,股權登記日2022年4月8日。

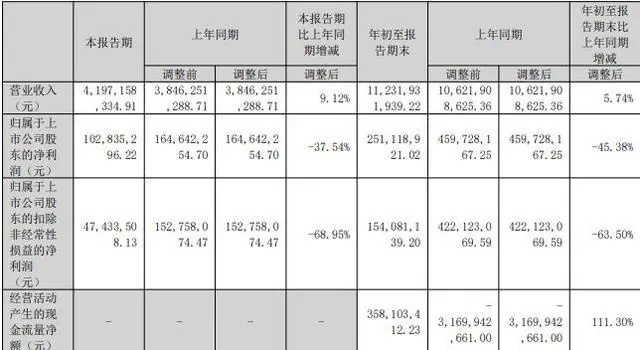

據運達股份2023年三季報,2023年第三季度,公司實現營業收入41.97億元,同比增長9.12%;實現歸屬于上市公司股東的凈利潤1.03億元,同比減少37.54%;實現歸屬于上市公司股東的扣除非經常性損益的凈利潤4743.35萬元,同比減少68.95%。

2023年前三季度,公司實現營業收入112.32億元,同比增長5.74%;實現歸屬于上市公司股東的凈利潤2.51億元,同比減少45.38%;實現歸屬于上市公司股東的扣除非經常性損益的凈利潤1.54億元,同比減少63.50%;經營活動產生的現金流量凈額為3.58億元,同比增長111.30%。