埃克森美孚和先鋒公司進行收購談判的消息在頁巖油行業引起了軒然大波,分析人士認為,美國石油行業即將迎來“大并購時代”,狂野的頁巖采油者或被老牌生產商一一收入囊中。

知情人士透露,早在4月份就已被披露的埃克森美孚收購先鋒(Pioneer Natural Resources)的重磅協議已接近達成。

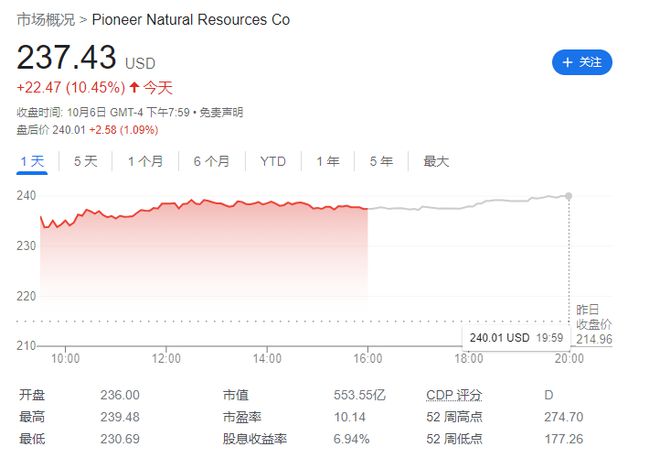

目前,頁巖油巨頭先鋒自然資源目前市值約500億美元,是二疊紀盆地僅次于雪佛龍和康菲石油的第三大頁巖油生產商,其頁巖油產業主要集中在得克薩斯州西部的二疊紀盆地。

收購完成后,埃克森美孚將整合得克薩斯州和新墨西哥州二疊紀盆地的兩個最大的油田,成為該盆地最大的石油生產商,日產量大約可達120萬桶,超過歐佩克的大部分成員國。埃克森美孚也將成為該地區石油生產的主導者。

如果交易順利完成,這場“豪賭”將成為美國油氣行業今年以來最大的并購案,也將成為埃克森自1999年與美孚合并以來規模最大的一筆交易。

開啟石油業“大并購時代”

媒體分析稱,一系列交易可能會重塑美國石油和天然氣行業,使其從以小型、追求增長的采油商為主的時代轉向由西方最大石油公司主導的時代。

某種程度上,這一“新時代”可能類似于上世紀90年代末開始的石油行業巨頭合并的時期。彼時,埃克森和美孚、雪佛龍和德士古以及英國石油公司(BP)公司等公司紛紛完成并購。

一直以來,石油生產商通常不受嚴格的反壟斷審查,因為監管機構通常認為它們的產品在全球市場上競爭。現任和前任石油高管對媒體表示,他們認為監管機構不太可能阻止新一輪的并購交易。

上周五,投資者紛紛買入頁巖油開采企業的股票,他們預計可能會有更多的并購交易發生。數據顯示,在埃克森美孚接近達成收購頁巖巨頭先鋒消息傳出后,前十大獨立采油商市值增加了近160億美元。

受益于后疫情時代的經濟復蘇、俄烏沖突帶來的商品價格飆升,埃克森美孚、雪佛龍等石油巨頭們攢下了史上最龐大的資金儲備。

不過,這些公司在投資支出方面一直受到投資者的限制。后者堅持要求生產商保持支出紀律,向投資者支付巨額分紅,而不是像過去的十年一樣,追逐無利可圖的規模增長。一些投資者還敦促石油公司投資更環保的能源來源并減少排放,許多采油商已經在不同程度上采取了這些行動。

過去兩年來,采油商一直在迎合投資者的要求,但現在,看起來準備好“試水”使用他們的“戰備資金”了——第一炮由埃克森美孚首席執行官達倫·伍茲(Darren Woods)打響。

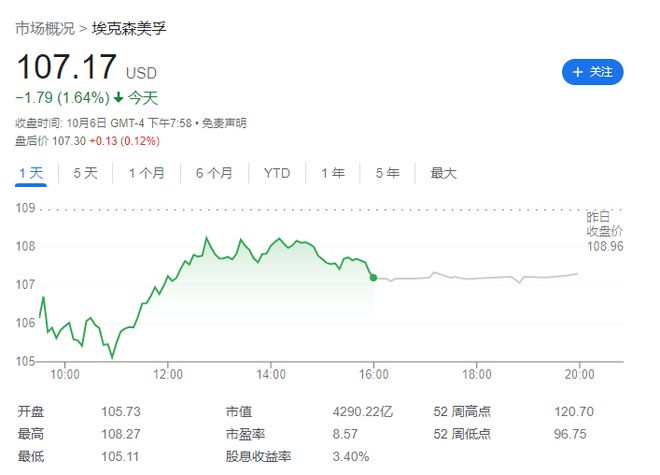

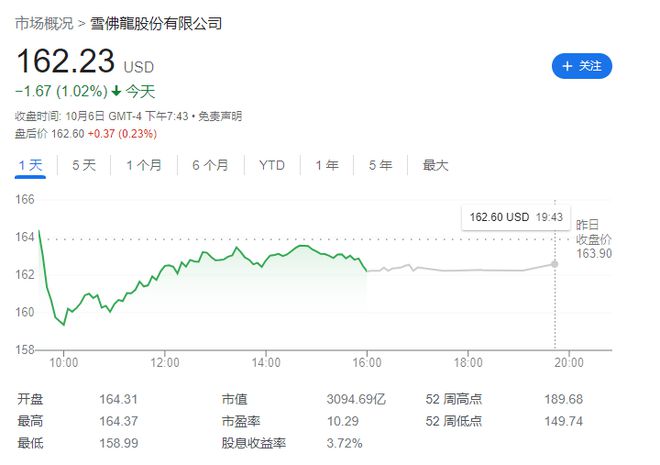

據媒體報道,周五,埃克森和先鋒之間的協商進展順利,但與此事情密切相關的人士警告說,雙方可能仍然無法達成協議。其中一個問題是,一些股東對潛在的合并表示了疑慮。但有跡象表明,一些人押注可能會達成交易,先鋒的股價上漲了超過10%,而埃克森的股價下跌不到2%。

如果達成交易,這將立即給埃克森的競爭對手帶來壓力,雪佛龍等競爭對手可能不加入“并購戰局”,尋找自己的收購標的。目前,埃克森是規模最大的西方石油公司,市值約4300億美元。完成對先鋒的收購后,其市場份額、定價實力將進一步增強,同時能夠提升其在未來數年內的石油產量。

值得一提的是,雪佛龍首席執行官 Mike Wirth 一直在尋找自己的“大交易”。知情人士稱,在過去三年里,Wirth 已經收購了兩家較小的采油商。

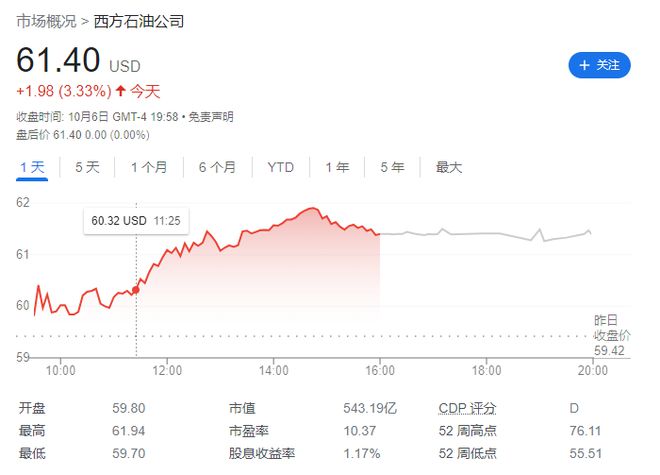

今年年初,雪佛龍還對西方石油公司(二疊紀盆地最大的生產商之一)表示興趣,該公司市值約550億美元,與埃克森對先鋒的交易“媲美”。但根據知情人士的說法,雪佛龍對于收購西方石油的興趣在最近幾個月已經減弱。

媒體援引知情人士消息稱,雪佛龍已經轉向了其他較小的目標。在二疊紀盆地還有幾個選擇,包括CrownRock,這是該地區最大的私人生產商之一。值得一提的是,該公司已經聘請了銀行家來提供潛在交易的咨詢,并正在尋求大約100億至150億美元的價格出售。

小型生產商推動了頁巖熱潮,采用了新的生產技術,在其他人回避的地區開采被忽視的石油資源,將美國變成了全球最大的石油生產國。大型上市公司隨后跟進,將注意力從遙遠的地方轉向了二疊紀盆地等地。

一大批狂野的“頁巖油探險家”通過承擔數十億美元的債務,并在投資者的支持下,部署了成千上萬的油井來擴張頁巖生產。但許多這些小生產商在2014年至2015年石油價格崩潰期間,因油井盈利不如預期而耗盡現金儲備,申請破產。在疫情大流行期間,油價更是暴跌到了冰點。

現在,那些為了追求快速增長而積累了巨額債務的一大批中等頁巖公司規模太小,無法吸引華爾街的資金,正在耗盡“最佳鉆探位置”的“先發優勢”,使得它們成為“性價比”越來越高的收購目標。

投資公司Kimmeridge Energy Management的管理合伙人 Mark Viviano 表示:

“這里的公司太多了......整并是合理化頁巖行業的最后一塊拼圖。”

金融服務公司Pickering Energy Partners的首席投資官 Dan Pickering 認為,當下的市場條件非常適合交易,因為石油價格已經從今年早些時候的低谷復蘇,高得足以讓賣家認為他們可以得到一筆不菲的回報,但又不會高的阻止潛在的買家。

從歷史上看,石油行業的大規模交易通常是一波一波的。1998年,英國石油公司(BP)以482億美元收購了美國安可公司(Amoco),掀起了一波交易熱潮。

近些年,在2020年疫情爆發后,康菲菲利浦公司分別以近200億美元的價格收購了Concho Resources和殼牌的佩爾米安資產;先鋒以約110億美元的價格收購了Parsley Energy和DoublePoint Energy;雪佛龍以約50億美元的價格收購了Noble Energy。

Pickering表示,如果埃克森和先鋒之間達成交易,將會為二疊紀盆地的交易帶來新的動力,因為這將表明即使是最大的美國生產商之一,也必須積累庫存,而且美國最富產的盆地中剩下的資源已經越來越少。他表示:

“當一家公司采取重大舉措時,它會迫使每個人更加認真地考慮他們的棋子應該放在哪里,如果他們不迅速行動,他們會不會錯過一些東西?”

引發更大的并購浪潮

近期,較大的公司在石油行業吸引了更多的投資。去年,包括Capital Group、Fidelity和T. Rowe Price等一些最大的機構投資者,將其美國能源持股總額增加到合計1700億美元,較2017年增長27%。

不過,大部分投資都流向了五大美國石油公司——埃克森、雪佛龍、康菲菲利浦以及EOG資源,以及石油服務巨頭斯倫貝謝公司。根據Kimmeridge的分析,這些投資公司去年持有的資產規模為的880億美元,較2017年的490億美元顯著增加。

投資者表示,缺乏可用資金的,正在擠出較小的參與者,并促使他們出售公司。

私人投資公司Quantum Energy Partners的首席執行官 Wil VanLoh 表示:

“在當前石油價格下,很多董事會將不得不評估要不要在未來一年內出售他們的公司。”

VanLoh 表示,此類交易可以降低收購方的借款成本,延長其剩余經濟鉆探點的使用壽命,并削減運營成本。VanLoh 補充說:“這其中有很多工業邏輯。”

一位頁巖油高管告訴媒體,如果交易繼續進行,并獲得投資者的好評,可能會引發大型運營商搶購小型競爭對手的“瘋狂收購”。

根據能源研究公司 Wood Mackenzie 的數據,如果達成交易,埃克森美孚將成為美國本土最大的石油和天然氣生產商,規模將比雪佛龍大50%,后者是該地區最大的生產商。

Wood Mackenzie 分析師 Alex Beeker 表示,在長期收購二疊紀盆地規模較小的競爭對手之后,看到先鋒公司出售自己,可能會引發其他行業參與者的恐慌。 Beeker 稱:

“如果有任何交易能引發更大的并購浪潮,那么這可能就是它——看到先鋒從整合者變身為賣家。”