來自金融機構的一份材料顯示,國內某頭部電堆/系統廠商將在數周內啟動港股IPO申報流程,現正處于基石輪投資人溝通階段,且已有部份額度鎖定。

彭博社9月末曾報道,廣東國鴻氫能科技股份有限公司(國鴻氫能)正考慮香港上市,最快10月將提交初步招股書,募資數億元。這是繼億華通(SH:688339)之后第二家進軍港交所的中國純粹氫能公司。

企業赴港上市沒有輔導期一說,在中介機構簽訂協議后,需花費1-3個月時間整理招股材料,隨后經歷遞表、聆訊、路演、招股、上市等流程完成IPO,整套費時短則6個月,長則1年,與A股上市相比快捷很多。

多名香港投行人士指出,和基石投資者正式溝通一般發生在聆訊之后,將該工作前置到遞表之前并非常規操作。

新能源產業發展初期以政府力量驅動為主,補貼通常以后給形式發放,企業前期資金壓力較大,也就會形成應收賬款比例高企、關聯交易頻繁等現實的財務問題。這些情況在A股IPO過程中會被監管當作重要考慮,但是在“重投資人,輕發審”的港股市場,則相對沒有那么被看重。

另外一點,港股還有鎖定期的便利性。港股鎖定期由保薦人與企業商定確立,時間窗口短過A股,為企業原始股東提供了更快速的退出渠道。

還有,港股主板和GEM(創業板)在企業規模、財務等很多硬性門檻要求都比A股低不少,執行尺度更是寬松,特別是對待科技屬性較高的行業。“港交所很少會拒絕企業上市,沒有說不允許上市的,只有投資人喜不喜歡的。”一位投行分析師說。

但在寬松的上市土壤和更國際化的交易環境之下,A+H同時上市企業普遍會有折價現象,尤其在GEM板上。

對此,投行人士表示:“港股投資人有不少是跨國資金,某公司的創新或者市場占有率,在中國國內是第一和獨一份,但國際投資人可能美國、以色列等等市場看過其他更新的、更高含金量的,所以這個公司股價在港股的市值綜合來說就會比A要低一些。”

*H股涉氫企業與A股市值對比(10月19日),部份公司兩地上市主體并不完全吻合,此表僅作參考

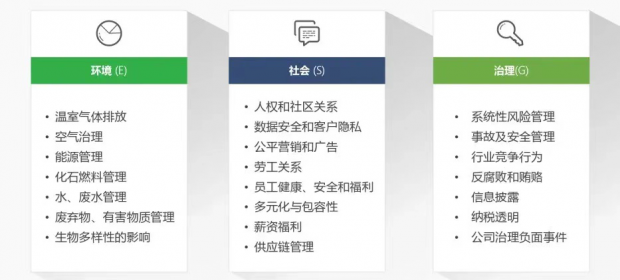

港交所施行全球最嚴格的ESG監管制度,這或許對氫能行業公司是很有利的一條因素。

ESG是“環境、社會、管治”的縮寫,從字面意思即能理解“近零碳”概念加身的氫能公司非常契合ESG第一大宗旨。

*ESG大致分類,圖片來源網絡

2021年下半年開始,一級市場全社會投資風格趨于謹慎,而氫能所屬的新能源行業是為數不多的熱點領域,屢屢有估值創出新高的融資案例發生,背后是資本對能源結構調整所伴生機會的追捧。

今年3月,中國氫能“頂層規劃”《氫能產業發展中長期規劃(2021-2035年)》出臺,明確氫能是未來國家能源體系的重要組成部分,是用能終端實現綠色低碳轉型的重要載體,氫能產業是戰略性新興產業和未來產業重點發展方向。

根據中國氫能聯盟的預測,到2050年,氫能在中國終端能源體系中占比至少達到10%。

IEA(國際能源署)在近期發布的《全球氫能觀察2022》中預測,到2030年,全球氫氣需求有望達到1.3億噸,其中低碳排放氫氣產量將從2021年的不足100萬噸上升至1600-2400萬噸,交通已經成為氫能應用擴張最為迅速的行業。

二級市場上,根據香橙會氫能數據庫統計,已披露涉氫業務的A股上市公司標的超過250家。

今年6月,捷氫科技、治臻股份、國富氫能相繼宣布開始科創板IPO申報工作,加上文首提到的頭部電堆/系統企業,以及赴港二次上市的億華通,能源結構改革正在驅動我國氫能產業鏈從零敲碎打的創業團隊轉身踏上更廣闊的公眾舞臺。