2.福島核事故后,在追求更高固有安全性理念的引導下,美國西屋公司、法國歐安諾、俄原集團、日本東芝公司等各國核電巨頭借助技術革新加速了新一代先進燃料研發(包括ATF燃料)。

3.鈾濃縮環節幾大供應商也已經出現經營壓力,并積極采取措施降低經營成本,目前市場價格已經呈現觸底現象,隨著市場需求的進一步擴大,后期濃縮價格有望逐步回升。

4.基于政治、技術、貿易控制、供應安全等因素,全球核燃料供應體系,在本土化供應與多元化供應、自由開放交易與壟斷保守供應中尋求平衡。

5.國際核燃料市場各主要供應商加快突破我國核能市場,通過技術和項目輸入捆綁核燃料進入國內市場。

6.世界主要供應商積極推進先進核燃料元件研發,積極布局下一代新型燃料,加快前沿技術的爭奪。3D打印、智能制造、材料基因工程等先進研發手段和加工工藝手段逐漸引入核燃料科研與生產領域,對于產業轉型升級潛力巨大。

核燃料加工產業是核能發展的核心組成部分。核燃料產業加工產業鈾轉化、鈾濃縮、核燃料元件制造等關鍵加工環節。全球核燃料供應體系基本掌控在幾個核大國手中,形成了較為穩固的供求關系,這些國家也代表著世界核燃料技術的發展水平。

生產體系能力

鈾轉化供應能力分為一次供應和二次供應。目前,國際上一次供應共有四家大型商業鈾轉化服務供應商:法國歐安諾集團(Orano)、加拿大礦業能源公司(Cameco)、美國康弗登公司(ConverDyn)、俄羅斯國家原子能集團公司(Rosatom)。據2017年WNA核燃料報告統計,國際主要鈾轉化供應商六氟化鈾產能為5.26萬tU(UF6)/a,實際估算總產量為4.18萬噸。2018年,康弗登公司關閉了全部產能。根據UxC統計,2018年全球市場二次供應的量約為3.5萬噸。

國際市場主要有三家鈾濃縮服務供應商:俄羅斯國家原子能集團公司(Rosatom)、歐洲鈾濃縮公司(Urenco)、法國歐安諾集團(Orano)。據WNA統計,2017年國際主要鈾濃縮供應商生產能力共計約5.5萬噸,全球分離功總需求約為5萬噸SWU(含我國)。國際鈾濃縮市場還存在一定的二次供應,2013~2018年,國際市場平均每年鈾濃縮二次供應量約為9000tSWU。

福島核事故后,主要核燃料產品供大于求問題日益凸顯,價格下行壓力不斷增大,部分核燃料供應商出現了關停產能、破產重組,因此全球核燃料供應結構面臨新的變局。

科技創新水平與技術現狀

目前,歐、美、俄等國家和地區是核燃料加工環節技術的領跑者,代表著最先進的發展方向。鈾轉化環節:目前世界上普遍采用鈾純化轉化一體化工藝,主設備單體處理能力強,效率高,并朝著進一步減少中間環節,縮短工藝流程,降低放射性廢物產生量,提高經濟性方向發展。鈾濃縮環節:目前工藝化應用的主要是離心法。國際上掌握鈾濃縮技術的國家主要有俄羅斯、西歐Urenco、日本和美國。今后發展方向主要是通過高強度、高模量新材料的研制和采用,以及設計和加工工藝水平的提高,不斷提高離心機的單機分離能力和離心生產的經濟性。元件環節:高燃耗的核燃料組件已經廣泛商用,西屋的AP1000燃料組件,法國歐安諾的HTP和全M5 AFA3G,俄羅斯的TVS-2M等燃料組件是輕水堆組件的典型代表,并形成了各自知識產權的鋯合金體系。福島核事故后,在追求更高固有安全性理念的引導下,美國西屋公司、法國歐安諾、俄原集團、日本東芝公司等各國核電巨頭借助技術革新加速了新一代先進燃料研發(包括ATF燃料)。

價格與成本水平

核燃料成本控制是取得市場競爭力的根本保障之一。據UxC數據分析,2018年8月核燃料整體采購成本約為1615美元/kgU,其中天然鈾在各環節的采購成本占比最高,為48%;燃料元件其次,為23%;鈾濃縮18%;鈾轉化服務在核燃料產品中占比最小,僅為9%。

鈾轉化:

根據UxC統計,在2013年之后,鈾轉化現貨和長期價格均進入下行通道,長期合同價格高于現貨價格。2017年底,美國ConverDyn公司由于價格和經營成本壓力,關閉了全部產能,一定程度上刺激北美與歐洲客戶大量積累鈾轉化庫存,在2018年,鈾轉化的價格呈現上升趨勢,截至12月底,鈾轉化的價格在14美元/kgU左右。相關機構認為,鈾轉化市場中期內仍將有緩慢上升的走勢。

鈾濃縮:

2011年以來,受福島核事故的影響,現貨價格呈下降走勢,從2009年的最高點154.5美元/kgSWU一直降至2017年的43.25美元/kgSWU,長期合同價格下跌形勢類似。2018年前7個月,全球市場的分離功價格依舊呈下降趨勢。從8月份開始,分離功現貨價格開始緩慢上升,呈現止跌現象。

在核燃料加工成本控制方面,鈾濃縮加工環節具有標準加工服務屬性,同時相比鈾轉化而言,具有更高的技術壁壘和經濟附加值。2017年Urenco公司的實際產量為18800噸SWU,總人數為1544人,人均分離功產量12.18噸。近兩年,面對市場經營壓力,采取離心機延壽、計提資產減值準備等措施降低生產經營成本,推進降本增效,使得2017年分離功成本較2016年降低6.69萬元人民幣/tSWU。

燃料元件:

核燃料元件有不同的類型,與反應堆設計密切相關,相互替代性差。總體來看,美國市場中的燃料元件價格自2008年以來一直上升趨勢,壓水堆元件價格低于沸水堆元件價格。2017年壓水堆元件價格為353美元/kgU,沸水堆元件價格為388美元/kgU。

全球看,鈾轉化、鈾濃縮環節一次供應能力由為數不多的幾家公司控制,由于過去幾年核燃料價格下跌觸及企業經營成本,抗壓能力較差公司意味著首先出局,直到市場達到新的平衡。

從近期的市場價格走勢看,鈾轉化環節由于康弗登公司率先做出停產決定,市場價格迅速作出反應,止跌并大幅反彈。鈾濃縮環節幾大供應商也已經出現經營壓力,并積極采取措施降低經營成本,目前市場價格已經呈現觸底現象,隨著市場需求的進一步擴大,后期濃縮價格有望逐步回升。

歐美市場供應格局

目前,從全球核燃料市場看,俄羅斯由于一體化的核工業體制,核燃料供應幾乎完全自給自足,外部供應商很難進入;歐盟通過歐洲原子能共同體條約,確立了法律框架,實現了歐盟內部核材料的共同市場,確保核燃料的供應燃料供應安全,對外以單一市場體制對外有限開放,受到嚴格控制。相比之下美國市場、亞洲市場相對開放,但為了確保供應體系穩定,防止外部低價競爭,某些國家對核燃料供應進行了配額限制。

自2011年以來,美國分別從德國、荷蘭、俄羅斯、英國、法國、中國等多個國家采購分離功,其中主要進口國是西歐與俄羅斯。俄羅斯2011、2012年在美國市場的占比分別為36%、42%。此后,基于美國對俄羅斯鈾濃縮服務的由于配額限制,進口比例在20%上下,約為3000tSWU。

美國市場鈾濃縮供應格局

歐洲市場鈾轉化方面,歐盟2017年接收1.28萬噸鈾轉化服務,主要來自四家供應商,分別是Orano(40%)、Rosatom(21%)、Cameco(17%)和ConverDyn(16%)。

2016-2017年歐洲核電機組的鈾轉化服務供應情況

來源:Euratom Annual report 2017

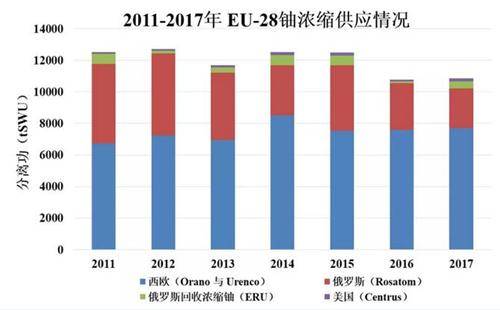

在鈾濃縮方面,歐盟主要有4個來源:分別是西歐的Orano與Urenco,俄羅斯的Rosatom,俄羅斯濃縮后處理鈾(ERU)與美國的Centrus。據統計,2017年歐盟共接收了約1.09萬tSWU鈾濃縮服務。

歐洲市場鈾濃縮供應格局

2016-2017年歐盟28國核電機組的鈾濃縮服務供應情況

來源:Euratom Annual report 2017

總體上看,基于政治、技術、貿易控制、供應安全等因素,全球核燃料供應體系,在本土化供應與多元化供應、自由開放交易與壟斷保守供應中尋求平衡。歐洲以及美國對本土核燃料商的采購比例都很高,對俄羅斯低價核燃料供應采取總量供應控制手段。

客戶服務能力

國外西方國家有很強的客戶服務能力,對客戶的要求和需求有很強的反應和適應性,提供個性化服務及增值服務,積極了解和挖掘客戶的潛在需求,重視與客戶之間的長遠利益。

不斷增強本土化能力。例如Urenco在德、荷、英、美等4個國家都建設了離心機濃縮工廠,地理上的延伸和供應保證了其能夠更靈活滿足不同客戶的需求,并擁有強勁的遠期訂單。

拓展增殖服務。一般燃料元件供應商都拓展了燃料增殖服務,發展個性定制服務以及全生命周期管理服務等。俄羅斯甚至針對前蘇聯加盟國家或采取BOO模式出口的核電站,提供乏燃料管理服務,提升其核燃料競爭力。

一體化服務能力。世界上除了中國,僅有法國、俄羅斯具備鈾轉化、濃縮及元件一體化服務能力,這些國家可以為核電客戶提供一站式采購服務,并提供保稅、庫管、物流等服務,作為一種綜合能力優勢,獲得了國際市場的影響力和話語權。

未來趨勢與走向

為了實現核燃料可靠供應保障,全球基于多邊核燃料供應體系構建進行了積極探索,目前俄羅斯已經建立了核燃料銀行,為可靠供應體系作出了積極貢獻。但是,不具備核燃料加工能力的核電國家,始終認為只有建立本土化供應的核燃料加工供應體系才是最可靠的,烏克蘭當年面臨的核燃料供應局面再一次印證了本土化供應的重要性。

受2011年福島核事故的影響,當前國際鈾轉化廠普遍開工不足,全球鈾濃縮一次能力和二次能力供應總和明顯供過于求,各大供應商為緩解產能吃不飽的問題,采取各種措施。國際核燃料市場各主要供應商加快突破我國核能市場,通過技術和項目輸入捆綁核燃料進入國內市場。

近年來,國際核燃料市場進入深度調整期,供應商面臨洗牌,競爭將更加激烈。部分核燃料供應商出現經營不善而重組,國際核燃料供應能力格局不斷更迭調整,對于國際核燃料穩定供給格局構成挑戰,更顯示出建立新的核燃料供應秩序的重要性。

世界主要供應商積極推進先進核燃料元件研發,積極布局下一代新型燃料,加快前沿技術的爭奪。3D打印、智能制造、材料基因工程等先進研發手段和加工工藝手段逐漸引入核燃料科研與生產領域,對于產業轉型升級潛力巨大。