國家的態度非常明確,前一句潛臺詞是不鼓勵直接從外國進口動力電池產品,后一句是接納日韓電池廠商中國本土設廠。恰恰在過去的一年,國內動力電池雙寡頭——寧德時代、比亞迪已占據六成以上的市場份額,而這一市場格局的合縱連橫在2019年還將持續加速,畢竟只有規模的擴張才能增強企業的抗風險能力。但可見的事實是,在寧德時代、比亞迪憑兩家之力就將在2019年二分電池市場的當下,中國動力電池供應商也將迎來最后的紅利期,在他們周圍,早已是強敵環繞。

日韓企業出招

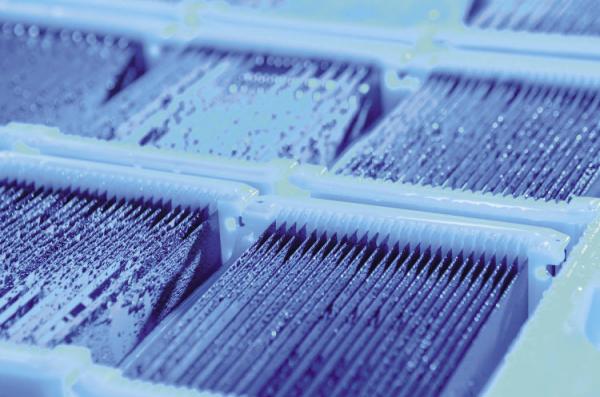

2018年12月31日,三星天津工廠正式關閉,取而代之的是動力電池生產線和車用MLCC工廠等新項目,新增投資達24億美元。據統計,兩個新項目投產后,合計產值將超過200億元,是三星在天津手機產業產值的一倍以上。

同時,三星SDI重啟了這家公司在西安的動力電池生產基地二期項目,為了建設這5條60Ah方形動力電池生產線,三星SDI投入了這些年來在全球范圍內的最大一筆投資金額:1.7萬億韓元(合105億元人民幣)。

和三星一樣具有雄心的松下,于去年12月下旬傳出擴產計劃,將花費“數億美元”在其中國電池工廠部署兩條新生產線,爭取把中國的電動汽車電池產量提高近一倍,以滿足不斷增長的市場需求。該工廠正在生產“棱柱型鋰離子電池”,幾乎是行業中最受歡迎的電池。

回溯到2014年,全球動力電池出貨量排名前三只有比亞迪一家中國公司,這三大分別是日本的AESC,中國的比亞迪和韓國的LG化學(由于松下提供給特斯拉18650圓柱電池在當年還被統計在小型電池不計算在動力電池之類,故只能排第四)。而那個時候的寧德時代,還處于小荷初露的階段。

為了最快最大限度地擴大在中國市場的份額,LG化學的南京工廠甚至在投產之前就對國內車企放出風來,聲稱其動力電池出貨價是1000元/kWh。當年國內均價超過2000元/kWh,韓國人在2015年給出的價格是中國人追求的希望在2020年才能實現的目標。

2016年6月20日,工信部發布了直接與新能源汽車補貼掛鉤的《汽車動力蓄電池行業規范條件》企業目錄,三星SDI、LG化學、SKI無一上榜,緊接著在年底發布的第5批《新能源汽車推廣應用目錄》,搭載韓國動力電池的5款車型被一次性移出官方推薦目錄。官方的態度非常明確,用韓國電池,無法從政府獲得補貼。

2017年3月,SKI的合資工廠愛思開全線停產,LG化學的南京工廠停工,三星SDI的西安生產線在閑置了幾個月之后,才斷斷續續接到一些國外的訂單,勉強維持住生產。

2016-2018年,日韓與中國的動力電池廠商面對不同市場環境,走在了不同的市場發育分叉口。

2020退坡前的戰場

2015年,中國的新能源汽車銷量在新能源汽車補貼支持下暴增成為全球最大的單體市場,而在中國政策封鎖期內,韓國LG北上歐洲,攻下大眾、沃爾沃,而松下則成為特斯拉全球最大的供應商。

借助2017-2018兩年時間,中國本土動力電池企業在國家意志主導的兩年窗口期里異軍突起,依據公開數據顯示,寧德時代到2020年產能會達到74GWh(包括合資工廠產能),比亞迪到2020年的規劃產能將達到100GWh。

數據顯示,目前寧德時代的市場占有率最高,達34.7%,其后分別是比亞迪占22.9%、合肥國軒占6.1%、上海捷新占3.9%、孚能科技占3.3%。目前,市場占有率前十名的企業占據國內動力電池市場約81.6%的份額。

據機構統計數字,截止到2018年年底,中國本土動力電池產能將進一步擴張至200GWh,而直到2013年之前,中國本土的動力電池產能還處于個位數的水平。通常情況下,1GWh的鋰電池生產線平均需要5億元的投資。這就意味著短短幾年時間,中國已經在動力電池產能擴建上扔下了數千億。

當下的中國動力電池行業,隨著產業集中度的提高,正迎來行業的雙寡頭時代。

“一旦政策放開,外資企業就會進入動力電池準入目錄,加之國內動力電池企業正在失去補貼,其面臨的壓力越來越大。”中國汽車流通協會副秘書長羅磊對記者表示。

原國家863電動車重大專項動力電池測試中心主任王子冬預計,2019年新能源補貼調整方案或于2019年1月出臺。對國內電池企業而言,在電池技術與日韓企業相比沒有足夠優勢時,形成規模優勢確實是實現成本控制的有效途徑,但合作與擴張僅僅只是暫時的途徑,隨著日韓電池可能大規模進入,市場又將面臨一輪新的洗牌。

看懂結盟重要性

中國用兩年窗口期培育出了全球排名最靠前的幾大動力電池生產商。今天,在補貼逐漸退坡直至消失的大勢所趨之下,中國終于以更加開放和自信的大國姿態放開國門,讓本土企業在市場上和外資真刀真槍地短兵相接。

2018年5月22日,一紙被業界稱之為“白名單”的《汽車動力蓄電池和氫燃料電池行業白名單(第一批)》中,上榜的16家動力電池企業中三星環新、南京樂金化學(LG化學)和愛思開(SKI)赫然在列。

也就是說,從去年年中開始,外資動力電池供應商首度掙脫了中國本地政策的首層束縛。

據熟悉電池行業的業界人士透露,目前日本掌握著鋰電池的核心技術和專利,至今松下的NCA電池技術水平傲視同儕,其掌握的NCA正極材料、硅碳負極材料以及與之相匹配的隔膜和電解液技術及其背后的供應鏈體系,至今讓中國企業望洋興嘆。

韓國的四大材料高端且健全,雖然技術上稍遜日本,但自動化設備精密度和系統化程度卻極高,以及多年來的規模化生產所積淀的深厚經驗同樣令同行難以望其項背。

而中國最大的優勢則在于規模龐大的且依舊在迅速上升的市場。

過去的2018年,狂攬了國內數十家車企客戶的寧德時代已經和華晨寶馬、上汽、廣汽等車企巨頭成立合資公司,依舊連造車新勢力都不放過,12月又剛與國內最大的自主車企吉利成立了合資公司。

同時,比亞迪馬不停蹄地開放動力電池業務,去年7月5日,比亞迪與長安汽車簽署戰略合作協議,成立動力電池合資公司,規劃產能10GWh,2018年底,甚至連長城汽車都將動力電池單元蜂巢能源單獨“解放”,以獲取更多的橫向行業客戶資源。

由此可見,對于當下多數車企而言,在寧德一家獨大近乎于壟斷,又供應能力嚴重不足的情況下 ,車企一方面渴望有強而有力的攪局者出來,加速行業洗牌,淘汰垃圾產能,并且多幾家備選的電池供應商,另一方面又不希望某一家獨大,被鉗制和要挾,造成供應鏈危機四伏的困頓局面。

而這樣的意識覺醒,一方面來自于內部,更重要的則是來自于外部,畢竟動力電池的2019年,已開始進入中外供應鏈共生的新時刻。