今年第一季度,美國上游石油和天然氣交易的價值和數量都有所下降,因為公司專注于成熟的油田,仍在觀望和等待收購二疊紀未開發油田的機會。

隨著市場對美國頁巖地區下一波并購的討論加劇,研究表明,2023年的并購比2022年有所增加,交易數量減少,總價值降低。分析師表示,并購活動可能會在2023年晚些時候加快步伐,而第一季度令人失望的交易記錄可能無法表明今年在頁巖地區的收購。

盡管每個人都預計在美國二疊紀會有交易,以確保一級鉆井場地的使用,但2023年第一季度的交易類型和地點截然不同,以至于分析師表示,第一季度是美國上游交易的“異類”。

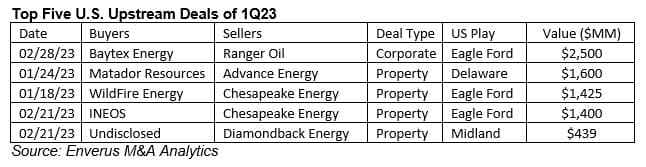

Enverus Intelligence Research(EIR)在本周的一份報告中表示,第一季度美國上游僅達成16筆交易,多年暴跌幅度比第一季度平均水平低80%。這些交易的總價值為86億美元,與2016年以來第一季度的平均水平相比下降了約20%。Enverus指出,這些交易的大部分價值是由成熟的Eagle Ford頁巖區塊的交易組成的,該區塊出現了令人驚訝的復蘇。

Enverus董事Andrew Dittmar表示:“就上游交易的交易目標和類型而言,上個季度是一個異類。與專注于從私營公司購買二疊紀盆地未開發庫存的公共勘探與生產不同,大多數交易都以鷹福特的成熟資產為目標,包括更多的公私交易和公司合并。”

畢馬威會計師事務所(KPMG)的一項分析顯示,在美國石油和天然氣的總交易中,不僅包括上游,還包括中下游子部門,2023年第一季度的交易量同比下降35%,達到74筆。交易總額季度環比下降47%,至148億美元,為至少兩年來的最低水平。

KPMG表示:“對石油天然氣和化學品的需求保持彈性,今年晚些時候交易活動可能會增加,但目前,交易制定者仍持觀望態度。”

總的來說,能源、自然資源和化學品行業在第一季度表明,“交易制定者仍然可以進行令人印象深刻的數十億美元交易,但在貨幣和市場狀況改善之前,他們更愿意保持謹慎,”KPMG合伙人交易咨詢和戰略ENRC負責人Michael Harling表示。

回到美國上游,第一季度最大的交易是總部位于加拿大卡爾加里的Baytex Energy以25億美元收購了總部位于美國休斯頓的Eagle Ford純天然游騎兵石油公司(Ranger Oil)。Baytex Energy因此進入了Eagle Ford,世界上最大的化工制造商之一、總部位于英國的INEOS也是如此。INEOS在同意以14億美元從切薩皮克能源公司(Chesapeake Energy )購買Eagle Ford的資產后,進入了美國的石油和天然氣生產。INEOS的交易是第一季度美國上游地區價值第四大的交易。

Enverus的Dittmar表示:“Eagle Ford缺乏本土整合商,而且一直處于分散狀態。”他補充道,多年來,Eagle Ford的成熟吸引了美國以外的買家,這要歸功于頁巖開采的既定產量和進入墨西哥灣沿岸市場的便利性。Dittmar指出:“我們認為Eagle Ford是購買重生產資產和一些庫存的最佳場所,但對于需要大量未開發土地的公司來說,這通常不是理想的選擇。”他說,對于未開發的土地,公司必須轉向二疊紀。

其他分析師也表示同意,并預計二疊紀將引領頁巖地區的下一波大型并購交易。

該行業創紀錄的現金流和許多小型生產商主要鉆井地點庫存的減少,為美國石油行業的新一輪整合奠定了基礎。分析師表示,今年,隨著私募股權尋求退出,而上市公司則尋求更多的頂級土地,預計并購活動將進入更高的階段。

在上個月埃克森美孚和先鋒自然資源公司的傳言浮出水面前不到兩個月,麥肯錫公司在一份分析中表示,“北美上游行業歷史上的高現金產生量可能為市場領導者加速并購活動創造完美的市場條件。”

Enverus的Dittmar在本周的第一季度報告中表示,目前,上市公司正在尋找私人E&P進行收購,而私募股權公司正在尋找上市運營商出售的非核心資產。Dittmar指出,小型生產商在努力獲得更多鉆井庫存的過程中面臨著“第二十二條軍規”的困境。他補充道,這些公司需要更多的鉆井面積來提高估值,但他們需要更高的市場估值才能負擔得起上述面積。

Dittmar在評論第一季度的亮點時表示,“并購可能已經放緩,頁巖可能處于后期,但仍有機會。”