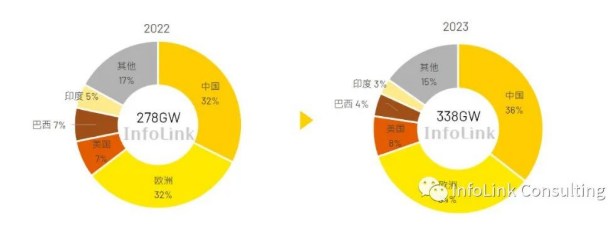

2022年經(jīng)歷了烏俄戰(zhàn)爭(zhēng)帶來(lái)的能源價(jià)格高漲,各國(guó)對(duì)于再生能源的重視度大幅提升,光伏市場(chǎng)因此蓬勃發(fā)展,2022年全球組件需求高達(dá)280GW,相較2021年出現(xiàn)高達(dá)56.5%的驚人成長(zhǎng)率。2023年在各國(guó)能源轉(zhuǎn)型的持續(xù)推動(dòng)下,InfoLink預(yù)估全球需求將成長(zhǎng)21.6%至338GW。

2023年全球市場(chǎng)成長(zhǎng)率將小于去年,原因除了較高的基期以外,2022全球光伏市場(chǎng)之所以能實(shí)現(xiàn)超預(yù)期的成長(zhǎng),極大部分是受到烏俄戰(zhàn)爭(zhēng)以及飆升的能源價(jià)格影響而大幅刺激了再生能源需求,今年若是沒(méi)有出現(xiàn)類似的突發(fā)性重大沖擊,恐怕難以實(shí)現(xiàn)與去年相同幅度的成長(zhǎng);且細(xì)看各國(guó)市場(chǎng),會(huì)發(fā)現(xiàn)許多市場(chǎng)規(guī)模較大的國(guó)家在今年都面臨政策上的困難,如美國(guó)的新疆法案與印度的BCD關(guān)稅造成進(jìn)口條件惡劣、巴西對(duì)于小型分布式項(xiàng)目開始征收電網(wǎng)使用費(fèi)等,政策上的變化使得2023年的全球光伏市場(chǎng)的成長(zhǎng)將難以維持去年的增速。整體而言,即使成長(zhǎng)率相較去年下滑,仍預(yù)期2023年整體市場(chǎng)需求在總量上成長(zhǎng)約60GW,且若各國(guó)能在政策限制上有所突破,需求將有機(jī)會(huì)出現(xiàn)進(jìn)一步的增長(zhǎng),樂(lè)觀情況下預(yù)期全球需求將有機(jī)會(huì)成長(zhǎng)至398GW。

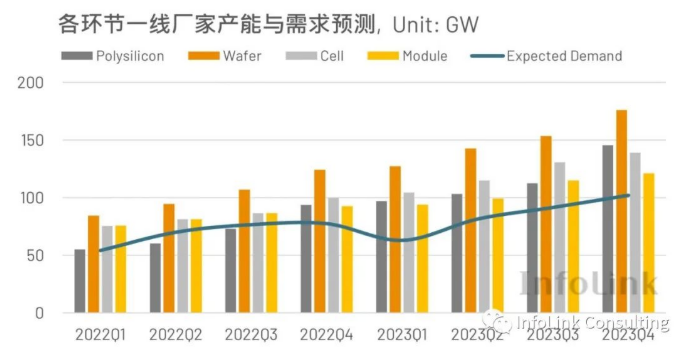

相較需求端的成長(zhǎng),整體供應(yīng)鏈產(chǎn)能的擴(kuò)張則相對(duì)顯著。2022年硅料環(huán)節(jié)出現(xiàn)嚴(yán)重緊缺,年初時(shí)總產(chǎn)能僅294GW,對(duì)比280GW的需求呈現(xiàn)嚴(yán)重吃緊,硅料的短缺也使去年整體供應(yīng)鏈價(jià)格處于高水平;然而到2022年四季度,硅料廠家的大規(guī)模擴(kuò)產(chǎn)計(jì)劃陸續(xù)落地,產(chǎn)能在2022年末超越500GW,硅料產(chǎn)出的放量也使整體供應(yīng)鏈價(jià)格在去年年底出現(xiàn)明顯松動(dòng),硅料、硅片價(jià)格皆出現(xiàn)遠(yuǎn)超預(yù)期的跌幅,組件價(jià)格也隨著上游的跌價(jià),從2022年11月初的0.265USD/W (2 RMB/W)下跌至2023年1月中的0.235USD/W (1.8 RMB /W)。

若是依照目前的擴(kuò)產(chǎn)計(jì)劃,整體供應(yīng)鏈在2023年都將處于產(chǎn)能過(guò)剩的情形,各環(huán)節(jié)2023年底的總產(chǎn)能都將超過(guò)800GW,其中光是一線廠家的產(chǎn)能就足以滿足需求,集中度的提高可能導(dǎo)致二、三線廠家在市場(chǎng)淡季時(shí)難以維持市占,廠家間的競(jìng)爭(zhēng)將越來(lái)越激烈,且龍頭企業(yè)的垂直整合布局、海外擴(kuò)產(chǎn)計(jì)劃等也將大幅影響競(jìng)爭(zhēng)格局。硅料至組件環(huán)節(jié)大量擴(kuò)產(chǎn)的同時(shí),也須注意輔材料如長(zhǎng)晶環(huán)節(jié)會(huì)用到的石英坩堝、雙面組件的POE膠膜等的供應(yīng)在需求旺季時(shí)可能無(wú)法跟上如此大規(guī)模的增產(chǎn)而出現(xiàn)暫時(shí)性的短缺。

細(xì)分各季度需求變化,一季度的歐洲、中國(guó)皆為傳統(tǒng)淡季,尤其歐洲市場(chǎng)去年年底因庫(kù)存堆積導(dǎo)致拉貨力道明顯減弱,其影響有可能延續(xù)至今年年初;以往受到當(dāng)?shù)刎?cái)年影響會(huì)在年初大量拉貨的印度也因?yàn)锽CD關(guān)稅導(dǎo)致市場(chǎng)快速萎縮,使得全球市場(chǎng)在一季度呈現(xiàn)相對(duì)冷清;二、三季度開始隨著供應(yīng)鏈價(jià)格的持續(xù)下跌,預(yù)期需求將逐漸回升,直到年底中國(guó)將因組件價(jià)格下跌再次出現(xiàn)大規(guī)模并網(wǎng)潮,帶動(dòng)四季度需求至全年高峰。

價(jià)格變化上,雖廠商調(diào)整開工率有可能造成短期價(jià)格波動(dòng),但受到供給過(guò)剩影響,全年價(jià)格趨勢(shì)仍呈現(xiàn)明顯下降,InfoLink預(yù)估2023全年組件價(jià)格平均約0.214USD/W (1.673RMB/W),相對(duì)2022年平均0.266USD/W (1.929RMB/W)有顯著跌幅。去年許多大型項(xiàng)目受到高價(jià)抑制,廠商選擇延后安裝進(jìn)度,美國(guó)全年的集中式裝機(jī)相較2021年減少約37%、中國(guó)年底的地面型搶裝潮也不如以往明顯;2023年隨著整體供應(yīng)鏈價(jià)格下跌,被延后的項(xiàng)目將陸續(xù)在今年開始動(dòng)工,并刺激在去年表現(xiàn)相對(duì)疲軟的集中式市場(chǎng),進(jìn)一步推升整體需求。

相較2022年的供不應(yīng)求,光伏產(chǎn)業(yè)將在2023年逐漸轉(zhuǎn)為供應(yīng)過(guò)剩,并帶動(dòng)價(jià)格的下跌,有利短期的需求擴(kuò)張,整體而言對(duì)明年市場(chǎng)保持樂(lè)觀態(tài)度,但目前仍充滿許多不確定因素,政策上如印度、美國(guó)必須在保護(hù)本土產(chǎn)能與發(fā)展市場(chǎng)上的矛盾間找出解決方案;歐洲市場(chǎng)在明年也有可能面臨總體經(jīng)濟(jì)變化對(duì)需求帶來(lái)的影響,且針對(duì)強(qiáng)迫勞動(dòng)提出的措施也可能在未來(lái)影響光伏發(fā)展;中國(guó)疫情解封、產(chǎn)業(yè)競(jìng)爭(zhēng)格局的改變可能使供應(yīng)方面出現(xiàn)短期的大幅度變化。長(zhǎng)期而言隨著各國(guó)政府能源轉(zhuǎn)型的推動(dòng)、政策目標(biāo)的期限接近,市場(chǎng)規(guī)模將持續(xù)增長(zhǎng)。