鋰價天花板到底在哪兒?

10月24日,上海鋼聯數據顯示,電池級碳酸鋰現貨均價上漲2000元/噸至54.05萬元/噸,最高報價54.8萬元/噸,再創歷史新高。

根據野天鵝數據中心,自從2021年以來,鋰價從5萬元/噸暴漲至超過50萬元/噸,漲幅超10倍。

碳酸鋰價格在創歷史新高后,絲毫未有“掉頭轉向”趨勢,供需持續緊張。

此輪漲價會持續多久?市場普遍預計“短期難以回頭”。

華金證券一份研報指出,從供給端來看,鹽湖端絕大部分廠家受季節天氣影響,曬池的蒸發量下降,疊加青海汽運緊張,運費翻倍,目前市場現貨供應仍較為緊張。從需求來看,隨著節后疫情的反復,下游材料廠補庫意愿較高,月底采購激增,市場需求支撐有力,預計短期碳酸鋰價格將延續上漲態勢。

比亞迪董事長王傳福表示,大陸鋰礦資源可滿足3億輛汽車電動化,只是目前開采沒那么快,所以造成市場供應緊張。

根據SMM數據,今年上半年,中國鋰鹽產量已大幅增加,碳酸鋰上半年產量總計達15.7萬噸,同比上漲45%;氫氧化鋰產量總計10.7萬噸,同比上漲32%,仍無法滿足電池與車企的生產需求。

面對持續緊張的供需關系,無論是上游的贛鋒鋰業、天齊鋰業,下游的比亞迪、蔚來、廣汽等車企,還是夾在中間的寧德時代、億緯鋰能、國軒高科等在內的電池廠商,對鋰供應的穩定和安全需求都極為緊迫。

各路“神仙”紛紛下場,“搶鋰”大戰,硝煙四起。

臨武、宜春成主戰場 行業巨頭蜂擁搶采

臨武縣,地處湖南省郴州最南端,毗鄰廣東。公開資料顯示,當地有色金屬資源較為突出,已探明貯量的礦藏有9類50多種,大型礦床9處,中型礦床12處,資源儲量靠前的產品包括鎢、錫、鉛鋅等,金屬礦主要分布香花嶺—尖峰嶺及周邊地區,其中鋰為中型礦床,資源儲量9834噸。

“聞鋰而動”的央企、礦業巨頭等接踵而至。

9月30日,由中國中鋼集團旗下全資控股的中央企業上海安能工建礦業集團與臨武縣簽約含鋰多金屬礦資源采選、碳酸鋰加工以及鋰電池生產項目。據悉,本次簽約項目投資規模達406億元,是臨武縣2021年GDP(163.7億元)的兩倍多。該項目將建設3000萬噸/年原礦處理生產線、300萬噸/年鋰精礦選礦廠、年產15萬噸碳酸鋰生產線和50GWh鋰電池生產項目。

同時,該集團還與贛鋒鋰業聯手成立湖南安能贛鋒新材料有限公司,注冊資本10億元,地址位于臨武縣武水鎮,經營范圍包含:常用有色金屬冶煉、銷售等。

10月19日,大中礦業也豪擲160億,攜手湖南臨武,簽署《合作備忘錄》,公司及下游企業擬在臨武縣投資建設含鋰多金屬露天礦采選、碳酸鋰及電池項目。

據了解,《合作備忘錄》中約定的投資標準中提到氧化鋰邊界平均品位不低于0.3%,相比起來,江西宜豐鋰云母礦品位普遍高于0.3%,獅子嶺、大港瓷土礦可以達到0.5%以上,四川鋰輝石礦品位則在1.2-1.4%左右。

雖然當地鋰資源整體品位不高,但在當前鋰鹽供應緊張和超高利潤率的刺激下,低品位鋰礦也變得搶手起來。

比起處于鋰礦早期開發階段的臨武,作為行業公認的亞洲鋰都,江西宜春市目前已探明的鋰礦資源儲量就高達258萬噸氧化鋰當量,折合碳酸鋰約636萬噸。其中宜春鉭鈮礦可開采氧化鋰的儲量為110萬噸,占全國的31%、世界的12%。是全球最大的鋰礦山之一。

隨著鋰云母提鋰工藝優化,國內鋰云母已實現規模化生產,其儲量豐富、原礦成本較低的優勢逐漸顯現,發展鋰云母提鋰將成為中國戰略性需要。背靠巨大鋰云母礦山的宜春市,在新能源的極速助推下,規劃了宏大目標,到2025年宜春鋰云母精礦和碳酸鋰產量要分別達700萬噸和50萬噸以上;該碳酸鋰產量超過了2021年全國的總產能。

今年9月,贛鋒鋰業公告與宜春市政府簽署戰略合作框架協議,雙方擬共同構建從鋰資源開發到鋰電材料、新型鋰電池、電池應用的全產業鏈體系項目,預計總投資將達300億元。

整車廠、電池廠也蜂擁奔向鋰云母礦。

早在2021年12月,廣汽資本、上汽集團、尚頎資本就與九嶺鋰業正式簽訂戰略投資協議。同時,廣汽資本還聯合上汽集團、尚頎資本共同投資九嶺鋰業。如今,九嶺鋰業已經提交IPO申請,規劃建設碳酸鋰14萬噸/年產能項目。

去年以來,寧德時代在江西已開展了鋰電上游資源和相關產業鏈的布局,通過控股或參股的方式設立不同主體,分別在采礦、選礦及碳酸鋰冶煉環節開展業務,目前陸續拿到首采區探礦權和采礦權。擬在宜春投資500億元建設鋰電項目,其中包括年產20萬噸的碳酸鋰電池材料項目。

今年4月,寧德時代又獲得了江西宜春鋰礦的探礦權,折合碳酸鋰660萬噸以上,并先后與志存鋰業、天華超凈成立合資公司,在江西宜春建設碳酸鋰項目,年規劃產能分別為5萬噸和10萬噸。

緊隨寧德時代之后一個月,國軒高科也在宜豐縣取得了鋰礦普查探礦權。該探礦權含伴生氧化鋰資源量18.175萬噸。此前,國軒高科已在宜春規劃建設合計產能達12.5萬噸/年的碳酸鋰項目。

2022年7月,宜春市礦業有限責任公司和比亞迪共同出資成立宜春比亞迪礦業有限責任公司,經營范圍包括非煤礦山礦產資源開采等。8月,比亞迪宣布擬在宜春投資285億元,建設年產30GWh動力電池和年產10萬噸電池級碳酸鋰及陶瓷土(含鋰)礦采選綜合開發項目。

“未來五年隨著宜春鋰云母工程等快速成長,進口鋰資源的需求量將大幅減少。到2025年宜春要形成50萬噸/年的鋰資源開發能力,徹底終結中國鋰資源的短缺情況。”國軒高科董事長李縝放出豪言。

國際市場 ,韓系電池巨頭也在提速“提鋰”

10月12日,SK On宣布已經與澳大利亞鋰礦公司Lake Resources簽署了一項鋰供應協議。

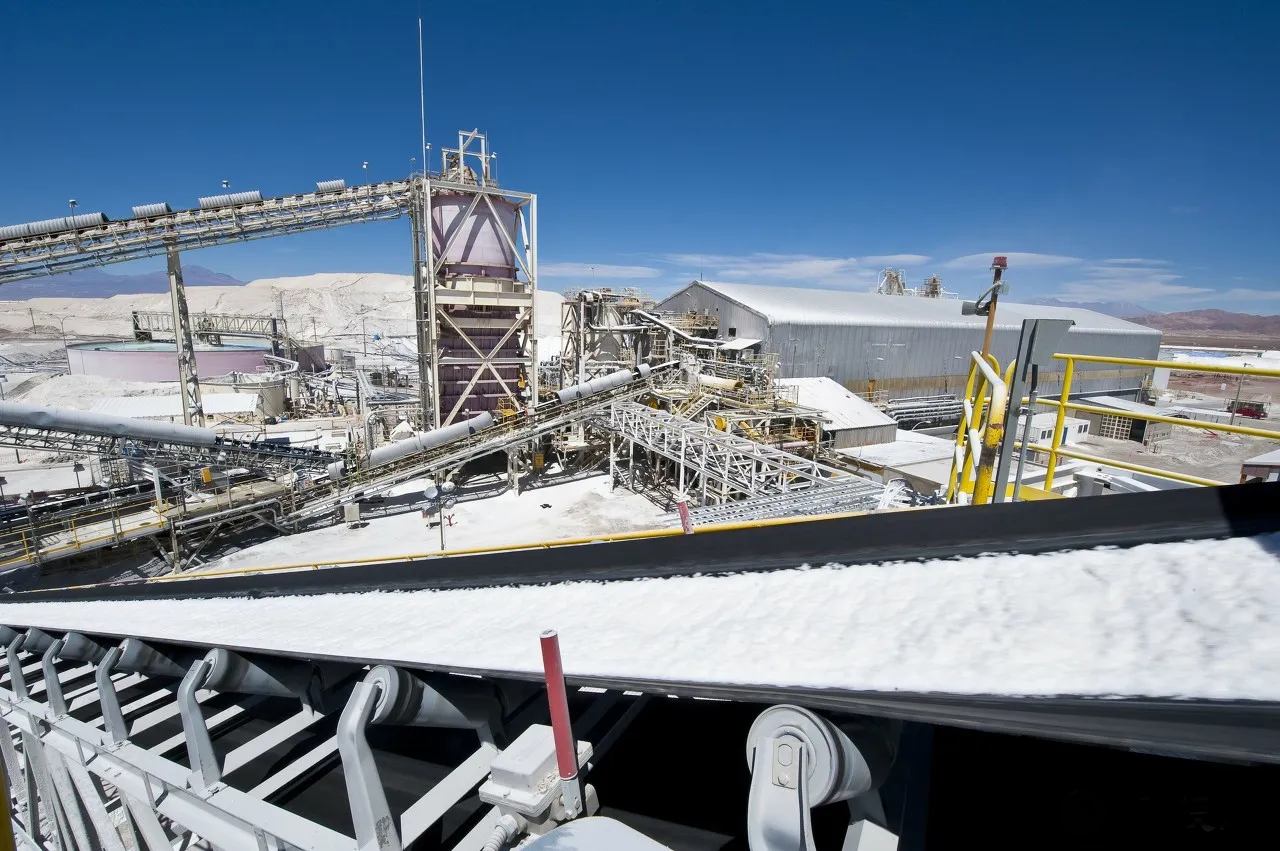

據悉,Lake Resources公司成立于1997年,目前在阿根廷開發四個鋰鹽水項目,并擁有全球十大鹵水鋰礦資源之一的Kachi鹵水鋰礦項目。

SK On預計在收購Lake Resources的10%股份后,最早將于2024年第四季度開始獲交付電池級鋰。該承購協議的初始期限為5年,并可選擇延長5年。

具體來看,SK On將在前兩年獲得1.5萬噸鋰,從第三年開始獲得2.5萬噸鋰。如果按照10年合作計算,那么SK On將總共獲得23萬噸鋰,大概可滿足近500萬輛電動汽車的電池生產需求。

實際上,SK On并不是首次出手鋰資源,據公開資料顯示,今年9月29日,SK On與澳大利亞礦企Global Lithium簽訂鋰供應諒解備忘錄,合作顯示SK on決定長期接受Global Lithium公司礦山生產的鋰精礦。

LG新能源也有動作。

今年1月12日,LG新能源與澳大利亞鋰礦商Liontown Resources Ltd簽署了為期5年的承購協議,分批采購共計70萬干噸的鋰輝石精礦。

據悉,這些鋰輝石精礦可生產10萬噸氫氧化鋰,足以制造250萬輛電動汽車所需的電池,且電池單次充電的續航能達到500公里以上。

6月,LG 與天齊鋰業簽署銷售合同,擬在4年內采購單水氫氧化鋰,數量將按合同約定并根據需求分批次交付,單價按照定價機制執行。

7月,LG新能源再與美國Compass Minerals簽署協議,將從2025年起七年內獲得Compass Minerals生產的40%的環保碳酸鋰和氫氧化鋰。

不放一“鋰” 動力電池回收市場也被全面布局

面對原材料價格上漲及其帶來的風險,除了在源頭“搶占”資源之外,動力電池企業逐漸將目光擴展至全產業鏈,尋求材料的循環利用價值。

“我們現在的鋰資源可采儲量,轎車能做到30億輛車,中國估計到2040年、2045年大概就是3億輛新能源轎車。而且到了一定程度,材料就可以開始循環,我們估計在2050年應該有一半的材料都是循環來的。”中科院院士歐陽明高表示。

由于大規模電池材料回收和再循環相關的成本將遠低于購買額外的電池制造原材料,動力電池回收領域自然不會被行業巨頭放過。

以寧德時代為例,其不僅有參股位于四川的天宜鋰業、江西的志存鋰業,控股江西宜春時代鋰業等上游資源項目;還有子公司邦普時代的電池回收業務,其中鋰的回收率達到91%,鎳和鈷的回收率則高至99%。

今年4月,比亞迪就宣布在浙江臺州成立臺州弗迪電池有限公司,由比亞迪間接全資持股,經營范圍包括電池制造銷售、新能源汽車廢舊動力電池回收及梯次利用、新材料技術研發等。

據國際能源網/儲能頭條了解,預計2021年-2025年,國內鎳、鈷、錳、鋰等金屬回收市場價值將超過400億元;國際能源署曾預測,未來10年動力電池回收行業的規模將會達到1648億元。

“動力電池原材料回收相當于循環利用,是保障資源供給的另外一個途徑,所以很多動力電池企業在對上游資源爭奪的同時,也同步在建立電池回收體系,全面布局。但相對于市場需求而言,通過電池回收帶來的資源短時間內是無法完全滿足電池生產需求的。”行業專業人士表示。

不過,行業專業人士也預測,短期鋰資源的需求會持續高漲,但是全球對鋰資源的開采進度也在加快,因此預判,在2023年,供應緊張趨勢有望緩解等因素影響,預計鋰價后市漲幅或有限。2025年之前,行業供應可能會過剩,鋰價或將顯著下行。

未來,隨著動力電池技術的不斷發展,例如固態電池技術路線的成熟,也能實現對現有技術路線的替代和對資源需求的減少。