9月9日,晶科能源和通威股份同時公告,雙方簽訂長單銷售合同,2022年9月-2026年12月,晶科能源將向通威股份下屬子公司采購約38.28萬噸多晶硅產品,預計銷售總額約1033.56億元。

這已經是晶科能源半個月內簽下的第二份千億級別的多晶硅長單合同。

近年來,硅料價格居高,已經對光伏產業鏈的中下游產生影響。然而,從長期來看,業內普遍認為硅料價格不會持續上漲,甚至需要警惕未來可能出現的產能過剩風險。

再簽千億元長單

半個月時間內,光伏組件企業晶科能源分別與兩家硅料龍頭企業簽訂了上千億元硅料長單。

9月9日,晶科能源及通威股份公告稱,2022年9月至2026年12月期間,晶科能源將向通威股份相關下屬子公司采購約38.28萬噸多晶硅產品。按照中國有色金屬工業協會硅業分會8月31日公布的國內單晶致密料成交均價30.51萬元/噸測算,預估合同不含稅總金額約1033.56億元。

據報道,這是光伏史上最大的多晶硅單筆訂單。

值得注意的是,半個月前的8月26日,晶科能源曾公告稱,與特變電工子公司新特能源,簽訂了長單銷售合同,擬在2023年1月至2030年12月期間,向新特能源采購33.6萬噸原生多晶硅,如按照8月24日公布的國內單晶致密料成交均價測算,協議總金額預計約人民幣903.33億元。

多晶硅處于光伏產業鏈的上游,大體為“多晶硅—硅片—電池片—組件—光伏裝機”,隨著清潔能源的開發,光伏產業日益繁榮,也使得多晶硅的需求與產量同步增加,不少光伏中下游企業與硅料企業簽訂了大額長單。

通威股份在簽訂千億元長單前,已經簽訂了多份百億級別的長單。

興儲世紀科技股份有限公司總裁助理劉繼茂向表示,晶科能源作為行業龍頭,和硅料企業簽訂長期協議,價格可能會有優惠,降低當下成本,繼續保持企業在行業內的領先地位。而對于硅料企業來說,與下游企業簽訂長單,則能預防后期因產能過剩導致的滯銷問題。

多晶硅價格持續上漲

同樣在9月9日,寶馬集團宣布,將從2025年起率先在“新世代”車型中使用圓柱電芯。

為了滿足“新世代”車型對電芯的需求,寶馬集團已向寧德時代和億緯鋰能兩家合作伙伴授予了價值超過百億歐元的電芯生產需求合同。

從這一消息中不難看出,市場對硅基負極等材料仍有較大需求,而市場需求在一定程度上推高了多晶硅價格。

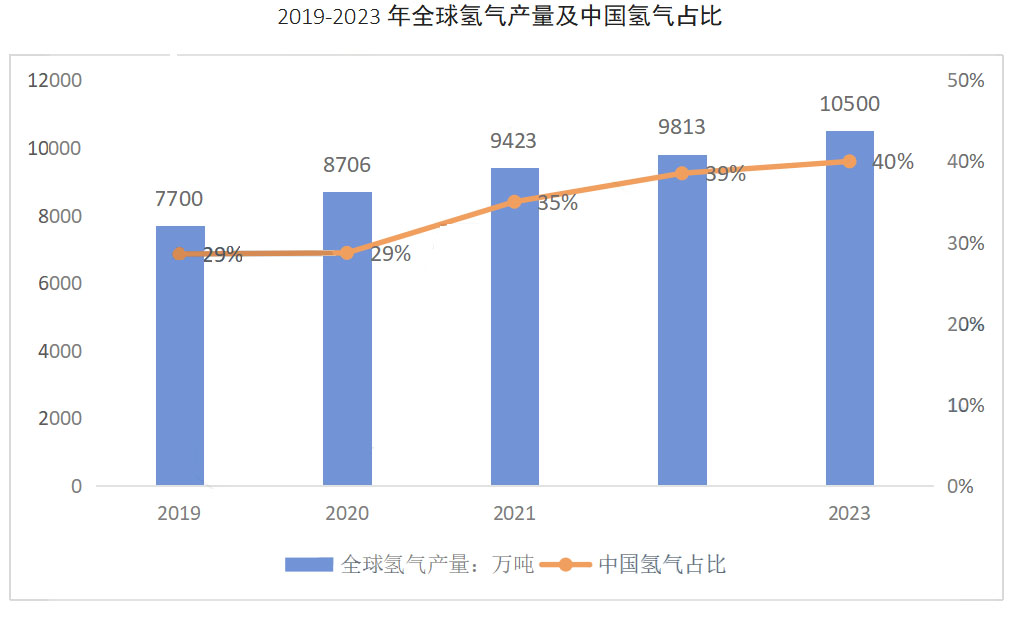

2021年以來,多晶硅價格持續上漲。

2021年1月6日至2022年8月31日,20個月內,國內單晶復投料的成交均價從8.76萬元/噸,漲至30.72萬元/噸,增長約2.51倍;單晶致密料的成交均價從8.50萬元/噸,漲到30.51萬元/噸,增長約2.59倍。

北京看懂研究院研究員王赤坤告訴記者,新能源多個技術路線爆發,儲能市場空間擴張,而有效產能的形成及釋放需要一定時間周期。上游產能釋放滯后,下游備貨需要提前,供求存在的時間差導致多晶硅供不應求。

從短期來看,多晶硅的價格仍將處于高位。

需警惕未來產能過剩

硅料價格上漲,也給產業鏈的中、下游帶來了巨大的影響。

今年7月,中國光伏行業協會的名譽理事長王勃華曾指出供應鏈價格問題,“價格問題已經給我們行業帶來了嚴重的影響。據我們調查,已經有部分企業降低開工率。”當時,王勃華透露稱,工信部已在牽頭有關部門協調這一問題。

但從長期來看,業內普遍認為硅料價格不會持續居高,甚至面臨產能過剩風險。

北京特億陽光新能源總裁祁海珅表示,光伏行業從硅料、硅片、電池片、組件包括電站,整個產業鏈百分之八九十的利潤在硅料環節,硅料環節的結構性行情不能一直炒作下去,這不利于行業長期發展。

今年8月,2022年多晶硅產業發展論壇召開。中國有色金屬工業協會硅業分會常務副會長林如海在論壇中表示,根據各多晶硅在產和新建企業規劃產能統計,預計到2025年底,中國多晶硅產能將超過500萬噸/年,若包括海外供應,共計可滿足全球1500GW左右的裝機量需求。產業有增量前景,但也需考慮2025年前過度投資規劃的產能可能引發市場供需失衡。

劉繼茂也直言:“近年來,受到硅料高昂利潤的吸引,一大批資本涌入多晶硅項目,到2023年底,多晶硅產能或將2倍于需求。”