近日,浙江省舟山市發布《關于2022年風電、光伏項目開發建設有關事項的通知》(下稱“《通知》”)。

《通知》明確,2022和2023年,浙江全省享受海上風電省級補貼規模分別按60萬千瓦和150萬千瓦控制,補貼標準分別為0.03元/千瓦時和0.015元/千瓦時,即每度電最高補貼3分錢。

在業內人士看來,結合風機大型化技術降本、地方補貼出臺,下半年海風裝機規模有望回升,同時有利于風電行業逐漸由近海向深遠海邁進。

三省明確海上風電補貼

作為臨海省份,浙江省將對海上風電予以地方補貼的聲音由來已久。

2021年11月,浙江省發改委引發《關于促進浙江省新能源高質量發展的實施意見(修改稿)》,提及在2022-2025年間,將通過競爭性配置確定需要扶持的項目,分年度裝機容量分別不超過50萬千瓦、100萬千瓦、150萬千瓦、100萬千瓦。

與此同時,還將組織修編《浙江省海上風電發展規劃》,逐步探索利用專屬經濟區建設深遠海上風電。但當時補貼細則尚未出臺。

7月4日發布的《通知》中,首次出現“舟山市海上風電補貼按省補政策執行”。

除了明確每度電0.015元-0.03元的補貼標準外,《通知》顯示,按照“先建先得”原則確定享受省級補貼的項目,直至補貼規模用完。

項目補貼期限為10年,從項目全容量并網的第二年開始,按等效年利用小時數2600小時進行補貼。2021年底前已核準項目,2023年底未實現全容量并網,將不再享受省級財政補貼。

據國聯證券(601456)測算,若考慮地補,浙江海風項目全投資內部收益率可提升0.6%。

除浙江省外,廣東、山東已搶先一步推出地方補貼接力國補,支持海上風電發展。

去年6月,廣東省人民政府印發《促進海上風電有序開發和相關產業可持續發展實施方案》通知,2022-2024年全容量并網項目每千瓦分別補貼1500元、1000元和500元;補貼范圍為2018年底前已完成核準、2022-2024年全容量并網的省管海域項目。

中國海洋工程咨詢協會海上風電分會秘書長翟恩地曾以當前廣東某風場為例進行測算,在項目全投資回報率為8%的條件下,支撐電價應為0.72元/千瓦時,按每千瓦1500元、1000元的補貼標準核算,全生命周期度電補貼為3分錢。

山東省海上風電補貼金額略低于廣東、浙江。今年4月,山東省官方表示,對2022-2024年建成并網的“十四五”海上風電項目,省財政分別按照每千瓦800元、500元、300元的標準給予補貼,補貼規模分別不超過200萬千瓦、340萬千瓦、160萬千瓦。

此外,對2022-2025年建成并網的“十四五”漂浮式海上光伏項目,山東省財政分別按照每千瓦1000元、800元、600元、400元的標準給予補貼,補貼規模分別不超過10萬千瓦、20萬千瓦、30萬千瓦、40萬千瓦。

西站證券指出,相較于廣東、山東22-24年的3年補貼計劃,此次浙江省項目補貼期限延長至10年,補貼力度更大。

下半年風電裝機有望復蘇

與陸上風電相比,海上風電的建設成本仍然較高。中國可再生能源學會風能專業委員會秘書長秦海巖曾撰文提議,地方政府應從2022年起接力補貼新并網的海上風電項目,當年補貼強度約0.2元/千瓦時,此后每年降低0.05元,2026年退坡至零。

但目前來看,地補的力度遠不及這一數據。在秦海巖看來,“2024年或2025年海上風電實現平價,是比較理性的目標。”

正因此,在海上風電國家補貼最后一年,即2021年,海上風電領域上演“搶裝潮”。

全球風能理事會(GWEC)近期發布的《全球風能報告2022》顯示,2021年,全球海上風電新增裝機容量21.1GW,同比增長兩倍,創歷史最大增幅。其中,國內海上風電累計裝機容量26.39GW,較2020年的9GW同比增長193.2%。

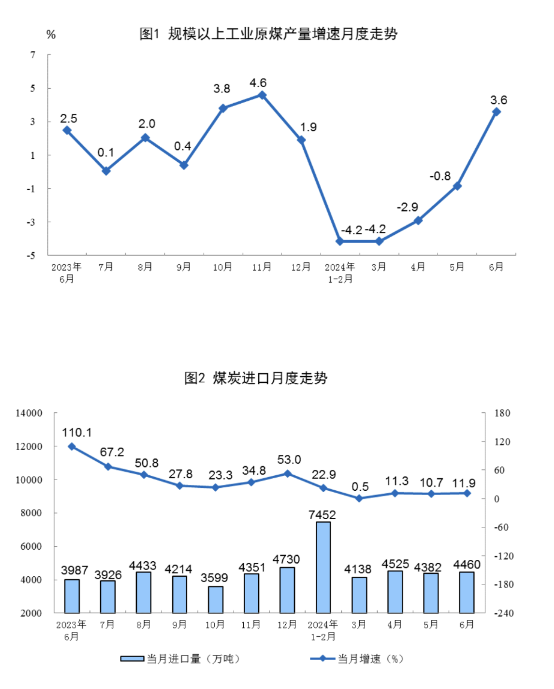

另一數據表明,今年上半年,海上風電裝機增速明顯下滑。

據國家能源局數據,截至5月底,國內風電裝機規模3.4億千瓦,同比增長17.6%,其中陸上風電和海上風電分別為31270和2666萬千瓦。即今年1-5月,海上風電新增裝機容量僅0.27GW。

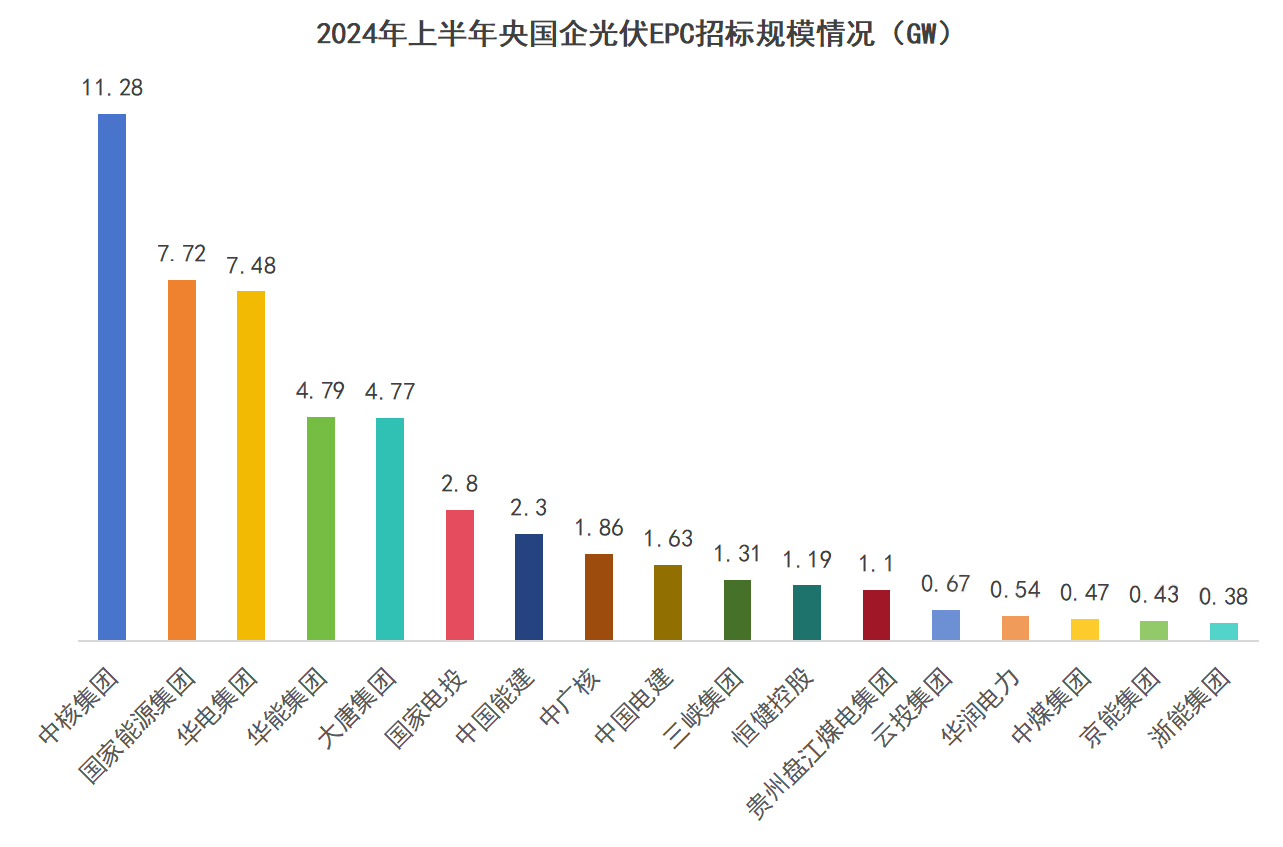

“今年上半年受沿海省市疫情暴發以及原材料價格高企等因素限制,海上風電項目開工率較低。”國聯證券認為,隨著影響海上風電項目建設的不利因素減弱,結合風機大型化技術降本、地方補貼出臺,共同助推海風項目收益率的提升,下半年海風裝機規模有望實現顯著回升。預計2022-2025年海上風電年均新增裝機量21GW,CAGR為58.7%。

中信證券認為,2022年以來陸風/海風招標持續超預期,預計全年招標有望超80GW,下半年風電裝機有望迎來加速復蘇。同時,風機招標價格企穩、零部件原材料成本下降,也將帶動產業鏈盈利逐步修復。

西南證券指出,省補出臺體現出浙江省對海上風電的支持力度不減,同時下半年海纜招標即將迎來密集落地,相關標的有望持續受益。

“風光”估值為何錯位?

值得注意的是,雖然被賣方一致看好、政策東風頻吹,但風電板塊估值仍遠低于光伏。

據數據,截至7月6日收盤,風電指數(887642.WI)近一年漲17.92%,PE為11.8倍,光伏指數(884045.WI)近一年漲42.83%,PE為42.53倍。

“風電行業的估值確實普遍偏低,主要還是其‘機電屬性’決定的。”祁海坤認為,向大型風機邁進、并追求規模效益可能更加適合風電行業。相較之下,光伏行業光電轉換效率提升空間還很大、也有很多技術路線的想象空間。

現階段風電降本主要仍落在“大型化”,而光伏在電池環節仍有N型、鈣鈦礦、IBC等多重技術路線。長江證券亦曾在研報中指出,縱觀風電的降本之路,歷來停留在技術進步有余而降本空間不足,在與后起之秀的光伏相比降本進度的確進度稍慢。

從國際市場來看,全球光伏組件出貨排名中,中國企業占據八席,并包攬前六位,國內光伏組件產量約占全球總產量的82.3%。但國內主流風電廠商的市場仍聚焦在國內。

“2021年中國整機企業的出口量幾乎是2020年的三倍,但中國品牌在海外市場的份額還是很小的。”GWEC戰略與市場信息總監趙鋒如是說。