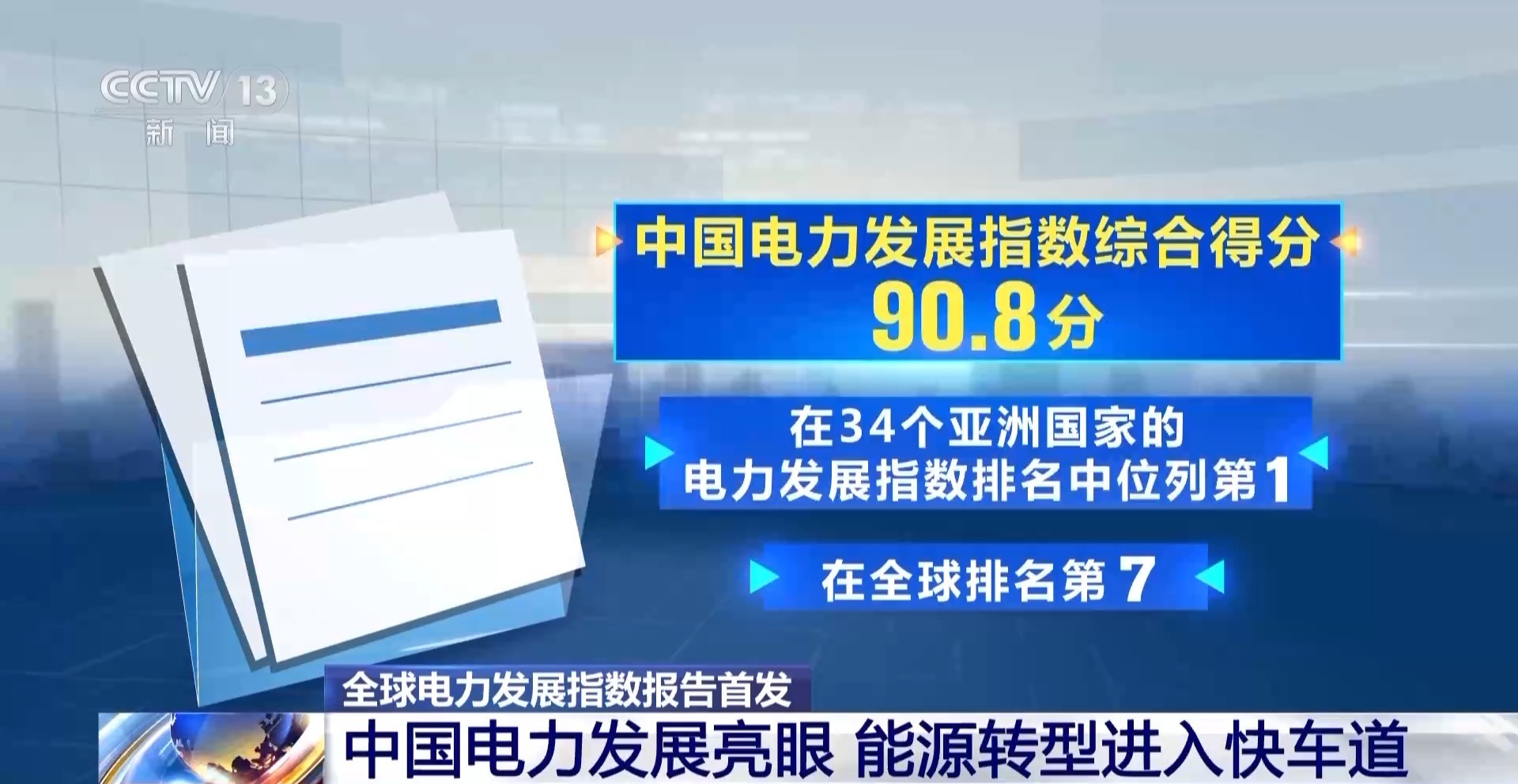

電解液市場未來5年有望保持30%以上復合增速,2025年市場空間超過500億。

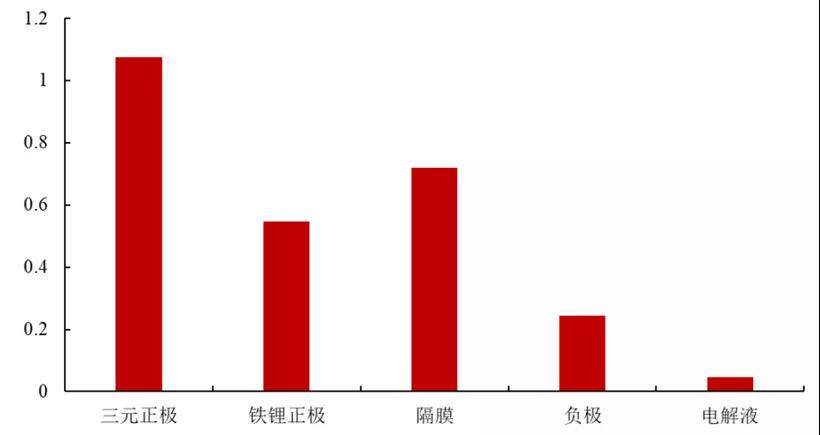

在全球雙碳背景下,新能源車得到了空前的發展機遇,作為最核心的關鍵部件,鋰電池占據新能源車的成本達到40%左右。

鋰電池行業的發展從實現國產化的突破到成為全球霸主,完成了從政策扶持到市場競爭的轉變,為我國新能源彎道超車奠定了堅實的基礎。四大材料(正極、負極、隔膜、電解液)CR5占據了全球50%-80%的份額,憑此,鋰電池成為了最炙手可熱的賽道。

在電池的細分領域里,電解液有個俗稱:鋰電池的血液。

這個比喻,并不為過,它幾乎是鋰離子在電池內暢游的海洋。

電解液一般是由高純度有機溶劑、電解質鋰鹽和必要添加劑等在一定條件下,按照特定比例配置而成,它的作用是在電池中正負極之間傳導電子,也是鋰離子電池獲得高壓、高比能等優點的重要保證。

簡單來說就是電解液符合鋰電池工作的電壓,電解液中含鋰能保證了濃度,可以使鋰電池迅速工作,所以電解液是關鍵材料。

新能源汽車之所以可以長期炒作,關鍵在于,它的細分環節眾多,概念紛紜。一旦有關鍵環節被挖掘出來,經過分析師的推波助瀾,與傳播的放大效應,便會形成良好的上漲效應。

這個規律,在電解液概念的炒作上,再次得到印證。

產業鏈的高景氣度使得研究者做出了樂觀的預測——電解液市場未來5年有望保持30%以上復合增速,2025年市場空間超過500億。

這種情緒傳導到市場上,推動電解液概念股走出了波瀾壯闊的行情。

復權來看,電解液龍頭天賜材料(002709.SZ)從2018年10月18日的6.55元 上漲到目前的139.21元,漲幅超過20倍,石大勝華從去年5月底到今天漲了11倍多,其余的電解液行業個股均有4~5倍的漲幅。

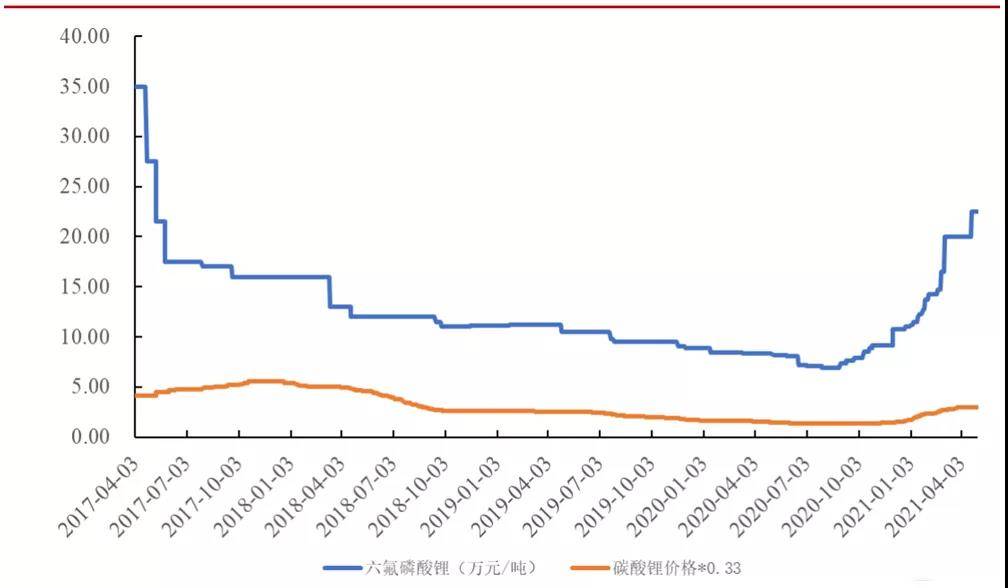

確定性的邏輯使得漲價滲透到了每一個環節,比如電解液的核心材料六氟磷酸鋰。截至8月23日,據生意社最新數據顯示,國內六氟磷酸鋰市場價格報價45萬元/噸。

而自2020年9月以來,六氟磷酸鋰價格一路大幅上漲,已從7萬元/噸一路上漲至45萬元/噸,漲幅高達542.85%。

不過,在最近一個多月里,電解液行業股票的走勢卻出現了明顯的分歧。

7/13日開始是電解液行業個股創出新高的時間節點,在這之后,天賜材料、石大勝華、多氟多調整后再度創出新高,而電解液二哥新宙邦則在回調的路上一去不復返,期間下跌近30%。

這種背離的走勢,背后到底是什么原因?六氟磷酸鋰在這其中又扮演了什么角色?漲了這么久的東西還能再漲嗎?

01 電解液的秘密

想要深度去了解一個行業,破解行業的特性是最為關鍵的,制造業看的比較多的是投資強度是否構成產能壁壘,工藝流程是否構成技術壁壘。

首先看投資強度,單GWh電池對應的產能投資在500萬左右,顯著低于其他材料,典型的輕資產行業。產能投放時間比較短,通常只需要半年到一年的時間,這個行業屬性就決定了沒有產能壁壘,只有產能過剩,不存在供需錯配。

再從工藝流程上看,物料混合環節沒有非常復雜的化學反應,技術壁壘就是混合的配方。目前配方的研發主要有電解液廠獨立研發、與電池廠合作研發、電池廠提供配方三種模式。

天賜材料、新宙邦由于存在大量技術專利,所以一般采用獨立研發、合作研發的方式,確保了毛利率。其余不具備話語權的只能充當諸如寧德時代、LG電池的代工廠了。

但是配方這種技術能建立多深的護城河呢?這種偏軟的技術壁壘不具備長期的市場議價權

產能和技術難以形成有效壁壘,企業想要長遠發展的路徑就是打通產業鏈,但是下游電池廠的壁壘更深,所以方向就是向上游原材料一體化。

02 估值差異的來源

電解液主要由鋰鹽(溶質)、溶劑、添加劑三部分組成:按質量占比,溶劑占80%-85%、鋰鹽占10%-12%、添加劑占3%-5%;按成本占比,溶劑占比約30%、鋰鹽占比約40-50%、添加劑占比約10-30%。

在這里細心的投資者可以看出,鋰鹽是最有價值量的環節,溶劑以量取勝,添加劑體量太小,所以研究的重點在于溶劑和鋰鹽。

我們先看溶劑,電解液目前采用混合溶劑體系,在溶劑選擇方面需要滿足高介電常熟、低粘度、低熔點、高沸點、低成本等要求。目前95%溶劑以碳酸酯類為主。

部分對電解液產業有了解的朋友肯定都知道其中一類叫DMC,學名是碳酸二甲酯,在電解液中用量比較多,在行業高景氣度需求下,龍頭股石大勝華走出了10倍的行情。

鋰鹽約占電解液質量的10%-12%,但成本占比可達40%-50%。如同光伏行業擁硅為王一樣,誰掌握了電解液鋰鹽誰就是電解液的王。

鋰鹽選擇需要考慮離子遷移率、離子對解離能力、溶解性、熱穩定性、化學穩定性、固體電解質膜(SEI)形成能力、鈍化能力、環境影響等。

截至目前,沒有單一組分鋰鹽可以同時滿足上述要求,因此通常溶質采用多種鋰鹽混合的體系,目前階段成本較低的六氟磷酸鋰LiPF6憑借綜合性能成為主流鋰鹽。

六氟磷酸鋰的核心原材料主要是碳酸鋰,單噸用量在0.33噸左右,按照目前碳酸鋰含稅12萬元/噸的價格來計算的話,碳酸鋰成本占比在40%以上。

自2020年9月以來,六氟磷酸鋰價格一路大幅上漲,已從7萬元/噸一路上漲至45萬元/噸,漲幅高達542.85%!電解液也從從3萬元/噸上漲到10萬多每噸,六氟在電解液的成本占比已經達超過60%,是成本占比最高的單項原材料之一。

按照產業鏈的邏輯來看,六氟磷酸鋰應該隨著上游碳酸鋰的價格變動,但是令人意外的是,六氟磷酸鋰歷史價格走勢卻與碳酸鋰價格走勢不同,這是為什么?

要解釋二者走勢的差異,需要再度剖析六氟磷酸鋰的行業特性。

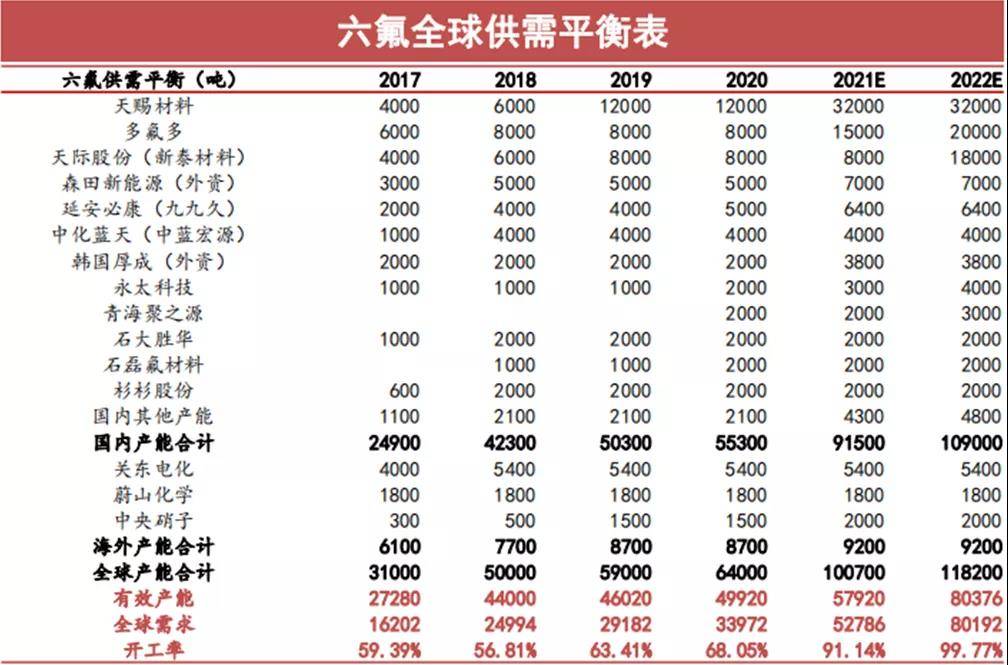

首先可以肯定的是六氟磷酸鋰價格必然收到供需關系影響,價格大幅上漲的背后就是——產能錯配,也就是供不應求,那么影響產能的因素無非就是產能壁壘和技術壁壘。

從產能壁壘來看,相較于電解液單GWh對應500萬元左右的投資,目前國內最常用的固體六氟生產技術1GWh對應的六氟需求大約在7000萬-1億元,單位電池的投資金額遠大于電解液環節。

同時受制于環評審批等因素,六氟的產能建設時間比較長,大約需要1.5年-2年的時間,與電解液0.5年-1年的時間存在一定的錯配,這也導致六氟供給和需求難以同時匹配,價格更易出現受到周期性供需關系變化的影響。

從技術難度的角度來看,六氟的壁壘要高于電解液,六氟技術早期主要由海外企業把持,隨后在2010年國內各大化工企業逐漸突破技術壁壘開始量產。

2016-2017年,受新能源補貼政策退坡以及產能擴張影響,六氟磷酸鋰價格從40萬元/噸快速下跌至7萬元/噸左右價格,價格已經低于部分落后產能成本線,行業洗牌加速,落后產能不斷出清,各家廠商擴產普遍趨于謹慎,因此目前六氟的有效產能主要集中在多氟多、新泰材料和天賜材料等龍頭廠商手中。

展望2022年,根據目前披露的情況看,預計新增產能集中在多氟多、新泰和天賜三家。其中新泰和天賜材料兩家的六氟產能預計都在下半年投產。

此外,雖然天賜材料近兩年的六氟產能投放較多,由于與中央硝子技術合作的原因,目前全部用于自供,不會對外銷售。因此天賜產能投放對市場的沖擊預計有限。

所以至少到2022年下半年,預計全球六氟仍將呈現供應緊張的狀態,高景氣度和高價可持續。

電解液行業勝出的關鍵在于對原材料的掌控,通過一體化來構建較深的護城河。

天賜材料是全球六氟磷酸鋰的絕對龍頭,打通了電解液全產業鏈,市占率達到30%,憑借成本和性能優勢成為電解液行業的獨一檔,故而股價上漲超過20倍,而二哥新宙邦沒有對六氟磷酸鋰的布局,故而市場選擇用腳投票。

那么,六氟磷酸鋰的黑匣子已經全部破解了嗎?

03 挑戰者的出現

歡愉的背后存在著危機,尤其新能源這個技術迭代超快的行業,降本增效就是唯一原則,歷史經驗及行業發展規律告訴我們,六氟磷酸鋰不是終極技術,只是憑借性價比高成為了現有階段最好的替代品,如果價格過高了,他的競爭力就會削弱。

一直以來,鋰電池最被詬病的就是續航短、電池空間及重量過大,所以提升能量密度是行業發展的首要地位。

按照國家 2020 年 10 月發布的《節能與新能源汽車技術路線圖 2.0》,2025我國純電動汽車動力電池的能量密度年目標為 400Wh/kg,2030 年目標為500Wh/kg。

目前國內的三元鋰電池能量密度約為 240Wh/kg,磷酸鐵鋰電池能量密度約為180Wh/kg。

因此,若要實現更高的能量密度目標,電解液將朝著高壓、高安全性的方向發展。而傳統的六氟磷酸鋰鹽自身的缺陷導致在高溫高壓電領域應用有限。

LiPF6的自身缺陷:(1)低溫下易結晶,導致電導率下降;(2)熱穩定性差,且生產工藝伴生氟化氫,高溫下性能較差;(3)對水分敏感。

相比LiPF6,LiFSI(雙氟磺酰亞胺鋰)則能大幅提高電解液耐高溫和高壓性能,在實現電池高溫循環穩定性方面,包括延長循環壽命、提高倍率性能和安全性上均會有極大的提升。

更好的產品未被推廣一般來講有兩種原因,一是技術壁壘,二是市場需求,三是價格,如果同時具備了,那么行業格局就會迎來重塑。

首先,在技術壁壘上,由于 LiFSI 對溫度敏感,高溫下產物極易分解,腐蝕性強,對設備要求高,同時出于安全性考量和鋰電池性能的要求,用于鋰電池的 LiFSI 的制備純度要求較高。

目前各家采用的制備工藝普遍較為復雜,對于企業工藝經驗的掌握和技術研發實力都具有較高的要求,同時化工品研發在掌握基本原理的基礎上,需要大量試驗,并且在規模化投產前需要工藝優化和熟練的過程,研發周期較長,因此 LiFSI 的技術壁壘未來幾年繼續保持有效,產品保持較強的盈利能力。

隨著國內各公司加大投入研發,不斷努力改進 LiFSI 生產工藝,最終成功解 決了 LiFSI 生產路線中的現有技術問題,實現了產業化技術突破。這些工藝具有原材料易得、流程 簡單、成本較低、反應徹底(副反應少)、產品純度高等特點,為我國 LiFSI 的工業化生產提供了強有力的技術支撐。

近年來,諸如康鵬科技、新宙邦、氟特電池等國內的一批公司相繼突破了LiFSI 生產技術難點,實現了相關專利保護,還建設投產了工業化產線,成功打破了日本觸媒對 LiFSI 市場的壟斷格局。截至2020年,全球共有 LiFSI 產能7400噸,其中中國擁有產能6800噸,是全球最大的 LiFSI 生產國。

在市場需求上,動力電池高鎳化、高電壓、高能量密度的趨勢出現,對于電池高溫性能、循環性能、導電性能的高要求導致LiFSI等新型添加劑開始逐步被采用,是最具商業化前景的新型鋰鹽。

而在成本上,根據康鵬科技招股說明書的數據顯示,目前 LiFSI 成本組成中制造費用占比最高,約為44.98%。隨著工藝的逐漸成熟,產能的規模投放,單噸 LiFSI 消耗的原材料和能源在逐漸降低。康鵬科技招股書披露生產成本從2016年60萬元/噸降至目前20萬元/噸左右;

成本下降有望繼續推動 LiFSI 價格的持續下降,預期到2025年LiFSI 價格降低至22萬元/噸左右。

同時受益于六氟價格上漲,成本劣勢逐漸縮小,滲透率預計將加速提升,預計2025年市場空間有望達到150億。在雙氟布局的企業有望重塑行業格局,獲取更大市場份額,建立起先發者優勢,賺取超額收益。

新能源賽道既寬又長,太多的技術精進路線,太多的技術迭代,有漸進式改良,也有顛覆式創新。在技術變革中不斷有新鮮血液的加入,孕育出高成長性企業,使得行業長期保持活力。能源替代的歷史車輪會推動著新能源朝著既定的方向前行,但它的另一面,也造就了資本市場上,各類概念“你方唱罷我登場”的現象。

不過,這正是朝陽產業的魅力,也是資本市場的精彩之處。