如第3章中詳細說明的那樣,可再生能源資產的項目公司和投資工具通常以“特殊目的實體”(SPE)的形式體現,這一方式又稱為“特殊目的載體”(SPV)。

這些自主合伙企業可以采用與其他公司相同的稅制,并遵守法律規定的所有附帶義務。因此,特殊目的實體可以采用實際利潤制或預期利潤制。下文將進一步討論這兩種稅制。

1. 實際利潤制

實際利潤制和預期利潤制之間的區別受到以下稅收的影響:

? 公司所得稅(IRPJ)

? 凈利潤社會貢獻(CSLL)

? 社會一體化費(PIS)

? 社會保險融資貢獻費(COFINS)

實際利潤制沒有營業額上限,IRPJ和CSLL基于有效賺取的利潤進行核算。有效賺取的利潤即實際利潤,亦即平均周期的凈利潤,會根據稅法規定或授權進行增加,排除或補償等調整。

由此一來,如果企業核實了全年虧損,就可以被免征上述稅款。PIS和COFINS通常采用第10,637 / 2002號法律的不計息原則,適用稅率分別為收入的1.65%(PIS)和7.6%(COFINS)。

2. 預期利潤制

顧名思義,在預期利潤制中,IRPJ和CSLL的計算是按照稅法規定的百分比進行的,該百分比因公司業務而異。因此,稅收計算不受利潤核實情況的影響。

例如,商業活動的預期利潤率為總收入的8%,而服務供應商的利潤率則為32%。因此,即使公司獲得了更高的利潤率,稅收也只會根據預期利潤率進行。

另一方面,如果有效利潤率低于先定的預期利潤率,上述稅款也將在預期利潤率的基礎上計算。PIS和COFINS采用計息原則,這意味著無法將其記入其他業務。根據現行法律,適用稅率分別為0.65%(PIS)和3%(COFINS),同樣是基于收入計算。

在預期利潤制中,營業額上限為每年7,800萬雷亞爾。此外,稅收規范列出了不受預期利潤制規約的情況,如針對商業銀行和投資銀行,或者當公司從國外獲得利潤、收益或資本利得時。

3. 實際利潤制與預期利潤制比較

在巴西的稅收系統中,改變稅制安排并非易事。企業一旦選擇了某一稅制,就必須遵守至少一年。如果要在一年內更改為其他稅制,公司就將根據法律支付罰款和欠款利息。因此,對稅收系統進行分析和比較對于公司的統籌規劃尤為重要。

對于符合預期利潤制營業額上限且利潤較高的公司,不建議使用實際利潤制(利潤率要高于預期利潤制)。而當預期利潤較少時,實際利潤制則是最佳選擇。

預期利潤制的另一個優點是它的簡明性,特別是在涉及稅務局的業務時,可以減少會計管理的費用。

此外,如前所述,即便預期利潤制采用計息原則,其PIS和COFINS所占的稅率也依然較低。

而實際利潤制則讓人們從PIS和COFINS信用中受益。同時,該稅制的一個巨大優勢是可以在未來盈利的財年中補償稅收損失。

在這兩種稅制中,當利潤大于20,000雷亞爾乘以平均周期的月數時,超過部分都有可能會以10%的稅率額外征收所得稅(IRPJ或IR)。

實際利潤指核驗期間的凈利潤,受到稅法規定并可由稅法授權進行增加、排除或補償等調整。

《所得稅條例》(RIR,2018)第257條對各種可能情況進行了預測。由于這些情況不適用于預期利潤制,因此只能采用實際利潤制。

附加稅

除以上所述的兩種稅收制外,還應考慮另外兩種附加稅,即銷售和服務(ICMS)增值稅以及市政服務稅(ISSQN或ISS)。此前列出的所有稅款都在聯邦工會的管轄下,但ICMS在州的管轄之下,而ISS在市的管轄之下。

兩種稅款都受到國家法律監管,相關條款概述了各州和市政府必須遵循的一般性原則。《坎迪爾法》中第87/1996號補充法適用于ICMS,第116/2003號補充法則適用于ISS。重要的是,這些法律闡明了相關概念、范圍可能性、納稅人和征收責任等關鍵信息。

ICMS的適用范圍有無數可能性,并且由于州法律的復雜性,特別是在商品流通方面,通常會造成州之間的沖突。在這種情況下,需要重點注意的是,許多州已不再對可再生能源的生產和傳輸以及固定資產的進口征收ICMS稅。

相反,一些不適用于ICMS的行業則適用于ISS。為此,國家監管法律列出了應繳納該稅的行業。

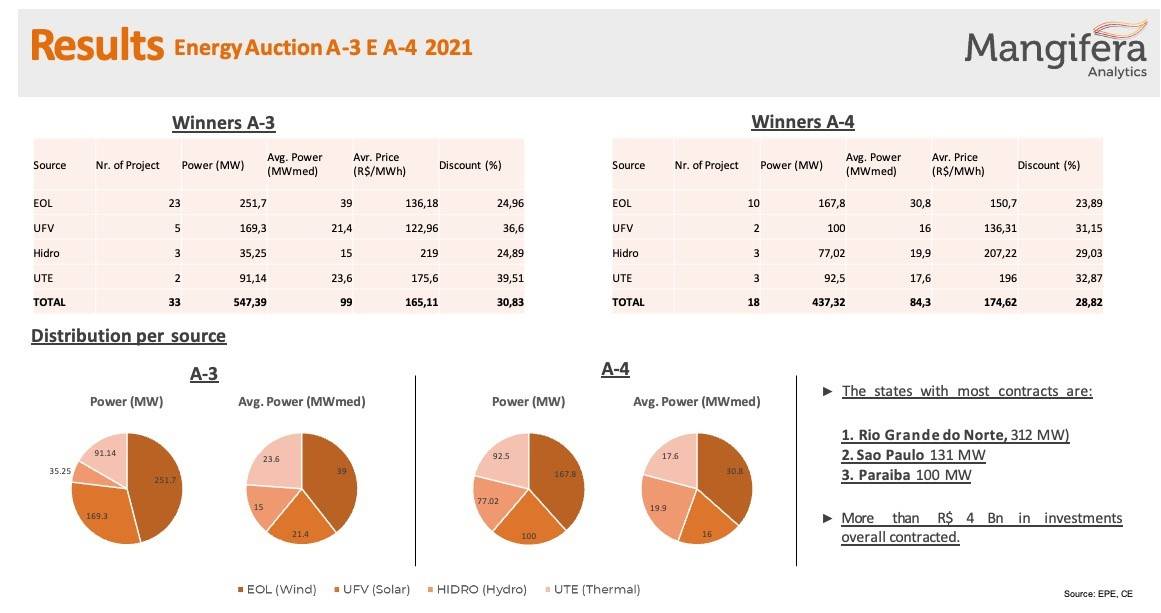

巴西的經濟成果報表(DRE) 與國際采用的3S體系有很大的不同。 Mangifera Analytics的合作機構REA Consult 基于專有的第三方審計工具來整合DRE和3S體系,提供財務和項目評估模型。

部門性稅費

除了上述稅費外,電力部門還需要繳納一系列部門性稅費。

可再生能源行業的主要稅項是:

? P&D – 針對研發中的付款/應用進行資源核算,在電能供應費中收取。

? PEE – 按照現行法規,針對能源效率計劃(PPE)中的應用進行資源核算,并從電能供應費中收取。

? RGR – 全球恢復儲備。償還公用事業相關的資產成本,并促進部門擴展。

? CDE –能源發展法案。普及替代能源,擴大能源服務供應(農村電氣化),并為國家褐煤和低收入家庭提供補貼。

? TFSEE – 電能服務檢查費。包括了巴西電力管理局的運營成本。

? CFURH –水資源使用的經濟補償。為使用水資源和生產性土地發電提供經濟補償。

? ESS –系統服務費。補貼SIN維護成本以確保其可靠性和穩定性,包括了發電和停電的處理成本。

? PROINFA –替代電能激勵計劃。鼓勵通過替代能源(風能和生物質能)和小型水力發電廠發電。

值得注意的是,這些稅款通常是由能源分銷商向最終用戶收取的。因此,電站級大型項目不在其征收范圍內,但5 MW以下的項目則可能需要繳納該稅款。

除上述征稅和繳費外,發電資產還必須向電網運營商和其他主管部門支付電網使用成本和服務費。

對于風能部門,政府已經實施了基礎設施發展特別系統(REIDI)。在此系統中,只要對其提供資金或設備支持,就可以不再征收PIS/COFINS稅。創建該網絡的目的是為了發展該國的基礎設施,并通過免征PIS / COFINS直接進口并在全國范圍內購買用于固定資產基礎設施工程的機械、服裝和設備(第11,488 / 07號法律,第6,144 / 07號法令,第758/07號正式指令)。

4. 股息

向外國控股公司分配利潤時,應遵守合伙企業的內部規定。例如,因為巴西民法并未對企業合作的目的和結果設立特定的規則,所以在采用有限合伙制類型的特殊目的實體中,合作伙伴分配利潤需要遵循特殊目的實體公司章程中所規定的處理方式和規則。

因此,如果以有限合伙制形式成立的特殊目的實體公司章程,規定由合伙人決定利潤去向,而未確定任何最低分紅比例,利潤分配將由多數合伙人決定。

同樣,合作伙伴可以審議財產結存頻率以進行利潤分配,也可以在缺乏具體裁定的情況下,一年內由合伙人自行決定。

與上述情況相反,《隱名合伙企業法》(第6,404 / 1976號法律)第201至205條規定了分紅方式。在這些條款中,除其他規定外,還規定了強制性的最低股息,即如果內部章程未作明確規定,則將最低股息固定為調整后凈利潤的50%。

在這種情況下,如果股份制公司內部章程不明確,并且合作伙伴決定對其進行更改以給股息建立強制性的利潤百分比,則該比例不得低于調整后凈利潤的25%。但是,內部章程可以從一開始就規定更低的百分比,因為該法規僅適用于內部章程不完善且后續有修改的情況。

此外,在有限合伙制中,股本和利潤不一定成比例。

5. 外資入股

在巴西,有多種引入外資的方式,其中貨幣投資是最主要的方式。對于此類交易,在認購資本或獲得現有巴西公司股份時,資金應通過經授權進行交易的銀行機構轉入巴西。

無論是在巴西還是在國外居住的個人或公司,目前根據參與方式分配給股東或合伙人、并基于實際或預期利潤由被征稅的公司支付或貸記的股利和利潤,不從源頭征收所得稅,也不會被并入受益人所得稅的核算范圍。與此同時,巴西國會正在討論一項稅收改革法案,該法案可能對股息征稅。

除上述內容外,投資者還必須考慮到,外國控股公司與巴西特殊目的實體之間的財務交易可能會受到電力部門之外的其他財政稅款影響。例如,當外國控股公司與巴西特殊目的實體執行開發協議時,就適用于這種情況。

我們建議投資者為自己的業務尋求專家稅務咨詢。簡而言之,企業應根據先前計劃選擇的公司形式和稅收系統,這具體取決于公司的管理機制、利潤和股息、稅負以及公司會計管理的利弊。

在向外國投資者分發利潤時,相比巴西的法律體系,在中央銀行進行注冊等官僚機構程序才是更大的障礙。利潤和股息分配規則應遵循合規合伙企業類型的管轄法律,即有限合伙企業或匿名合伙企業。

關于Mangifera Analytics

Mangifera Analytics (芒吉拉分析) 是總部位于巴西、業務分部于歐洲、亞洲和北美的市場情報平臺,致力于通過具有實踐意義的巴西能源市場情報和數據組合,幫助國際投資者把握巴西可再生能源新時代下的投資機遇。如需了解更多公司資訊和最新報告,請前往www.mangifera-analytics.com或關注微信號“芒吉拉Mangifera Analytics”。

聯系郵箱:[email protected]