在國內外前所未有的高光形勢下,光伏龍頭股為何在業(yè)績數(shù)據(jù)靚麗、估價節(jié)節(jié)升高后,突然逆流而下?

圖片來源:視覺中國

文 | 湯雨 趙榮美 王進

在雄心勃勃的“雙碳”目標下,新能源行業(yè)如火如荼,其中,光伏行業(yè)將作為主力擔當,進入長達40年的發(fā)展“風道”,全球性的光伏大戰(zhàn)已拉開帷幕。

我們團隊估測,若中國電力消費按年3-4%增長,至2060年,光伏發(fā)電量將占總發(fā)電量的60-70%,是現(xiàn)有光伏發(fā)電量的70倍以上。

各地方政府、各大國企紛紛表態(tài)“碳達峰”和“碳中和”的時間點,新能源基地全國開花,意圖轉型新能源行業(yè)特別是光伏行業(yè)的大小企業(yè)集團如過江之鯽,場面蔚為壯觀。

在國內外前所未有的高光形勢下,光伏龍頭股為何在業(yè)績數(shù)據(jù)靚麗、估價節(jié)節(jié)升高后,突然逆流而下?

大盤向下波及?

近期光伏股令人驚悚,投資者惶惶然。

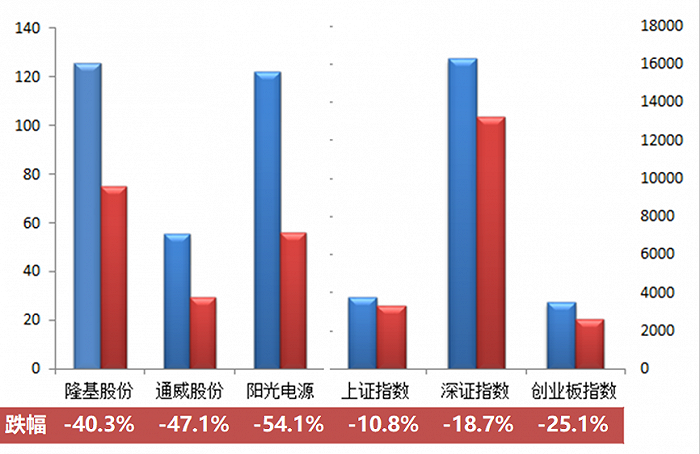

最著名的龍頭股隆基股份(601012.SH),從2021年2月18日的每股125.68元掉到3月25日的低點75.01元,降幅達40%;大致同期,通威股份(600438.SH)從最高點每股55.5元到低點29.34元,降幅達47%;陽光電源(300274.SZ)從122.18元到56.13元,降幅達54%。光伏行業(yè)的其他股波動表現(xiàn)類似,降幅或大或小。

是否受大盤影響?大致同期,上證指數(shù)從3731.69掉到3328.31,降幅近11%;深證指數(shù)從16293.09到13252.24,降幅近19%;創(chuàng)業(yè)板指數(shù)從3476掉到2603.94,降幅略過25%。

比較而言,光伏龍頭股降幅遠超大盤,甚至超過大盤降幅的雙倍以上。

光伏龍頭企業(yè)股價與各板塊指數(shù)變化

顯然,光伏股受大盤趨勢影響,但不足以說明,高光形勢下龍頭光伏股為何降幅更狠。

行業(yè)競爭加劇?

網上的主流觀點是光伏行業(yè)競爭加。行業(yè)內企業(yè)大規(guī)模無序擴張,從硅料、硅片、電池片、組件,到輔料如背板、支架、玻璃等,無不加大加快產能擴張計劃。行業(yè)外的企業(yè),也開啟了轉型光伏的步伐,未來必然會發(fā)生世界范圍內的光伏產能嚴重過剩。

按照全球能源轉型和氣候雄心計劃,以及中國“雙碳”目標的緊迫性,這些產能其實遠遠不夠。考慮到全球光伏制造的主要產能在中國,光伏制造的核心技術和創(chuàng)新能力更多的集中于龍頭企業(yè),這些企業(yè)不僅供應中國制造,而且需要供應全球,為全球能源轉型承擔責任。

事實上,光伏行業(yè)的這些擴張計劃并不激進,相較于未來巨大的市場空間,產能擴張仍然游刃有余。近期市場證明,硅料產能不足已經引起硅料價格普漲。

當然,考慮到技術進步會攪動行業(yè)生態(tài),或影響少數(shù)龍頭企業(yè),如顆粒硅、鈣鈦礦、異質結等技術即將批量投產,或進一步推動轉換效率提高,制造成本降低,單位產品能耗及排放減少。

在近期股市的表現(xiàn)上,新技術的陸續(xù)投產,擁有顆粒硅、鈣鈦礦、異質結等產能的企業(yè)股票也一樣隨了大流,并未異軍突起,一馬向上。

另外,就行業(yè)產能擴張而言,雖然跨界和轉型的企業(yè)不少,但就技術累積、人才團隊、品牌認同、市場占有等方面而言,新企業(yè)尚不占優(yōu)勢。在新一輪的光伏投資浪潮中,龍頭企業(yè)占據(jù)天時、地利、人和優(yōu)勢,技術和產能集中度或將更高。

行業(yè)產能擴張及引發(fā)的競爭加劇并不能削弱龍頭企業(yè)的競爭力,甚至還將強化其集中度,以此解釋光伏光伏龍頭股逆流而下比較牽強。

市場價格影響?

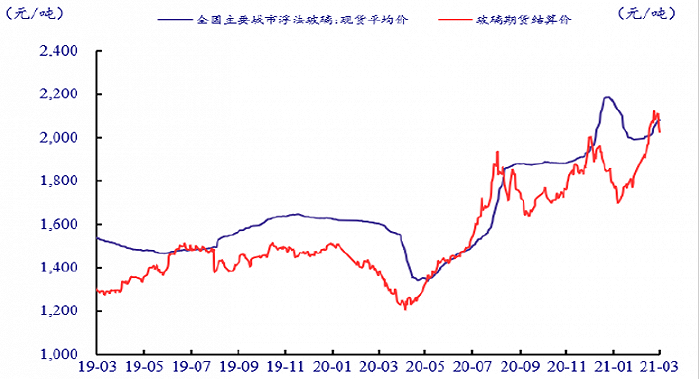

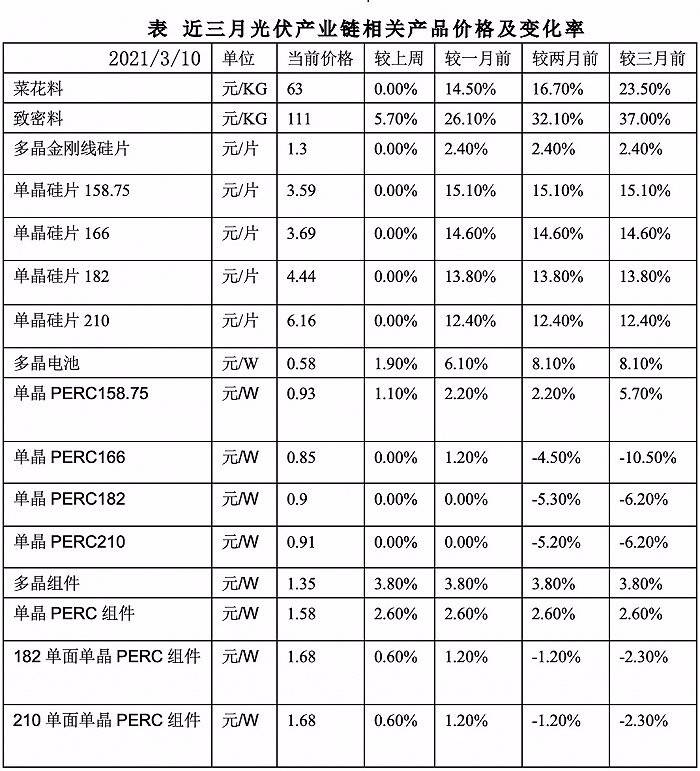

近期光伏上游市場價格波動劇烈,并呈現(xiàn)上漲趨勢。如硅料價格上漲導致硅片、電池片和組件普漲;光伏玻璃產能不足,甚至曾一片難求,推高終端價格,并構成對平價上網的嚴重挑戰(zhàn)。

價格上漲的偶發(fā)性和持續(xù)性同時引發(fā)了大量的意外糾紛,業(yè)主、總包商、銷售商和開發(fā)商等的法律糾紛破壞了和諧的光伏生態(tài)圈。

玻璃價格變化趨勢 數(shù)據(jù)來源:銀河證券

數(shù)據(jù)來源:PV InfoLink

一般而言,光伏龍頭企業(yè)是價格普漲的受益者。龍頭企業(yè)主要集中在制造業(yè),下游電站投資從來就不是主業(yè),擁有的電站也可以隨時出售變現(xiàn)。

例如,通威股份是全球最大的硅料生產商和供應商,硅料供不應求導致的持續(xù)性價格上漲,理應為最大的受益者;隆基股份作為全球最大的單晶硅片、電池片和組件的生產商和供應商,雖然硅料的采購價格稍高,但通過其技術、規(guī)模和成本優(yōu)勢,一方面可內部消化,另一方面可通過價格轉移給下游用戶。相比較中小同行,其優(yōu)勢明顯,利潤更高。

光伏行業(yè)技術迭代倍道兼進,全球市場反復無常,政策出臺缺乏章法,龍頭企業(yè)各領風騷三五年,行業(yè)習慣了“成王敗寇”幾年即換的城頭“大王旗”。

現(xiàn)今的龍頭企業(yè)雖已是行業(yè)的價格領導者,甚至是制定者,但沒有一家居功自傲、停滯不前,而是更加兢兢業(yè)業(yè),苦練內功。

所以,上游價格普漲對光伏龍頭企業(yè)應是利好,更應推高股價。

征求意見甩鍋?

2月26日,國家能源局綜合司《關于2021年風電、光伏發(fā)電開發(fā)建設有關事項的通知(征求意見稿)》的函下發(fā)征求建議,引起市場熱議和低評。雖不是正式文件,但已表明官方的態(tài)度和方向,基本思路不會大變,資本市場投資人將高光形勢下的光伏股逆流而下,正式“甩鍋”給國家能源局。

一是2021年國家有沒有風電、光伏新裝規(guī)模和發(fā)電的具體指標?行業(yè)和資本市場需要明確的目標。

雖然,總體要求中明確,2021年風電、光伏發(fā)電發(fā)電量占全社會用電量的比重達到11%左右,但全社會用電量計劃是多少?“左”到哪里?能“右”到哪里?光伏新增裝機最低保證規(guī)模是多少?最低保證并網消納發(fā)電規(guī)模是多少?行業(yè)發(fā)展可以沒有上限,但需要明確的底限。

二是“簡政放權”給地方能源主管機構,但地方能否承擔并網消納責任?

征求意見中明確,各省級能源主管部門,合理確定本地區(qū)2021年風電、光伏發(fā)電項目年度新增并網規(guī)模和新增核準(備案)規(guī)模,認真組織做好項目開發(fā)建設和儲備工作。

在各地電網可挖潛并網消納容量極其有限的情況下,增加容量空間決定于總公司的投資更新改造計劃。權力可以甩給地方,但并網消納的責任,地方能源主管部門可有抓手?

地方或聽“網”由命,或積極攻關電網企業(yè),或自己組織投資。若電網企業(yè)在某地投資有限,地方為履行“雙碳”目標,或迫不得已投資配電設施并跨域“自發(fā)自用”,但是這需要一系列法律和政策支持。

三是原有項目保障性并網消納沒有做好的地方,是否能改善?做得好的能否繼續(xù)保障?

早在2016年,國家發(fā)展改革委、國家能源局就發(fā)布了《關于做好風電、光伏發(fā)電全額保障性收購管理工作的通知》(發(fā)改能源[2016]1150號)。實際上,納入保障性收購的部分項目并未保障性收購,棄風棄光的電量也未有補償。

此次征求意見建議“納入保障性并網規(guī)模的項目,由各省級能源主管部門以項目上網電價或同一業(yè)主在運補貼項目減補金額等為標準開展競爭性配置。優(yōu)先鼓勵保障性并網規(guī)模與減補金額相掛鉤,原則上各省應有不少于三分之一的保障性并網規(guī)模定向用于存在欠補的企業(yè)以減補獲得保障性并網資格。”

也就是說,電站企業(yè)同意減少補貼才能獲得保障性并網資格,這與[2016]1150號文件有不一致之處,征求意見是否有意告訴大家“官方可以說話不算數(shù)”。

四是 “電網企業(yè)積極做好并網消納工作”這一要求能否給出最低任務、指標和時間點?

征求意見中明確“電網企業(yè)及時向社會公布配電網可接入容量信息。” “要完善電網網架結構和調度交易機制,落實年度保障消納能力。”

這里的“電網企業(yè)”指總公司還是省級分公司甚至到區(qū)縣級公司?

“及時”是每年年初還是每個季度初?

“公布”在哪里?電網企業(yè)網站還是國家能源局網站?

“可接入容量”具體在哪里?到省級、區(qū)縣還是臺區(qū)?

“接入”機制中,能否有更多的競爭和選擇?是否能堅決去除廣泛滋生尋租的“三指定”,切實降低電站企業(yè)的“接入”成本?

“年度保障消納能力”最低規(guī)模是多少?各省市各區(qū)縣最低能分配多少規(guī)模?能否做出未來五年的詳細規(guī)劃和區(qū)域圖?如此“公布各省級區(qū)域并網消納情況及預測分析,”如果細化到縣區(qū),才能真正“引導發(fā)電企業(yè)理性投資、有序建設。”

光伏大戰(zhàn)何在?

光伏行業(yè)是否存在“大戰(zhàn)”?

光伏行業(yè)主體眾多,只要各主體的目標不一致,就存在“大戰(zhàn)”。

光伏產業(yè)鏈上游同行之間競爭激烈,大家你追我趕,都想在技術、管理、成本、銷售、規(guī)模等方面,開疆辟土,擴大陣地,占據(jù)鰲頭,踩著大批“尸骨”,爬上光伏城頭插上“大王旗”。

光伏下游電站投資者為爭取項目落地,一樣充分競爭。

光伏產業(yè)鏈上下游各主體,為交易、為價格、為利益,每時每刻上演各種各樣的“大戰(zhàn)”。

如果有利可圖,其他行業(yè)也會跨界或轉型,卷入“大戰(zhàn)”。

光伏行業(yè)還需要與傳統(tǒng)能源行業(yè)“大戰(zhàn)”,爭取比例、規(guī)模、發(fā)展權和利益。

政府則著力于制定各種“大戰(zhàn)”規(guī)則。好的政府就是讓各式各樣的“大戰(zhàn)”更加公平一些,更加有趣一些,參與主體更多一些,規(guī)模越來越大些。不好的政府就是讓規(guī)則不公平,甚至拉偏架,讓大多數(shù)主體被打死,規(guī)模玩得越來越小,最后都變成壟斷體,一起享受壟斷利益。

國際市場上,“大戰(zhàn)”更加慘烈,各國政府都可能卷入并親自上場,參與圍剿他國及他國的競爭對手,“三十六計”各種博弈手段都會運用得淋漓盡致。

2021年春節(jié)剛過,高光形勢下的光伏龍頭股突然急轉直下,似乎“開年不利”。在無法把控大盤趨勢、行業(yè)競爭和價格波動的無奈下,行業(yè)和資本無疑更寄希望于更明確的指標和底線,更公平的規(guī)則,更透明更經濟的并網消納保障和措施。

全球性光伏大戰(zhàn)正在上演,還將更加慘烈,更加如火如荼,也更加精彩絕倫。在國內市場拼搏出來的光伏企業(yè),特別是龍頭企業(yè),早已身經百戰(zhàn),九死一生。期待他們在全球大戰(zhàn)中勇敢向前,“大王旗”飄揚。

本文拋磚引玉,后續(xù)將有更多的光伏大戰(zhàn)與大家分享。

(本文作者單位為國合洲際能源咨詢院。該機構專注于石油、天然氣、電力、可再生能源、新能源、煤炭等能源相關行業(yè)的深度研究、評估和咨詢。)