7月首周沙特和俄羅斯雙雙宣布減少供應的新舉措后,國際原油期貨持續單周累漲。截至上周已連漲五周,截至本周一,連續三個交易日刷新三個多月來收盤高位。

市場普遍認為,沙特和俄羅斯等OPEC+的一再新增減產是油價走高的主因。石油和能源業高級市場分析師John Jemp認為,這輪油價上漲還有OPEC+減產引發的空頭回補在助推。

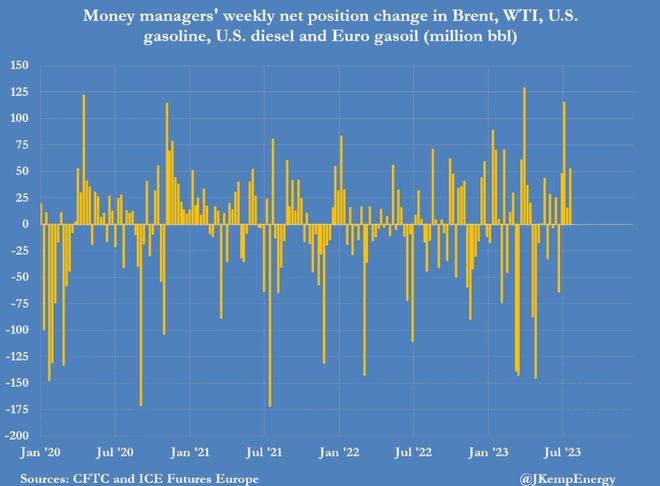

CFTC和ICE歐洲期貨交易所的數據顯示,截至7月25日的七天內,從六種重要石油期貨和期權合約的凈倉位變動看,對沖基金等基金管理者合計購買石油當量為5200萬桶。

從6月27日到7月25日這四周內,基金管理者合計買入2.29億桶油,其中1.69億桶都是和原油掛鉤的合約,特別是NYMEX和ICE WTI,它們的合約共有1.32億桶。

在NYMEX和ICE WTI合約中,減少的空倉規模相當于1.04億桶,增加的多倉規模當量為6500萬桶。

Jemp指出,美國WTI原油的即月期貨價格6月27日還不足68美元/桶,正是因為空頭回補助推,得以8月1日本周二超過81美元/桶。這五周內,漲幅接近20%。

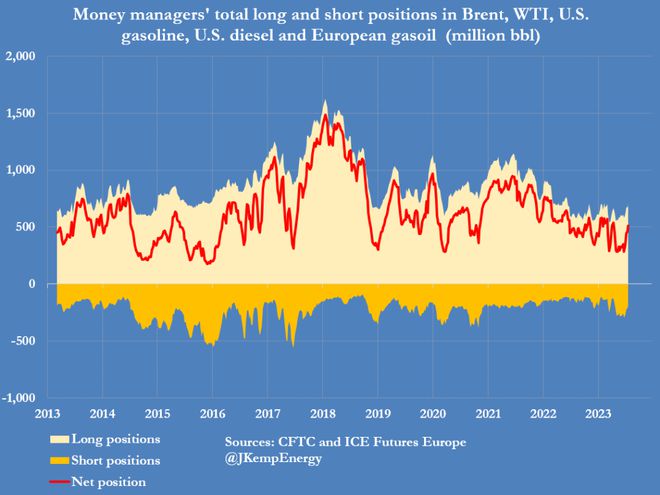

截至7月25日,WTI和布倫特原油的合計倉位增至3.74億桶,超過2013年以來各周76%的水平,較6月27日創下的歷史低位2.05億桶增長82%以上。

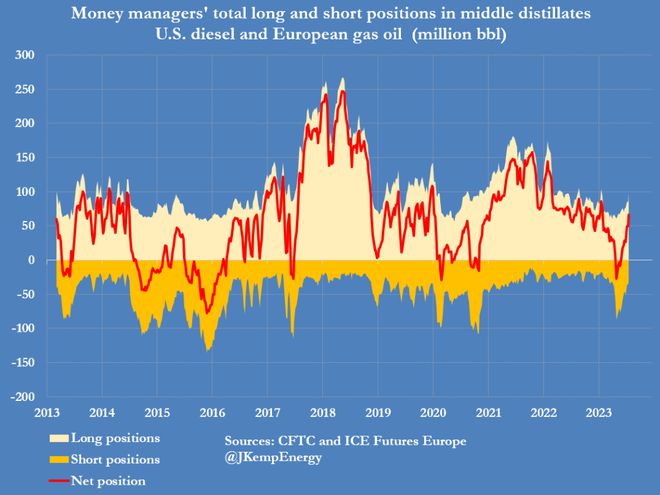

截至7月25日的四周內,歐洲柴油的氣候和期權持倉增長尤為迅速,增幅達2900萬桶。凈頭寸從6月27日的1200萬桶增至7月25日的4100萬桶。

總體來說,過去六到九個月,北美、歐洲等地呈現工業衰退之勢,但庫存仍低于正常水平,因此,基金經理對燃料的價格變得越來越樂觀。如果經濟實現軟著陸,并且此后恢復擴張,燃料消耗的增長可能迅速導致供應緊張。

雖然美國天然氣的庫存仍持續高于長期均值,但投資者越來越看好美國天然氣。截至7月25日的七日內,對沖基金等基金管理者購買美國天然氣的期貨和期權合約合計當量為1760億立方英尺。

到7月25日,美國天然氣的凈多倉倉位增至7230億立方英尺,高于2010年來各周中53%的水平,今年1月31日還是凈空倉1.061萬億立方英尺,高于2010年來93%的水平。