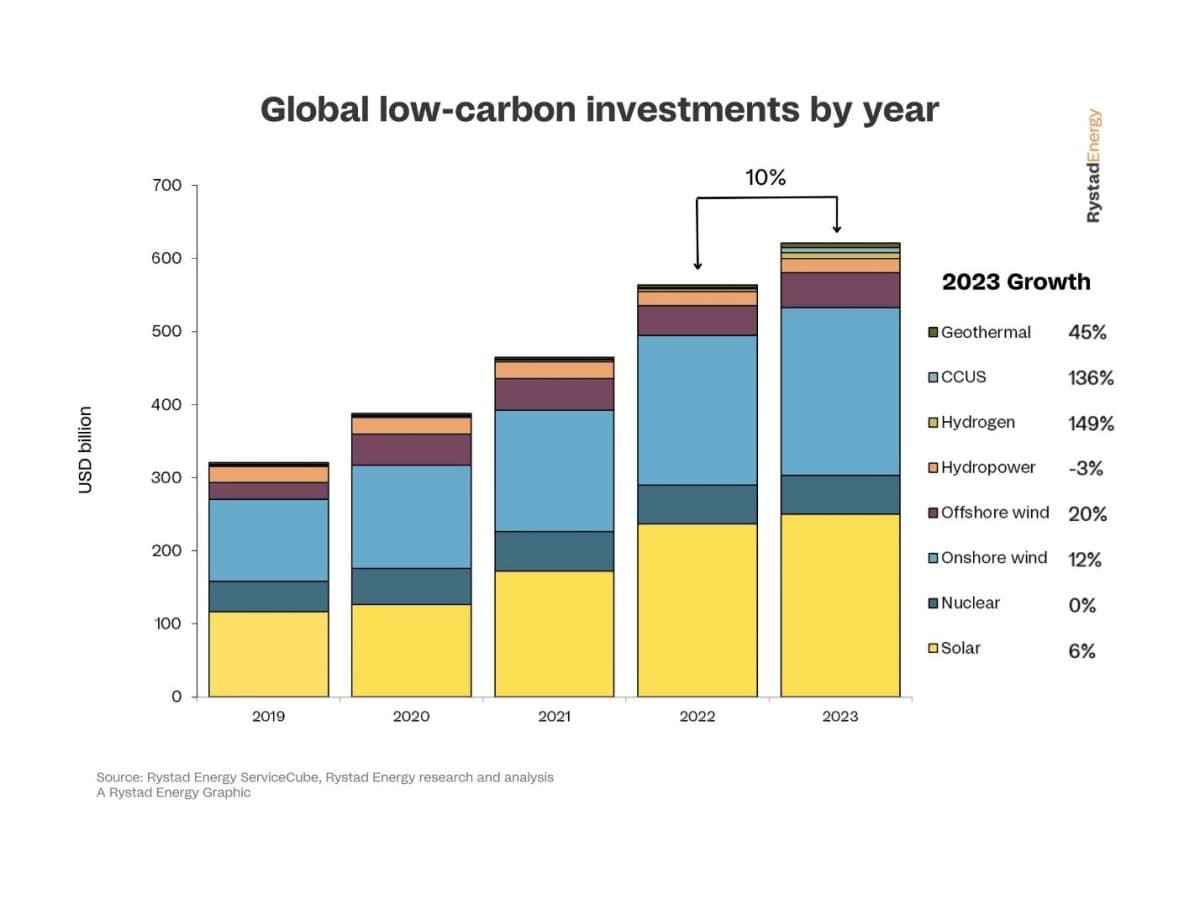

Rystad Energy的研究顯示,今年低碳項目的支出將增加600億美元,比2022年增加10%,主要原因是風能開發,但氫和碳捕獲、利用和儲存(CCUS)基礎設施的資金大幅增加。總支出的增長與近年來相比有所放緩,,每年增長20%,因為注重成本的開發商在經歷了兩年的價格飆升后收緊了錢包。

2022年,綠色行業投資激增21%,首次超過相關石油和天然氣支出,但受通脹影響的開發商今年似乎將控制支出增長。然而,隨著通脹壓力減弱,我們預計支出將反彈。

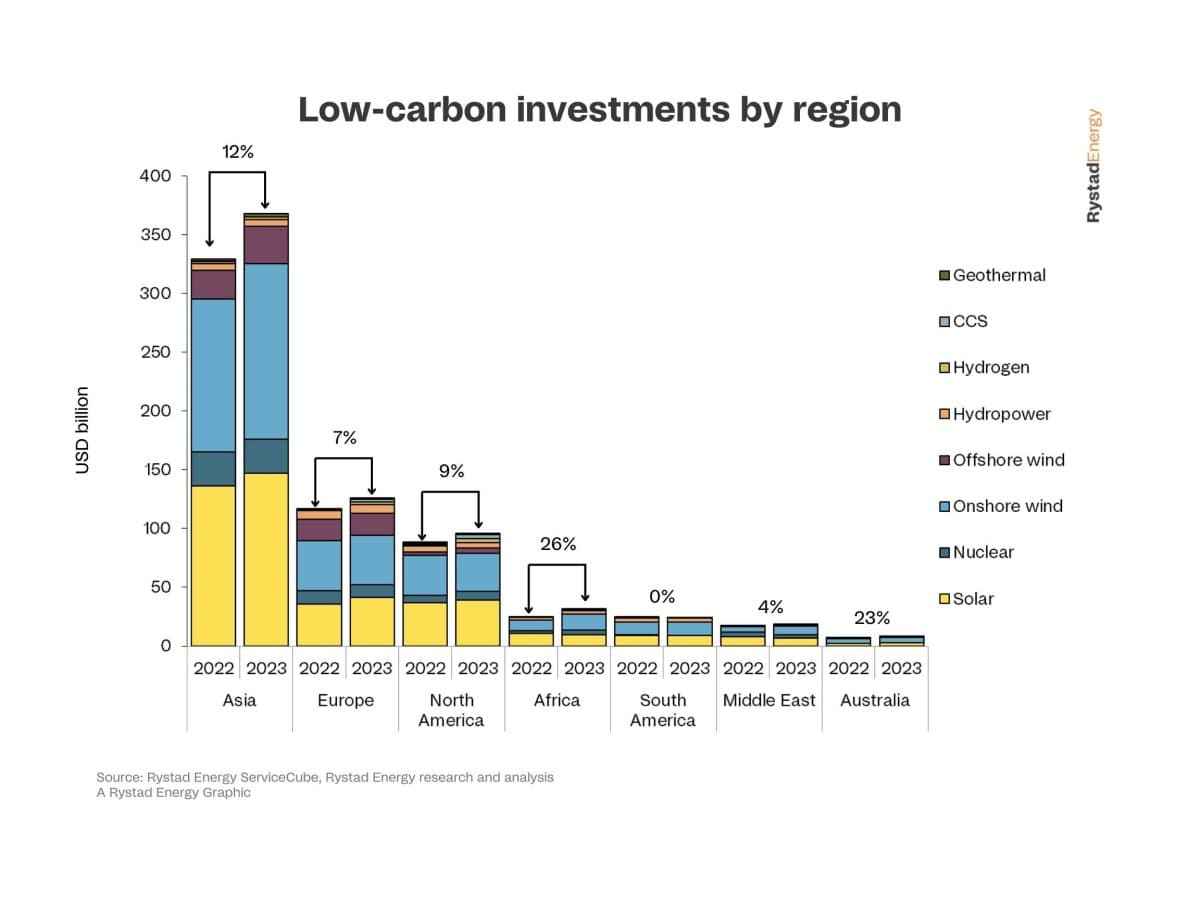

2023年,地熱、碳捕獲、利用和儲存(CCUS)、氫、水電、海上和陸上風電、核能和太陽能行業的投資預計將達到6200億美元,高于去年的5600億美元。我們計算中包含的服務部門包括項目設備和材料、工程和施工、油井、運營和維護以及物流和船舶。

太陽能和陸上風電將以相當大的幅度貢獻最大。今年太陽能投資總額將達到2500億美元,比2022年僅增長6%。然而,由于多晶硅(太陽能光伏電池的主要成本驅動因素)的成本下降,產能增長將比美元投資顯示的更為可觀。盡管投資價值增長相對微不足道,但裝機容量預計將增長約25%,達到1250 GW。

不同行業的支出增長將有很大差異。預計氫氣和CCUS的年增長最為顯著,分別增長149%和136%。2023年,氫氣消費總額將接近78億美元,而CCUS投資總額約為74億美元。

相比之下,水電市場預計將在2022年萎縮,而核能投資預計將保持相對平穩。預計陸上風電投資將增長12%,達到約2300億美元,而海上風電支出預計將增長20%,達到480億美元。地熱方面的支出預計將大幅增長約45%,盡管起點相對較低。

Rystad Energy供應鏈研究負責人Audun Martinsen表示:“低于預期的增長并不是低碳行業恐慌的理由。通脹加劇通常會引發各行業的財政約束,未來幾年支出可能會反彈。隨著技術的進步,以及這些解決方案的大規模可行性提高,氫和CCUS的前景尤其樂觀。”

低碳投資比化石燃料行業周期更短,因此對通脹壓力更為敏感。項目計劃、許可活動以及公司和政府的獎勵表明了今年的預期投資增長。根據可能的活動,每個項目的投資都是根據具體特征和我們預測2023年的單價計算的。

哪些行業受益最大?

從各個細分市場類型來看,運營和維護公司今年的增長率將達到16%。這些公司對整體運營裝機容量的敞口更大,今年將以與2022年相似的速度增長,去年的新增裝機將進入其第一個全年運營。這些供應商的成本也比其他行業更受勞動力驅動,高消費通脹可能會推高熟練勞動力的工資,從而導致部門支出膨脹。

物流和船舶公司在海上項目和海洋貿易方面的權重很大,預計今年將增加15%。設備、材料、工程和建筑領域的支出預計每年將增長約9%,而這些領域的全球投資美元主要用于這些領域。受地熱鉆探和二氧化碳注入的推動,低碳、鉆井相關服務的新興供應商市場預計今年將增長33%。盡管大幅增加,但該市場的投資總額僅為37億美元。

區域考慮因素

一些供應商沒有瞄準全球市場,而是傾向于關注區域客戶和項目中心。今年已確認項目的位置表明,非洲將以26%的增長率吸引最高的投資增長,這主要是由埃及的陸上風電項目推動的。澳大利亞以23%的增長率位居第二,幾乎所有行業都在擴張。

亞洲12%的增長受到中國在太陽能和風能領域的雄心的嚴重影響,而美國的《降低通脹法案》以及可再生能源和CCUS的加速將有助于推動北美投資今年增長9%。歐洲面臨高通脹和區域供應鏈危機的挑戰,預計投資增長率為7%,遠低于實現歐盟“再強國”目標所需的速度。