俄烏沖突的升級(jí)極大地改變了2022年全球煤炭貿(mào)易的價(jià)格水平和供需。

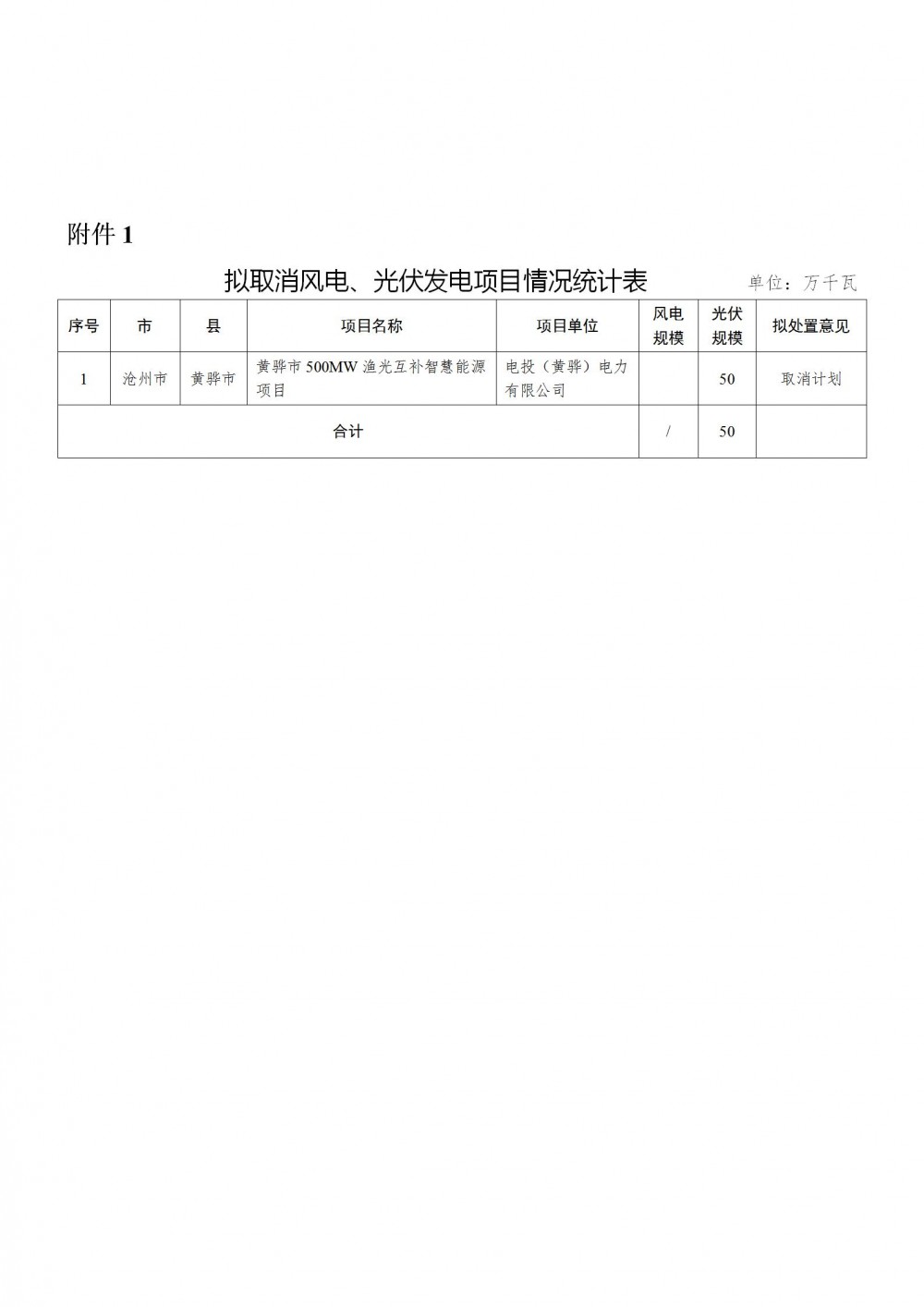

由于能源危機(jī),許多曾承諾停止使用煤炭的國(guó)家已宣布重新將煤炭作為可靠的熱能和電力來(lái)源。據(jù)國(guó)際能源署(IEA)最新報(bào)告預(yù)測(cè),2022年全球煤炭消費(fèi)量將上升1.2%,首次超過(guò)80億噸。

與此同時(shí),根據(jù)英國(guó)《金融時(shí)報(bào)》和S&P Capital IQ 的研究數(shù)據(jù)顯示,全球二十大煤企的利潤(rùn)在2022年達(dá)到977億美元,去年同期為282億美元。其中最賺錢的企業(yè)是嘉能可(Glencore),截至6月30日的12個(gè)月中,該公司煤炭業(yè)務(wù)利潤(rùn)為132億美元;必和必拓收入95億美元,主要來(lái)自冶金煤的生產(chǎn)。

全球煤炭消費(fèi)量 (來(lái)源:IEA報(bào)告)

這些煤企賺翻了

在2021年的第26屆聯(lián)合國(guó)氣候變化大會(huì)(COP26)上,各國(guó)曾經(jīng)承諾會(huì)“逐步減少”煤炭使用,然而在一年后,在高油價(jià)和歐洲能源危機(jī)的推動(dòng)下,全球?qū)剂系男枨蠓炊鲩L(zhǎng)了。

據(jù)IEA數(shù)據(jù),全球煤炭需求在2022年增長(zhǎng)1.2%,創(chuàng)下歷史新高。2022年,歐洲優(yōu)質(zhì)動(dòng)力煤的基準(zhǔn)價(jià)格平均為295美元,是2021年的兩倍,比2010~2020年10年間的平均價(jià)格高出近四倍。

與此同時(shí),煤炭企業(yè)的財(cái)務(wù)情況也出現(xiàn)了意想不到的巨大改善。截至2021年6月30日的12個(gè)月中,英美資源集(Anglo American))煤炭部門從此前虧損3400萬(wàn)美元,轉(zhuǎn)為盈利25億美元。

煤炭利潤(rùn)增幅最大的是必和必拓,在截至2021年6月30日的12個(gè)月中該公司煤炭業(yè)務(wù)利潤(rùn)為2.88億美元,而一年為95億美元,飆升3200% 。嘉能可的煤炭收益增至132億美元,去年同期為12億美元。

瑞銀分析師奧爾索普(Myles Allsop)表示,開(kāi)采出口和從事國(guó)際貿(mào)易煤炭的公司比向國(guó)內(nèi)市場(chǎng)銷售的國(guó)有煤礦企業(yè)獲得了更大的收益,俄烏沖突引發(fā)了煤炭市場(chǎng)的極度緊張,制裁又阻止俄羅斯煤炭進(jìn)入歐洲市場(chǎng)。

在煤炭?jī)r(jià)格暴漲之前,許多國(guó)際大礦商正忙于削減煤炭業(yè)務(wù),必和必拓和英美資源集團(tuán)出售了各自在哥倫比亞Cerrejón煤礦的股份,該煤礦向歐洲出口優(yōu)質(zhì)動(dòng)力煤。今年1月,他們以1.01億美元的現(xiàn)金和其他對(duì)價(jià)將合計(jì)66%的股份出售給嘉能可,從而讓這家總部位于瑞士的大宗商品集團(tuán)完全擁有該資產(chǎn)。

而在2022年上半年,Cerrejón的未計(jì)利息、稅項(xiàng)、折舊和攤銷前的收益為20億美元。Liberum Capital礦業(yè)分析師戴維斯說(shuō):“這可能是任何人都沒(méi)見(jiàn)過(guò)的、最好的交易了。”

俄烏沖突后能源價(jià)格飆升,大部分制造商開(kāi)始思考如何穩(wěn)定關(guān)鍵原材料的供應(yīng),也迫使大部分企業(yè)優(yōu)先關(guān)注短期運(yùn)營(yíng)需求,暫時(shí)不關(guān)注減少碳排放的長(zhǎng)期目標(biāo)。以必和必拓為例,到了2022年6月,該公司宣布放棄退出動(dòng)力煤業(yè)務(wù)的計(jì)劃。這一轉(zhuǎn)變的最主要原因即為煤炭?jī)r(jià)格飆升令其資產(chǎn)更有價(jià)值,且投資者對(duì)煤礦投資態(tài)度有所轉(zhuǎn)變。

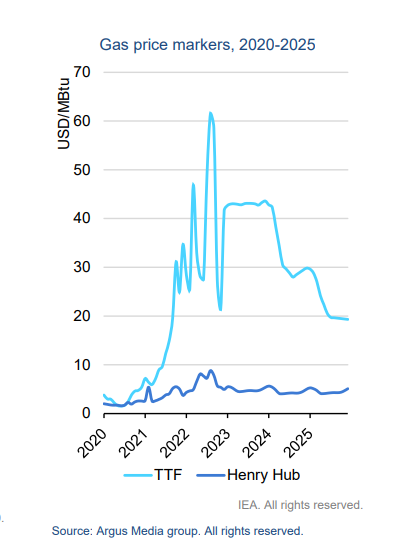

2020-2025年天然氣市場(chǎng)(來(lái)源:IEA報(bào)告)

IEA:歐盟煤炭生產(chǎn)和需求最快在2024年回到下降軌道

IEA數(shù)據(jù)顯示,2022年煤炭需求增幅最大的是印度,同比增長(zhǎng)7%,第二位是歐盟,同比增長(zhǎng)6%;第三是中國(guó),同比增長(zhǎng)0.4%。美國(guó)2022年煤炭消費(fèi)量大幅下降,同比減少6%。

俄烏沖突和外界對(duì)天然氣危機(jī)前景的持續(xù)預(yù)期,又將如何影響2023年的全球煤礦市場(chǎng)?

IEA在報(bào)告中表示,如不加大力度向低碳經(jīng)濟(jì)轉(zhuǎn)型,全球煤炭消費(fèi)量在2022年將上升至歷史最高水平,并在未來(lái)幾年保持類似水平,即隨著歐美國(guó)家煤炭消費(fèi)下降與亞洲地區(qū)消費(fèi)增加相抵消,到2025年,全球煤炭消費(fèi)量預(yù)計(jì)將保持在80億噸左右的水平。

以歐盟為例,IEA表示,這一直是受能源危機(jī)打擊最嚴(yán)重的地區(qū)之一。IEA表示,天氣條件導(dǎo)致的水電和核電輸出下降,再加上法國(guó)核電站的技術(shù)問(wèn)題,給歐洲電力系統(tǒng)帶來(lái)了額外的壓力。作為應(yīng)對(duì),一些歐洲國(guó)家增加了煤炭發(fā)電的使用,同時(shí)也加快了可再生能源的部署,并在某些情況下延長(zhǎng)了核電站的使用壽命。

同時(shí),在天然氣短缺和電力供應(yīng)問(wèn)題的威脅下,一些已經(jīng)被關(guān)閉的燃煤電廠重新進(jìn)入市場(chǎng),不過(guò)在大多數(shù)國(guó)家,涉及的煤電容量有限。

IEA稱,只有在擁有10吉瓦 (GW) 裝機(jī)容量的德國(guó),這一現(xiàn)象出現(xiàn)了大規(guī)模逆轉(zhuǎn):這增加了歐盟的煤炭發(fā)電量,并預(yù)計(jì)將在一段時(shí)間內(nèi)保持在較高水平。不過(guò),如加倍努力提高能源效率并擴(kuò)大可再生能源,歐盟煤炭生產(chǎn)和需求將最快在2024年回到下降軌道。

中信建投期貨能化首席分析師董丹丹在接受第一財(cái)經(jīng)記者采訪時(shí)表示,煤炭與天然氣下游領(lǐng)域都主要是發(fā)電供熱行業(yè),煤電和氣電可相互替代,在可再生能源供給不穩(wěn)定的情況下,煤炭是替代天然氣的最優(yōu)解之一。

IEA還預(yù)測(cè),全球煤炭產(chǎn)量將在明年見(jiàn)頂,到2025年將下降到2022年的水平以下。

同時(shí),雖然全球最大的三個(gè)煤炭生產(chǎn)國(guó)今年都將創(chuàng)下產(chǎn)量紀(jì)錄,且煤炭?jī)r(jià)格高企、煤企利潤(rùn)率高,但尚無(wú)跡象表明對(duì)出口驅(qū)動(dòng)型煤炭項(xiàng)目的投資會(huì)大幅增加。IEA認(rèn)為,這反映了投資者和礦企對(duì)煤炭的中長(zhǎng)期前景所持有的謹(jǐn)慎態(tài)度。

一位長(zhǎng)期在國(guó)際機(jī)構(gòu)管理環(huán)保項(xiàng)目的人士對(duì)第一財(cái)經(jīng)記者表示,未來(lái)短期內(nèi)仍將關(guān)注地緣政治變化,因?yàn)閺募夹g(shù)路線上來(lái)講,以德國(guó)為例,其國(guó)內(nèi)可再生能源目標(biāo)中包括了很大比例使用氫氣代替煤炭來(lái)實(shí)現(xiàn)碳中和的目標(biāo)。轉(zhuǎn)型過(guò)程中,首先就需要轉(zhuǎn)用昂貴的電弧爐等。

“氫氣不是原始能源,是中間性產(chǎn)物,是在生成電動(dòng)基礎(chǔ)上進(jìn)行二次轉(zhuǎn)化,轉(zhuǎn)為氫氣作為氫能源使用。”他對(duì)記者解釋道,“首先,作為燃料使用氫,就要先改造鍋爐,重新改造這種作為工業(yè)領(lǐng)域燃料的鍋爐,七八年都不一定能改造完;其次,德國(guó)離岸風(fēng)能發(fā)展一般,需要從歐洲整體電網(wǎng)中購(gòu)電,但以目前形式,也不是誰(shuí)家都能有‘余糧’。”