國內(nèi)動力電池的產(chǎn)量,或?qū)墓┎粦?yīng)求轉(zhuǎn)向供大于求。

據(jù)經(jīng)濟(jì)參考報報道,近段時間,動力電池部分環(huán)節(jié)出現(xiàn)產(chǎn)能盲目擴(kuò)張、囤積居奇和不正當(dāng)競爭等情況。專家建議,應(yīng)加快國內(nèi)鋰資源的開發(fā)利用,適度擴(kuò)大生產(chǎn)規(guī)模,同時還應(yīng)加快技術(shù)攻關(guān)。

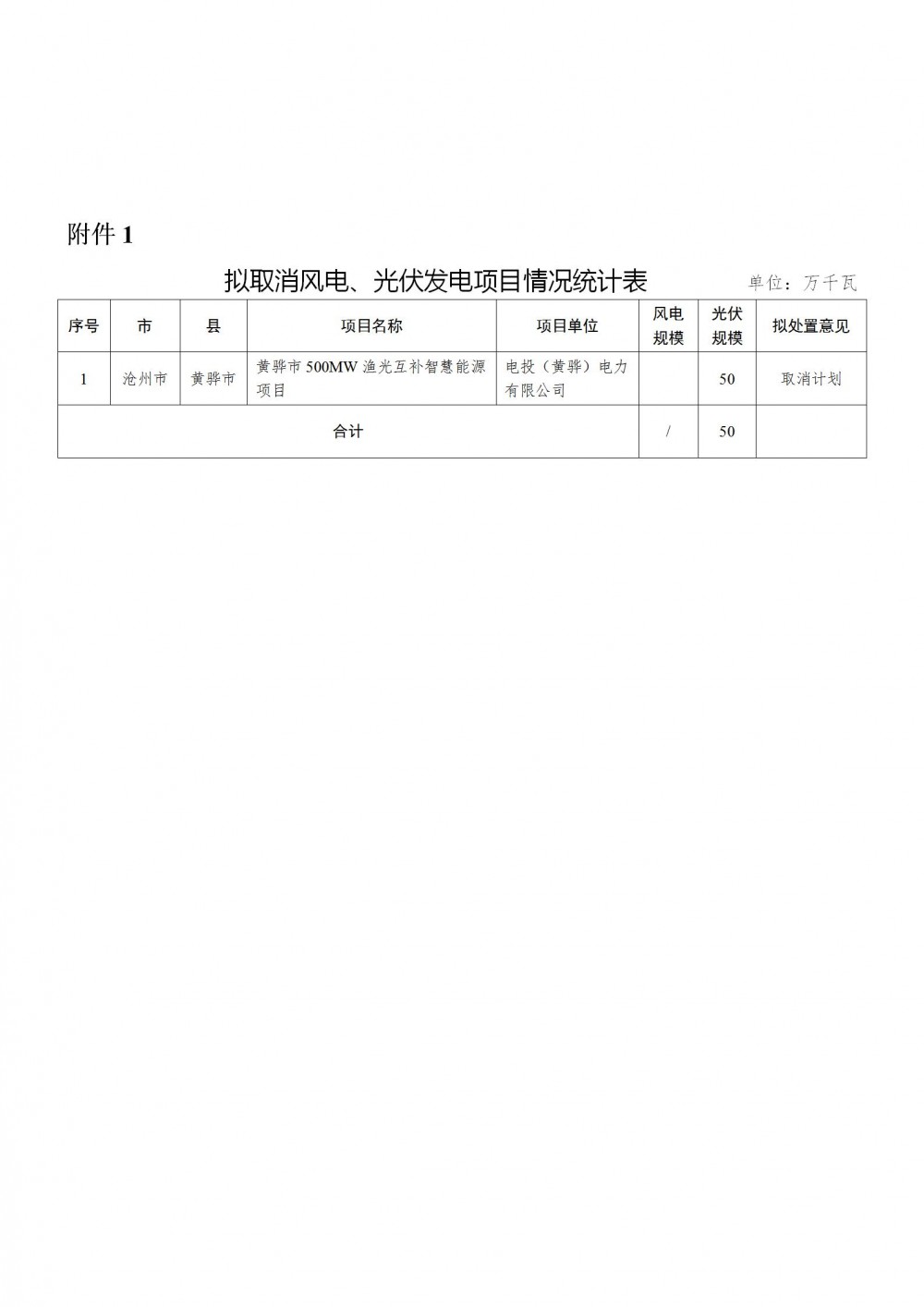

今年以來,包括寧德時代、比亞迪、國軒高科、億緯鋰能、欣旺達(dá)、孚能科技等多家電池廠商相繼宣布多個擴(kuò)產(chǎn)計劃。經(jīng)不完全統(tǒng)計,今年動力電池領(lǐng)域至少公布了75個投資計劃,總投資金額超過萬億元。根據(jù)中國汽車報報道,今年規(guī)劃新增產(chǎn)能已超過1000GWh,約為今年動力電池裝車總量的10倍。

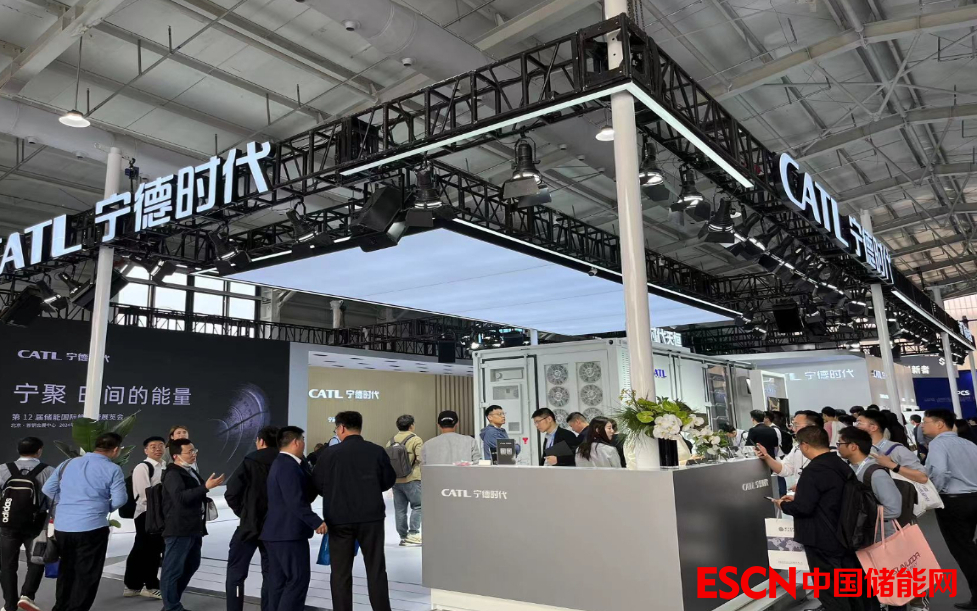

今年主要新增產(chǎn)能以頭部企業(yè)為主,以寧德時代為例,2022年以來與合作伙伴至少公布了10個重大投資項目,投資總額超1500億元。寧德時代當(dāng)前動力電池及儲能系統(tǒng)的產(chǎn)能為65.45GWh,在建產(chǎn)能為92.50GWh。今年8月,寧德時代發(fā)起了高達(dá)582億元的定增,規(guī)劃新增137GWh產(chǎn)能的項目。預(yù)計2025年,寧德產(chǎn)能將突破500GWh。

而比亞迪同樣在抓緊提升動力電池產(chǎn)能,去年8月先后新增了無為弗迪、鹽城弗迪、濟(jì)南弗迪、紹興弗迪4家電池公司。今年9月,廣西東盟弗迪電池有限公司比亞迪10GWh混合動力電池及5GWh新型電池項目開工;11月,比亞迪弗迪動力電池生產(chǎn)基地項目確定正式落地徐州經(jīng)開區(qū),項目規(guī)劃投資100億元。

值得注意的是,二線廠商同樣不甘示弱,投產(chǎn)勢頭不輸?shù)谝惶蓐牎8鶕?jù)浙商證券12月2日研報測算,2023-2025年,國內(nèi)二線動力電池廠商規(guī)劃產(chǎn)能復(fù)合增速為46%,明顯高于一線廠商(28%)和整體行業(yè)(35%)。對此,光大證券分析師10月27研報指出,當(dāng)前龍頭格局趨于穩(wěn)定的同時,國內(nèi)國軒高科、億緯鋰能、中航鋰電、蜂巢能源等二線電池廠商逐步切入。

不過,動力電池產(chǎn)能規(guī)劃過剩,并不代表未來的實際產(chǎn)能。對于動力電池廠家而言,這只是攻城拔寨必須經(jīng)歷的一步。動力電池產(chǎn)能過剩后,首先收益的就是新能源汽車主機廠,它們將有更高的議價能力,當(dāng)然受益的還有我們消費者,隨后就是動力電池廠家的一次洗牌。