中歐電池產業正在形成一種新的紐帶,資本、技術和市場相互交織、深度融合。中歐企業加強互利合作,有利于雙方發揮各自優勢,在全球新能源汽車市場上占據主動地位。

直到2021年,歐洲生產的電動汽車的電池基本上都來自國外。歐洲不得不面對亞洲企業占據著全球電池市場主要份額的事實。隨著中國電池企業以領先的形象出現在全球用戶面前,歐洲加大力度扶持本土電池制造商,雙方在電池市場中的合作與競爭深度交織。加強互利合作,或許是中歐共同應對氣候變化和能源危機的正確道路。

歐洲此前為何放棄本土生產電池之路?為何要重新布局相關產業鏈?實現這一愿景還有哪些困難?新型電池研發能否“彎道超車”……科技日報駐德國記者就此采訪了德國漢諾威大學固體物理研究所教授張琳、弗勞恩霍夫電池聯盟發言人凱·克里斯蒂安·穆勒(Kai-Christian Moeller)博士等電池專家。

機遇難逢,中國電池融入歐洲市場

中國的電池和新能源汽車正源源不斷進入歐洲市場。前有漢諾威國際商用車展上中國電池生產商寧德時代與多家全球領先的整車企業簽署合作協議,并榮獲“戴姆勒卡車供應商獎”;后有德國汽車租賃公司SIXT與中國電動車企業比亞迪簽訂了10萬輛新能源汽車的訂單,中國新能源產業整體發展勢頭良好。

根據市場研究機構SNE Research的報告,2022年上半年,全球動力電池裝機量為202GWh,較去年同期的115GWh大幅提升75.65%。市場份額占比TOP20的企業中,中國企業有15家,市場份額合計占比為61.88%。而同比增速超過100%的12家動力電池廠商中,11家是中國企業。

自2017年開始,寧德時代已連續5年蟬聯全球動力電池銷量冠軍。2022年上半年,寧德時代的動力電池在全球占比高達34.16%。“我們很自豪能夠與其他全球領先企業一道,成為推動行業電動化的重要力量。”寧德時代海外商用事業部執行總裁李小寧在漢諾威國際商用車展上如此表述。

無論是寧德時代CTP和MTV結構創新電池,還是比亞迪的全新刀片電池,中國的動力電池產品在安全性能、強度、續航能力、使用壽命、充放電功率、低溫性能等方面已經具有了綜合優勢。

與此同時,歐洲的電動汽車銷量正在快速增長。根據歐洲汽車制造商協會(ACEA)的數據,2022上半年在歐盟銷售的新車中約十分之一是純電動車。歐洲計劃到2035年逐步淘汰汽油和柴油動力汽車。目前仍然缺乏本土電池企業的歐洲成為了中國動力電池最大的海外市場。

成本太高,歐洲企業一度放棄電芯生產

歐洲一直是電池研究的重要基地,但出于成本的原因,近年來歐洲逐漸放棄生產電池。

據戴姆勒公司的專家介紹,戴姆勒曾是電動汽車研究的先行者,早在2012年就在德國薩克森州生產鋰電池。但其產品與其他廠商的電池相比沒有太大優勢,加之產能受限,成本高昂,在虧損中堅持了三年之后,戴姆勒于2015年12月關閉了這家鋰電池生產工廠。

當時,戴姆勒CEO蔡澈說:“戴姆勒曾是德國唯一自己生產電芯的公司,可我們今天意識到,我們完全可以在全球采購它!”

汽車電子供應商博世也是早期從事電動汽車電池業務的公司之一,并且擁有很多相關專利。截至2021年8月,博世公司在全球鋰電池行業專利申請方面排名第三,專利申請數量為2571項。

考慮到亞洲供應商的先發技術優勢,2018年博世公司評估后認為,需要投資200億歐元才能在2030年取得20%的市場份額,而且投資是否能、何時能得到回報還是未知數。因此,在對市場、技術、成本和投資慎重評估后,博世公司作出放棄電芯生產的戰略決策。

接受科技日報記者采訪時,一位德國資深電池專家坦言:“現在來看真的很遺憾,博世公司在2018年作出了放棄電芯生產的戰略決策。”

在美歐企業放棄生產電池之后,電池生產行業逐漸集中到了亞洲地區。這是一個充分市場競爭的行業,目前有中日韓等國的多家企業的產品可供采購。

再起爐灶,歐洲大力扶持本土電池產業發展

隨著全球新能源汽車的崛起,越來越多的車企意識到,電動汽車中的電池不僅僅是一個可更換的普通零部件。它是電動汽車的核心,也是最昂貴的部件,正在成為像以前的發動機一樣影響銷售的關鍵因素。

歐盟開始意識到,在歐洲建立完整的本土電池價值鏈是清潔能源轉型和產業競爭的當務之急。預計到2025年,歐洲電池行業的市場機會每年將達到約2500億歐元。

在歐盟的大力支持下,2017年,旨在促進和發展本土電池電芯生產的歐盟電池聯盟(EBA)成立,14個歐盟成員國以及歐洲投資銀行,數百家公司和科研機構參與其中。2022年4月,EBA提出新的行動計劃,希望到2030年歐盟本土電池產品能滿足自己90%的市場需求。

歐盟先后通過兩個“歐洲共同利益的重要項目(IPCEI)”,投入上百億歐元的資金扶持本土電池研發和生產。歐洲范圍內本土電池企業如雨后春筍般出現。

這些企業中,瑞典電池企業Northvolt、德國大眾汽車和法國汽車電池公司ACC的發展最引人矚目。Northvolt的首座鋰電池工廠于2022年1季度量產,完善后預計年產能為16GWh。Northvolt計劃到2030年實現150GWh的產能。

大眾汽車于2022年7月在薩爾茨吉特開工建設首座40GWh的電池廠,計劃2025年投入量產。到2030年,大眾將在歐洲建造6座大型電池工廠,年總產能將達240GWh。

ACC正在法國建設首座13GWh的電池工廠,未來將擴展到40GWh。此外,ACC還計劃在德國、意大利建設兩個產能為40GWh的工廠,到2030年ACC的電池產能合計將提升至120GWh。

與此同時,全球有40多家電池生產商宣布將在歐洲建立電池工廠。弗勞恩霍夫系統與創新研究所(ISI)發布報告稱,根據活躍在歐洲的電池制造商的公告,2022年歐洲可能實現124GWh的電池生產能力,到2025年,這一數字預計將達500GWh,到2030年甚至可能達到1.5TWh。

挑戰重重,歐洲電池企業需跨越四大難關

生產動力電池,歐洲企業面臨諸多挑戰。

首先是跨越量產難關。

亞洲電池企業普遍是從消費電子用的鋰電池企業發展壯大而來的,通過多年的積累,其已逐步解決量產中遇到的各種難題。而歐洲自建產業鏈目前尚處于初級階段,很多新成立的電池生產企業缺乏類似的經驗,在量產過程中需要克服更多的困難。

“生產經驗對于鋰電池制造非常重要。鋰電池生產調試涉及至少4000個參數,即便同一批次的產品要實現電芯的均衡質量控制都很不容易。而一模一樣的標準化工廠,換個地方新建,也需要很長時間來進行調試。真正的挑戰則是大規模生產數百萬個質量波動最小的電池。歐洲在這方面還有很長一段路要走。”德國某企業的電池專家接受記者采訪時說。

其次是保障原材料供應。

目前,中國在電芯生產的關鍵環節市場份額占比很高。這意味著歐洲電池廠商所需的很多材料得向中國采購。以歐洲目前唯一開始批量生產的本土動力電池生產商Northvolt為例,其電池的很多核心材料來自中國供應商。

歐洲正在原材料方面加大與美加澳等國的合作。但問題是新建供應鏈必須付出巨大的時間和資金成本。例如,自采礦開始新建一個原材料基地,從初步可行性研究到投產至少需要10年,并且還需要努力幾年才能達到設計產能。

凱·克里斯蒂安·穆勒對記者說:“在建立GWh規模的電池生產時,確保供應鏈安全、穩定始終是一項挑戰,這在任何地方和任何情況下都是如此,并非只是對歐洲公司而言。”他從事鋰電池研發工作近30年,其工作的弗勞恩霍夫電池聯盟包括24個研究機構,研究范圍涵蓋電池材料、模塊設計和生產技術等。

再次是鋰電設備配套能力。

鋰電池生產工藝相對復雜,大致分為極片制造、電芯組裝、電芯化成、檢測等階段,相關的制造設備訂單正在向各個細分領域的頭部企業聚攏,亞洲企業在這方面的優勢明顯,有望成為歐洲新建電池工廠的核心設備供應商。

以大眾公司的新電池廠為例。2022年1月,大眾和博世發表聯合聲明,計劃成立一家合資公司,為電池工廠供應設備。但到了2022年6月,大眾公司還是將薩爾茨吉特電池工廠40Gwh的生產設備訂單給了中國鋰電設備供應商。

最后是參與全球市場競爭。

亞洲電池企業正在利用歐洲本土電池企業尚未形成規模產能的時間窗口搶占市場份額。預計到2025年,寧德時代的電池產能將達到670GWh,比亞迪可能達到600GWh,LG新能源則計劃達到540GWh。從上游的鋰礦、鋰鹽,到電池的正負極材料、隔膜、制造設備等,領先企業均有較為完善的布局,并且圍繞新的電池結構及材料體系,還在不斷進行技術創新和產品迭代。

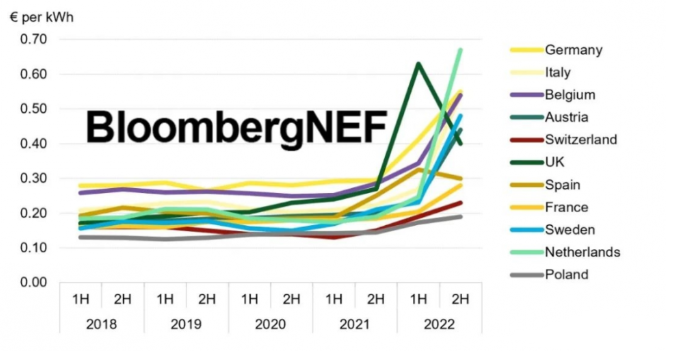

電池的生產是極端追求規模效應的行業。歐洲本土電池企業能否在短時間內擴大產能,降低成本,是其參與市場競爭的關鍵。面對上游原材料價格上漲、競爭對手步步緊逼,以及整車廠對采購價格的嚴格控制等一系列挑戰,如何在殘酷的市場競爭中生存發展或許才是歐洲新興電池企業面臨的最大問題。

綠色壁壘,碳足跡門檻或是一把雙刃劍

2022年3月,歐洲議會通過了《歐盟新電池法規》,以更嚴格的要求驅動電池產業的綠色低碳轉型。從2024年7月1日開始,只有申報了碳足跡的電池才能投放到歐洲市場。2027年,歐洲將禁售超過最大碳足跡限值的電池。歐盟還強制要求進行電池回收,重復利用鎳、鈷、鋰等金屬,減輕環保和原材料方面的壓力。

此外,歐盟還將強制對電池的整個供應鏈進行盡職調查,包括從原材料提煉、電芯生產到電池使用過程中所涉及的社會和環境風險。這一系列新的監管政策,無疑將有利于本土電池企業在歐洲的布局,彌補其在產品成本上的劣勢。

與此相呼應的是,歐洲新建的電池企業高度重視電池從原料到產品的全生命周期的碳排放。歐洲運輸與環境聯合會的數據顯示,電動車電池生產環節的碳排放范圍在61kg至106kg CO_2e/kWh,最高可以占據電動汽車全生命周期排放的60%以上。

Northvolt公司強調,由于使用了100%的可再生能源,其生產的電池碳足跡(約33kg CO_2e/kWh)僅為同類行業參考電池的三分之一,Northvolt到2030年希望達到10kg CO_2e/kWh 的目標。

不過,構建歐洲電池工業的綠色壁壘有一個重要的前提,那便是歐洲的電池產能可以滿足自己的需要。否則,這些措施會提高包括歐洲電池廠商在內的生產成本,屆時亞洲領先企業的產品依然有競爭力。

寧德時代董事長曾毓群表示,基于動力電池碳足跡的構成,通過綠色電力、大規模回收利用、技術工藝升級等措施,可實現絕大部分碳足跡的削減,再結合碳匯,可以實現零碳電池。2022年1季度,寧德時代共回收了2.1萬噸廢舊電池,并利用這些廢舊電池生產了1.8萬噸前驅體。2022年3月,寧德時代宜賓工廠獲得了國際認證,成為全球首家電池零碳工廠。

轉換賽道,歐洲能否通過固態電池贏得先機

固態電池是下一代動力電池研發的重要方向,被認為有望替代傳統鋰離子電池(LIB)。張琳重點研究新能源材料的設計、優化以及回收技術,曾獲2019年萊布尼茨獎提名。在接受科技日報記者采訪時,她強調:“對于全固態電池的產業化,無論中國還是歐洲目前都處于初級階段。”

張琳介紹了歐洲在固態電池研究方面的長期積累。例如,寶馬與美國SolidPower公司合作,研發硫化物固態電解質技術,并計劃于2025年前推出固態電池原型車,2030年前用于量產車。大眾則與美國QuantumScape公司合作,著重于氧化物固態電解質的研究,計劃2025年量產固態電池。

“歐洲的全固態鋰電池發展主要依賴于固體電解質的發展。目前最具潛力的電解質有氧化物、硫化物和聚合物,而硼氫化物和鹵化物在最近五年也有突破性進展,但上述各類電解質的優缺點都很明顯。目前只有部分硫化物電解質的離子電導率接近或者超過有機液體電解液的水平。因界面等方面的問題,其電化學穩定性尚不盡如人意。”張琳說。

她強調指出,目前沒有一種完美的電解質可以滿足應用要求,因此還需要改善各類電解質以獲得良好的綜合性能。基礎研究和應用研究會迭代式向前發展。一些材料體系已經開始慢慢進入應用領域。應用過程中獲得的經驗會促進基礎研究的發展。此外,還需要繼續努力探索發現新結構的離子導體,使用高通量篩選計算結合實驗將有助于發現新的化合物。

此外,她還談到,就氧化物固態電池而言,其電解質具有相對較高的離子電導率和較穩定的化學特性,對制備環境要求不苛刻,易于大規模生產和應用。但與傳統鋰離子電池組相比,氧化物固態電池的成本還是偏高,性能也還需要一段時間去改進。氧化物固態電池最有可能先應用于高端電動汽車,因為客戶為了獲得更長的續航里程和更高的安全性,或許愿意為固態電池的溢價買單。

談到半固態電池,張琳說:“目前中國固態電池企業主要選擇基于固液混合電解質的半固態電池的研發路線。雖然添加液態電解質可能會在一定程度上降低熱穩定性,但采用固液混合電解質大規模生產半固態電池的工藝,更能兼容目前液態鋰離子電池的制造技術和設備。綜合考慮材料和設備等因素,半固態電池在短期內更具可行性,已經處于量產前夜。”

歐洲能否通過研發其他新型電池,例如鋰空氣電池或鋰硫電池,實現彎道超車?凱·克里斯蒂安·穆勒對此并不樂觀,他告訴科技日報記者:“這些新電池系統仍在開發中,推向市場還面臨很多問題。歐洲不可能依靠這些電池系統趕上亞洲電池廠商。”

優勢互補,中歐電池產業期待互利合作

歐洲本土電池產業正處于快速發展進程中。通過政策引領,上下游企業協同,歐洲的電池產能將在2025年前后開始逐步擴大,并占據一定的全球市場份額。與此同時,歐洲企業還在不同的層面謀求電池產業的深遠布局。例如,通過股權投資或合資方式與電池企業合作,向動力電池上游礦產資源滲透以保障穩定產能供應,加強對于產業鏈的控制等。

以德國巴斯夫公司為例,2021年8月,巴斯夫收購了中國鋰電材料龍頭企業杉杉能源51%的股權,積極推進與寧德時代和蜂巢能源等電池企業在電池材料與回收領域的合作;在日本和美國,巴斯夫與老牌正極材料供應商戶田工業建立合資企業;在歐洲,巴斯夫在德國和芬蘭建設正極活性材料和正極材料前驅體的生產基地。巴斯夫已經悄然成為全球最主要的鋰電池正極活性材料供應商之一,不僅搶占了強大的市場優勢,還成為首家在全球所有主要市場都擁有正極材料產能的公司。

再來看戰略目標是成為世界三大電池制造商之一的德國大眾。2020年5月,大眾投資約11億歐元收購中國電池廠商國軒高科26%的股份,成為國軒高科的第一大股東。2022年上半年,國軒高科動力電池裝機量5.8GWh,全球排名第八。國軒高科正在為大眾開發第一代標準電芯。在大眾自建的電池工廠,國軒高科將作為技術合作伙伴,在電池工廠的生產布局、設備部署及生產工藝流程方面與大眾合作,幫助其實現電芯工業化生產。

從這個角度看,中歐電池產業正在形成一種新的紐帶,資本、技術和市場相互交織、深度融合。一方面,從產能規模、技術成熟度,以及供應鏈把控能力等方面,中國企業有自己的優勢;另一方面,歐洲也在不斷加強自身關鍵產品的供給能力。中歐企業加強互利合作,有利于雙方發揮各自優勢,在全球新能源汽車市場上占據主動地位。展望未來,中歐攜手或許才是共同應對氣候變化和能源危機的正確道路。