6月22日,寧德時代發布公告披露定增結果,本次發行價格為410元/股,為發行底價的120.71%,募集資金總額約為450億元。扣除各項發行費用(不含增值稅),實際募集資金凈額448.7億元。

據公告披露,麥格理銀行、摩根大通、巴克萊銀行、高瓴旗下HHLR、國泰君安等22家國內外知名機構參與此次定增。

從披露結果來看,國泰君安證券股份有限公司獲配近46.6億元;JPMorgan Chase Bank,National Association獲配40.73億元;巴克萊銀行獲配33.6億元;申萬宏源證券有限公司獲配33.48億元;高瓴旗下HHLR獲配近30億元。

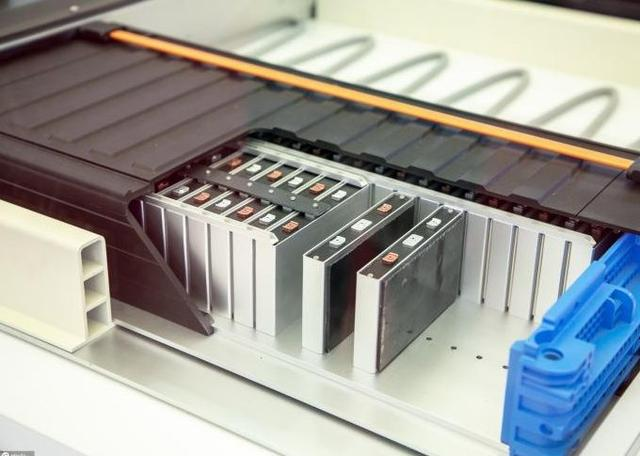

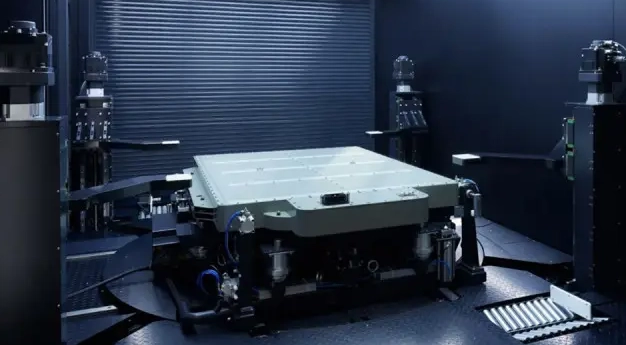

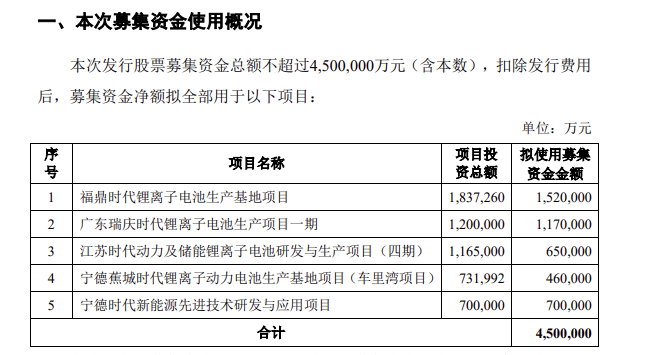

從募資用途來看,其中,152億元募集資金擬投入到福鼎時代鋰離子電池生產基地項目,占到了總募資的33.8%。廣東瑞慶時代鋰離子電池生產項目一期擬使用募集資金117億元,占總募資總額的26%。

另外,江蘇時代動力及儲能鋰離子電池研發與生產項目(四期)、寧德蕉城時代鋰離子動力電池生產基地項目(車里灣項目)、寧德時代新能源先進技術研發與應用項目擬使用募資金額分別為:65億元、46億元、70億元。

寧德時代去年11月宣布,擬向不超過35名特定對象募資不超過450億元,所募集資金將用于135GWh 鋰電池產能建設等項目,涵蓋福鼎時代、廣東瑞慶時代一期、江蘇時代四期及寧德蕉城時代四座生產基地。

寧德時代表示,本次發行募集資金投資項目均投向公司的主營業務,項目的實施有助于公司鞏固現有競爭優勢,進一步提升行業地位,保證公司的可持續發展。本次發行不會對公司主營業務結構產生重大影響,不存在公司業務和資產的整合計劃。