通威有如今的亮眼業績,行業“超頻”發展只是背景因素之一。

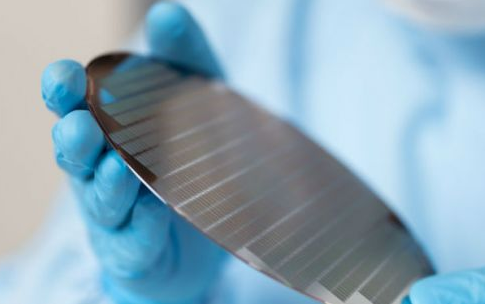

超頻(overclocking)是IT領域的一個專有名詞,是指讓硬件在高于額定頻率下運行,從而提升性能。其益處顯而易見,但也可能導致硬件穩定性下降。

這正與當下的光伏硅料行業高度契合。

得益于“碳中和”大潮,從2020年起,光伏產業景氣度持續高漲,產業鏈供需從相對寬松轉變為供不應求。硅料市場由此變得空前火爆,價格持續上漲,趨勢一直延續至今。

在整個硅料行業都“超頻”之下,硅料企業似乎也難以避免地“超頻”發展,實現了超乎尋常的利潤增長。這其中,作為全球硅料龍頭的通威股份(SH:600438)最具代表性。

4月25日,通威股份發布2021年業績報告稱,公司實現營收634.91億元,同比增長43.64%;實現凈利潤82.08億元,同比增長127.5%。該業績突破了通威的歷史最好紀錄。

同日,通威再發布2022年第一季度業績報告。一季度公司實現營業收入246.85億元,同比增長132.49%;實現凈利潤51.94億元,同比漲幅513.01%。該業績創下了通威歷史單季最高紀錄。

通威僅今年一季度的凈利潤就已達到了去年全年的63.3%,其今年全年的利潤規模可想而知。

在此背景下,有觀點認為通威的高增長是吃到了硅料市場“超頻”發展的紅利,“超頻”如透支,當硅料降價,通威的高增長也將應聲而落。

但實際上,此觀點只看到了通威的“收入”而沒有看到“投入”,從長期角度來看,通威有足夠多的支撐點維持其穩健、可持續增長。

通威并沒有“超頻”。

全線超預期

通威股份是全球光伏硅料與電池片的雙料龍頭,截止2021年底,硅料業務占公司總營收的比重為29.55%,電池片業務占總營收的比重為39.27%。

4月25日,伴隨2021年及2022年一季度財報的發出,通威股份還同步發布了一篇名為《關于高純晶硅和太陽能電池業務發展規劃實施進展及后續規劃的公告》。

在這份公告中,可以清晰看到,近年來通威在硅料與電池片業務上的“收入”超出預期的同時,其“投入”同樣極為超預期。

公告稱,公司于2020年2月披露了《高純晶硅和太陽能電池業務2020-2023年發展規劃》,計劃到2023年,公司高純晶硅、太陽能電池產能規模分別達到22—29萬噸、80—100GW。

而根據目前的實際實施情況,在硅料產能建設方面,至2021年底,通威已累計建成18萬噸高純晶硅產能,順利完成了2020—2021年的階段性產能目標;其在建的包頭二期5萬噸以及樂山三期12萬噸項目預計將分別于2022年、2023年投產,屆時通威的高純晶硅產能規模將達到35萬噸,超出既定規劃產能上限6萬噸。

與此同時,在原定規劃中,通威對硅料產品的先進性標準是“單晶料占比維持85%以上,N型料占比40%-80%”,而在實際進展中,通威做到了單晶料占比達99%以上,N型料占比實現90%以上,并預計將有1000噸電子級高純晶硅產線于2022年投產。

在電池片方面,截2021年底,通威已累計建成45GW太陽能電池產能,順利完成了2020—2021年階段性目標;目前在建的通合二期7.5GW、金堂二期8GW及其他擬建項目預計將分別于2022年、2023年投產,屆時公司太陽能電池產能規模將達到102GW,超出既定規劃產能上限2GW。

在電池片產品先進性方面,通威的既定規劃是“Perc(P型)產品轉換效率達到23%以上;在此基礎上,再將TOPCon(N型)產品轉換效率提升0.8-1個百分點;同時將HJT(N型)產品轉換效率提升至24.5%-25%以上。”目前,這些目標通威不僅都完成了,而且全部為超額完成,其電池片技術先進性已穩居全球光伏第一梯隊。

從“收入”到“投入”,從業績到產能與技術先進性,通威股份的表現堪稱全線超預期,而這份綜合實力,也將為其在未來硅料行情出現周期交替之時,保持穩健增長并處于行業有利地位。

增長可持續

在2020年硅料價格上漲之初,就有分析預測,隨著硅料產能釋放,硅料價格將在2022年下半年大幅下跌。而如今,因光伏產業鏈下游擴產強度大,即便是擴產的硅料產能釋放,產業鏈供需關系也可能仍處于緊平衡狀態。因此,業界對于硅料價格拐點的預測已推延至2022年底至2023年。

但無論怎樣,硅料行情不可能一直維持“超頻”,勢必會有周期交替之時。正因如此,才會有觀點認為通威股份的高增長難以持續。

不過,研究發現,即便硅料行情歸于正常,通威股份的業績增長前景仍具有較強確定性。

首先,光伏行業的發展前景是確定的。國際可再生能源機構(IRENA)在《世界能源轉型展望:1.5℃路徑》中預測,到2050年,全球可再生能源發電量占比將提升至90%,其中光伏累計裝機量將超過14,000GW。而據IRENA統計,2020年全球光伏累積裝機量不過760GW,光伏行業的市場空間由此可見。

在此背景下,通威股份的產能規劃遠不止硅料35萬噸、電池片102GW。在《關于高純晶硅和太陽能電池業務發展規劃實施進展及后續規劃的公告》中,通威提到:公司緊跟行業增長趨勢,規劃2024—2026年高純晶硅、太陽能電池累計產能規模分別達到80—100萬噸、130—150GW。該規劃目標在當下全球光伏行業尚無人能出其右。

如此龐大的產能規劃,足以令通威股份在市場價格下跌時做到“以量補價”,在硅料與電池片環節保持穩定盈利。

其次,是通威領先行業的成本與技術優勢。

參照目前行業平均水平看,通威的成本優勢早已穩居光伏行業第一梯隊。

在技術路線上,當前光伏行業單晶占據著絕對統治地位,同時各種N型技術路線正在崛起。在硅料生產上,目前通威已做到單晶料占比99%以上,N型料占比90%以上;而在電池方面,目前通威的單晶Perc產品轉換效率已超過23.5%,其還在不斷加大對HJT、TOPCon等各“后Perc”電池技術的研發力度。如在2021年,通威建成了行業首條GW級HJT生產線,同時在行業中率先開啟了210mm尺寸的TOPCon技術開發并順利投產1GW生產線。

成本與技術的領先,將使通威持續保持強大競爭力。

此外,當前通威還在布局光伏全產業鏈,打造垂直一體化發展模式。這在保障其產業鏈成本優勢的同時,還可令盈利點更加多元。如通威在2021年4月發布的120億可轉債項目中,就有一部分募集資金計劃用于15GW硅片項目。

從絕對優勢的產能規模到領先行業的核心競爭力,通威構筑的“護城河”之深之寬可見一斑。再反過來看,通威有如今的亮眼業績,行業“超頻”發展只是背景因素之一,最主要的,還是其本身具備的超前戰略與超強實力。在一路成長為行業龍頭后,通威的地位會更加穩固,未來前景更加值得期待。