急于走量產路線的特斯拉,對鈷的依賴,可能是其擴產路線上最大的卡脖子因素。

2021年1月,兩只巨大的箱子運進了特斯拉的奧斯汀超級工廠。隨后,它們將變成一臺長19.5米、高5.3米,重達410噸,相當于5架航天飛機之和的超級機器。

這是特斯拉(TSLA.US)與意大利工業機械巨頭意德拉共同研發的鋁鑄工藝壓鑄機,有了這臺機器,焊接1000次以上、耗時2小時的傳統車架生產流程,只需一次2分鐘壓鑄。同時也為特斯拉的Model Y省下了20%的成本。

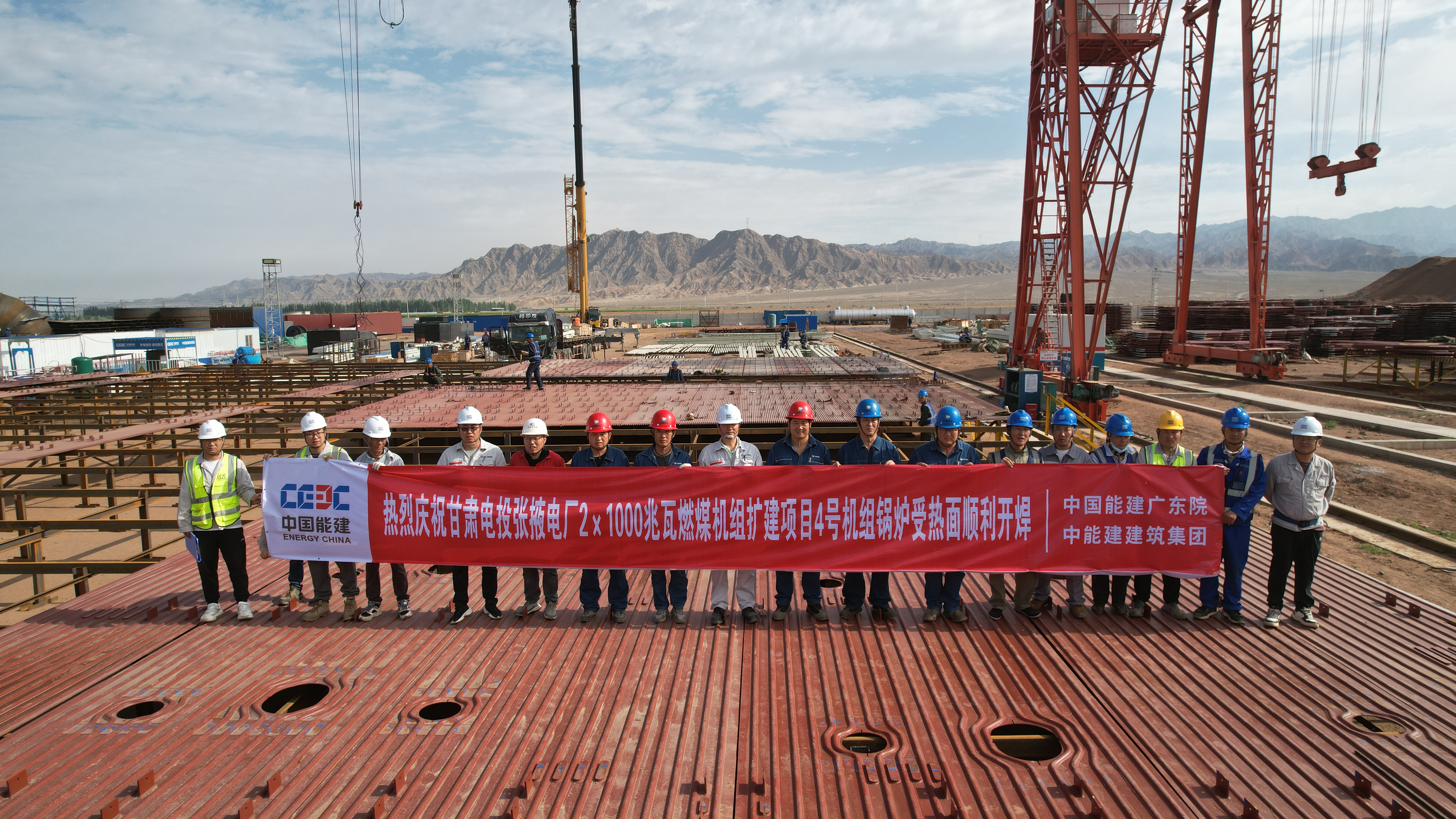

同樣的一幕,在2020年12月的上海臨港工廠已經上演。至此,特斯拉麾下的弗里蒙特、臨港、奧斯汀、柏林四大超級工廠,都安裝了意德拉的壓鑄設備。

換裝超級壓鑄機,只是特斯拉在“降本、增效、上產能”路線上的冰山一角。事實上,宣稱要通過降價進行電動汽車普及,再形成軟硬件自研閉環的特斯拉,雖然智珠在握,但同樣需要跨越所有大工業體系都經歷過的階段——預期管理,控制成本。

因此,對特斯拉產能有恢弘規劃的馬斯克,最希望的事情是握住遠期的主動權,而絕不希望有任何環節阻礙其產能擴張和單車成本控制。

工藝如此,材料同樣如是。

追溯過往,可以發現一年以來,馬斯克為電池高鎳化多次站臺。2020年的特斯拉電池日,馬斯克“將最大限度利用鎳,把鈷減少到零”的言論,使得鎳在一夜之間身價陡增,成為分析師眼中的新黃金,A股市場的鎳概念股之后隨聲走強。

遠在大洋彼岸,馬斯克只需一句話,就能讓鎳指數平地而起,為特斯拉概念的炒作再添一波新浪潮。那么,我們顯然需要解答三個問題:

1,鈷為什么會成為特斯拉普及的絆腳石?

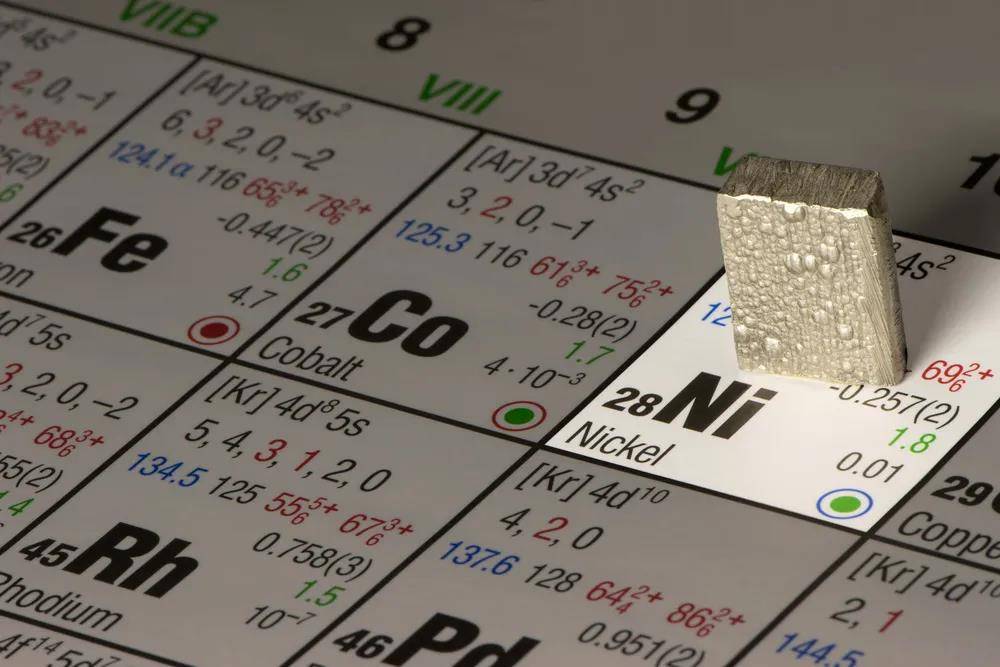

2,鎳這個原子序數28的過渡金屬元素,它對特斯拉的普及路線為何如此重要,以至于令馬斯克如此著迷?

3,以及最重要的一點是,新能源汽車的陽光,到底能照耀多少鎳產業鏈上的公司?

01 鈷困境

世人皆知科技大神馬斯克,卻不知道這個南非小子,其實是美國歷史上最大的科技成果整合專家,正是集合了聲光電熱液等一系列散落在美國科研領域的成果,才造就了從特斯拉到火箭的一系列產品。

馬斯克能在這條路線上走得快而穩,離不開各領域專家組成的顧問團。而被公認為三元材料鼻祖的Jeff Dahn教授,正是馬斯克在動力電池領域的核心智囊。

2019年1月,Jeff Dahn公開發表了一篇文章,核心內容指向只有一個——在三元鋰電池的正極材料里,無鈷高鎳是條好路線。

無論是投石問路,還是明修棧道,教授的文章都在業內引發了轟動效應。在特斯拉的體系中,降低鈷含量的技術路線也在悄然進行——據稱,“松下-特斯拉”聯合體的新一代電池,其鈷含量將降低到1%以下。

在鋰電池的正極材料里,鈷的功能在于穩定材料層狀結構、提高材料循環和倍率性能,是三元電池中不可或缺的貴金屬。

新能源汽車一手捧紅了鈷元素,把它的價格從一磅10美元推高到140美元的高位。但鈷反過來卻坑苦了新能源汽車制造者。特別是對于急于走量產路線的特斯拉,對鈷的依賴,可能是其擴產路線上最大的卡脖子因素。

鈷能卡住馬斯克的脖子,主要源于三個方面——“供需失衡”、“價格波動”、“帶血礦石”。

元素周期表上排名27的鈷,是一種稀有金屬。無論是只具備理論開采可能的地殼含量,還是真正現實意義的已探明儲量,鈷都是嚴重短缺的礦種。2019年的統計數據,全球已經探明的鈷礦資源量為2500萬噸,儲量為688萬噸。

東北證券的笪佳敏分析師做過一個粗略估算,假設未來遠期全球每年新能源汽車銷量5000萬輛,按照單車10kg的鈷金屬含量計算,鈷的需求量將達到50萬噸量級,而目前全球鈷金屬年開采量不足15萬噸。

供給少,需求多,自然就會讓價格變得昂貴,影響特斯拉的總成本戰略。麻煩的是,即使處在價格高位,鈷的產量也并不能總能保持穩定,隨時會產生產能與價格的巨大波動。

世界范圍內,鈷礦相對豐富的國家有澳大利亞,俄羅斯和加拿大,但這三國都把鈷資源看得很緊,制定了限制國內鈷礦石出口的政策。世界范圍內唯一留下的口子,是位于非洲的剛果金。

在儲量分布上,剛果(金)是全球鈷礦資源量最多的國家,占比為52%,負責了世界范圍內絕大部分鈷的出口。但這個國家有一個要命的問題——政局不穩,動蕩難安。

特別是在鈷成為當地的戰略金屬后,種族矛盾和各類武裝力量對礦產資源的爭奪,更加劇了該地區局勢的動蕩,影響鈷礦的穩定供應。使得鈷的價格和確定性產能始終飄忽不定。

剛果兩個部落因為一只雞打架,會讓大洋彼岸的馬斯克寢食難安。這種奇妙的蝴蝶效應,在給馬斯克帶來困擾的同時,也對特斯拉遠期產能規劃造成了限制。

“世界鈷,剛果產”的格局,還有一個商業之外的難題——“帶血的礦石”。

盡管剛果擁有豐厚的鈷資源,但整體技術水平低,只能采用手抓礦的方式來開采,且鈷元素本身是有一定的放射性的,加上雇傭童工情況在剛果泛濫,在輿論上造成了極其惡劣的影響。作為一家全球性公司,特斯拉顯然不希望因為這種事情,面臨倫理道德的拷問。

了解了這三個因素,就明白了特斯拉為什么會被鈷卡住脖子,也就明白了特斯拉之所以要“去鈷”。

馬斯克的無鈷化需求,主要基于其對電動車普及的訴求。受夠了電池產能折磨的馬斯克,絕不希望一種資源品,會卡住電動車普及的脖子。Jeff Dahn教授力推極限降鈷,核心在于變被動為主動,降低對鈷價變化的敏感性,變被動為主動,有利于預期管理,控制成本。

02 無鈷高鎳路線

電池離開鈷到底行不行?

這個問題的答案是,有些時候和地方行,有些時候和地方不行。

從目前已經量產的整車來看,其所采用的動力電池,主要有兩種技術路線,一是磷酸鐵鋰電池,另一則是三元鋰電池,前者安全性好,成本低;后者能量密度高,續航能力強。

在中國市場上,特斯拉也選擇與中國磷酸鐵鋰電池行業里占據著巨大市場占有率和技術優勢的寧德時代合作,并在新一代的國產Model 3上大范圍應用。

但磷酸鐵鋰能量密度低的特性、里程短的問題終究是路線發展的攔路虎,無法滿足馬斯克對能量密度跟續航里程的要求。

在這種情況下,無鈷高鎳路線就顯示出了它的特殊意義。

對于鋰電池而言,“鎳”在電池中的作用是提高能量密度,可以簡單的理解為:能量密度越高,同等體積下的電池所含的電量也就越高,進而會提高電動汽車的續航能力。

過去主流的電池型號為NCM523(即正極材料中鎳、鈷、錳的配比為5:2:3),而后逐漸提高鎳的比例、減少鈷的用量,比例達到6:2:2或8:1:1。

NCM811 動力電池產品相較 NCM523 產品能量密度可提升 25%,后續高鎳正極產品性能的進一步優化可使得能量密度優勢提升 30%以上。

同時,同時由于高鎳三元材料鈷含量低,原材料成本優勢將愈發突出,根據東北證券的測算模型, NCM811 相比 NCM523 的正極鈷含量由12.21%降至 6.06%,折算到動力電池每 kwh 單耗從 0.2kg 降至 0.1kg,由此在鈷價巨幅波動時,NCM811 的材料成本優勢將越發明顯。

但這并不僅僅是技術路徑的產別,作為一個大工業體系的掌控者,馬斯克需要考慮的問題更多,也更具商業考量。

比起產量飄忽不定,價格居高不下,且帶有道德問題的鈷,鎳的儲量、產量、價格都具備明顯優勢,顯然更像是個靠得住的好同志。但在鈷金屬上吃過虧的馬斯克,顯然不太希望前腳離了爛泥塘,后腳踏進螃蟹窩。剛把鈷從脖子上解下來,又被鎳一把攥住喉嚨。

因此,在這條路線上,馬斯克與他的智囊Jeff Dahn教授彼此唱和,打出了看上去像模像樣的配合。

2021年1月6日,歐洲最大的數字出版社Axel Springer(《商業內幕》的母公司)的CEO Mathias Döpfner和馬斯克進行了一次深度訪談。在訪談中,針對特斯拉電池的發展,馬斯克提到“事實上,鎳是我們最大的瓶頸”。

這不是馬斯克和智囊團第一次表達對鎳的渴望,但最真實的想法,恐怕隱藏在他在2020年Q2的財報會議上的表態里,在那次會議上,馬斯克給礦業公司的老板們留下了一句話:

“如果你們以環保的方式高效開采鎳,特斯拉將給你們一份長期的大合同。”

03 鎳盤重生

2020年11月以來,順周期行情如火如荼,那么,作為有色金屬的重要品種,同處周期性行業的鎳產業,究竟能享受到特斯拉概念的幾縷陽光?

2009年就入行的中泰證券有色分析師謝鴻鶴,在2020年年底曾有過這樣的表達:明確的需求,意味著實體最終會進入上行通道,如果行業景氣度的方向是確定的,剩下的就是股價的超預期。比如說鎳、鋰、鈷、這些上游鋰電材料,由于新能源的拉動和確定性需求,機會遠不止我們現在看到的。

如果僅僅從上游原材料的角度來考察,那么擁有權益儲量與現成產量的有色金屬企業,無疑會成為最直接的受益者,在這一點上,在印尼完成了6萬噸紅土鎳礦濕法冶煉生產鎳鈷中間品、以及4.5萬噸紅土鎳礦火法冶煉生產高冰鎳項目的華友鈷業,無疑是最好的上游標的。

但這樣的歸納,無疑太過簡單粗暴,對于投資者而言,更為關心的顯然是,在中下游的產業鏈上,有沒有其他企業具備進入特斯拉產業鏈的機會。

根據海通證券的模型測算,到 2025 年新能源汽車行業電池用鎳量將達到 32.3 萬噸,較 2020 年年均增速為 52%。到2030 年用鎳量將達到 84.5 萬噸,較 2020 年年均增速為 36%。

在高增速下,雖然日韓兩國在國際市場上占據了高鎳電池的壟斷地位,但中國占據著全球半數以上的三元材料產能,在高鎳市場方面國內三元材料企業還有很大地提升空間。

在這之中,鋰電正極方向布局高鎳且有穩定大客戶的公司,以及有能力向海外供應的公司,存在估值提升的機會。

從上游正極材料來看,國內真正能夠實現高鎳三元材料批量出貨的企業并不多,出貨量較高的企業主要為容百、巴莫、貝特瑞以及邦普。

其中容百高鎳產量占比 70%左右,處于高鎳三元行業龍頭地位,巴莫、貝特瑞與邦普則處于行業第二梯隊。

去鈷高鎳的迷霧飄散,在未來幾年里,隨著全球新能源汽車的需求增長,鈷行業供需不匹配的格局雖然一時難以改變,但在馬斯克的精心推動下,鎳的興起恐怕將帶來更多機會。

而從過往歷史上看,有色品種是各個環節中不能避開的上游原材料,每一輪行情,甚至每一個年度,有色金屬都會有一些跑出行情的品種,不太存在被市場一直遺忘的情況。所謂“周期股內有周期”,鎳在未來的突圍,也符合這個大規律。

而這,恐怕是連馬斯克也沒有想到的事情。