提到“玻璃大王”,人們第一時間可能會聯想到福耀玻璃創始人曹德旺。事實上,與曹德旺同為福建人的信義集團掌舵者李賢義也被稱為“玻璃大王”。

李賢義為人低調,其在《2021胡潤全球富豪榜》中以680億元人民幣的財富位列第224位。1988年,李賢義與玻璃結緣,如今已坐擁4家港股上市公司,并打造了覆蓋浮法玻璃、光伏玻璃等業務的“玻璃帝國”。

李賢義涉足玻璃十年后的1998年,來自浙江嘉興,時年37歲的阮洪良盯上了玻璃貿易,并成立了嘉興市耐邦經貿有限公司,這便是福萊特的前身。

李賢義和阮洪良在玻璃領域的最大“交集”莫過于光伏玻璃。自2004年起,以德國為首的歐洲國家先后出臺光伏補貼等支持政策,刺激了全球光伏市場爆發性增長,自此中國光伏市場也進入商業化發展的前夜。隨后,李賢義和阮洪良紛紛押寶光伏玻璃,目前他們掌舵的信義光能和福萊特已成為該領域最耀眼的明星。2019年,兩家企業占據了全球光伏玻璃市場份額的半壁江山,雙寡頭競爭格局已然形成。

光伏玻璃位于光伏產業鏈中游,屬于光伏組件的輔料。2020年之前,光伏玻璃并不顯山露水,只是光伏產業鏈環節的配角。在“雙碳”熱潮下,特別是2020年下半年,行業供需失衡致其價格飆漲,光伏玻璃終于從幕后走向臺前,一度讓資本市場雀躍不已。在此背景下,光伏玻璃行業再迎擴產大潮,特別是自2021年8月1日起新版《水泥玻璃行業產能置換實施辦法》的開始實施,為新增產能準入限制松綁,新玩家加速進場。業內認為,光伏玻璃雙寡頭格局可能會遭遇一定沖擊,特別是浮法玻璃龍頭旗濱集團不容忽視。

“他們兩家不怎么把我們這些企業放心上,但對旗濱集團是絕對重視的。”一位光伏玻璃從業經驗近十年的業內人士王向磊(化名)向記者如是表示。不過,包括王向磊在內的光伏玻璃企業、組件企業的從業人士也認為,“旗濱集團正式涉足光伏玻璃領域時間不長,產能尚未實現規模釋放,仍待觀察。”

群雄角力,暗流涌動。近日,旗濱集團產品總監王敏信心十足地告訴記者,“我們會成為光伏玻璃三大龍頭之一,改變競爭格局。”

雙雄爭霸

光伏玻璃市場隨我國光伏產業發展孕育而生。2006年前,由于國內光伏產業尚處于發展初期,光伏玻璃行業進入門檻高、市場需求少。彼時,市場基本由圣戈班、皮爾金頓(后被旭硝子收購)、旭硝子、板硝子4家外資企業壟斷,光伏玻璃進口價格高達80元/㎡。

2006~2007年,以福萊特、信義光能等為代表的國產企業先后進軍光伏玻璃領域,并逐漸打破外資壟斷,開啟了量產擴張之路。2016年前后,國內光伏玻璃市場已經基本實現國產化替代,外資紛紛退出。

在此過程中,信義光能和福萊特憑借先發優勢脫穎而出,在全球光伏玻璃市場的市占率排名中位居第一和第二,已獨領風騷數年。

不過,彼時兩家企業實力相差懸殊。從業績上看,2016年信義光能實現營業收入和凈利潤分別為60.07億港元和19.86億港元,而福萊特的營業收入和凈利潤為29.68億港元和6.03億港元。從規模上看,信義光能的光伏玻璃產能多達5800t/d水平,福萊特光伏玻璃產能僅為2300t/d。

王向磊向記者回憶稱,“很長一段時間,福萊特被信義光能壓得很難受,規模差距很大,都不在一個重量級上。當時業內開會談到價格問題時,信義光能話語權最大。”

在王向磊看來,這可能與兩者的融資能力有一定關系。

早在2005年實現香港港交所主板上市的信義玻璃,于2013年12月順利完成分拆信義光能上市。同一階段,福萊特試圖A股上市卻并不順利,并在2013年5月IPO終止,直至兩年后的2015年11月才實現香港聯交所上市。

基于產能瓶頸和降本增效需要,福萊特加速擴大規模,并于2018年3月底再次向A股沖刺IPO,擴大融資渠道。彼時,福萊特在招股書中提到,光伏玻璃行業已經進入規模化競爭階段,實現規模化生產能夠顯著降低產品的單位研發成本和制造成本,顯著提高市場份額、定價權、利潤額。

到2019年底,信義光能和福萊特光伏玻璃產能分別為7800t/d和5400t/d,占光伏玻璃市場總產能的比例分別為33%和22%,兩者產能合計超過50%,其他份額被彩虹新能源、金信、南玻、中建材和安彩高科等企業瓜分。截至2020年,信義光能和福萊特光伏玻璃產能分別達到9800t/d和6290t/d,雙寡頭格局穩固。

值得一提的是,自2019年2月福萊特坐擁“A+H”股雙融資平臺以來,光伏玻璃業務爆發勢頭越發明顯,其在資本市場的關注度并不亞于信義光能。

2018~2020年,福萊特僅光伏玻璃業務收入從20.96億元增至52.25億元,同比漲幅接近150%;而從股價和市值來看,截至2021年8月4日收盤,福萊特僅A股股價超50元/股,較其上市發行價格2元/股,增漲了25倍,市值超千億元。

對此,王向磊向記者談到發生在行業內的一個變化:“隨著福萊特產能規模的提升,其話語權明顯增強。業內探討產能、價格問題,如果信義光能的代表不在,福萊特的話語權明顯凸顯出來了。”

但由于兩家企業話語權太重,在業內也遭受非議。一位業內人士告訴記者,目前兩家企業之間的競爭相較之前反而沒那么激烈了,他們更傾向于“聯盟”,阻止別人進入市場。

對于業務競爭等事宜,兩者均未向記者作出回應。福萊特方面表示,因處于財報披露敏感期,不便接受采訪。截至發稿,信義光能方面未向記者作出回復。

成本之爭

龐大的產能規模使得企業快速建立起話語權,但是話語權的建立不僅僅體現在產能規模上。

在王向磊看來,光伏玻璃趨于進入同質化競爭階段,企業之間的競爭歸根結底是成本的競爭。“競爭要素包括原材料、窯爐規模和運輸費等方面,像客戶差異反而并不是主要的,現在客戶基本上以國內的組件廠為主,另外以超白壓延玻璃為主流產品的技術差異也并不大。”

正是基于上述差異,以光伏玻璃為主業的企業,其毛利率呈現出巨大反差。2020年,信義光能和福萊特的銷售毛利率分別達到53.5%和46.54%,光伏玻璃業務的毛利率達到49%及以上,比同行高出20%左右。

其中,在力爭形成規模效應基礎上,擴大窯爐投建規模是降本的重要手段。

2006年以來,光伏玻璃窯爐規模從100t/d不斷提升至1200t/d,目前大型窯爐已成為行業趨勢。華創證券分析認為,大型窯爐存在規模效應,千噸線的單位成本相比小窯爐下降10%以上,單位產能投資額低,同時可以實現單噸材料和燃料消耗下降、生產效率提升。

光伏玻璃成本主要由直接材料和燃料動力構成,其中直接材料主要包括純堿和石英砂(硅砂),燃料動力主要包括石油類燃料、電和天然氣,兩者占總成本比重達80%左右。

其中,石英砂(硅砂)礦資源是信義光能和福萊特的重要優勢之一。目前,我國石英砂礦在安徽鳳陽、廣東河源、廣西北海和湖南郴州等地均有分布。

資料顯示,信義光能自有的廣西北海首個硅砂礦在2020年下半年投產,并于2021年一季度啟用。而福萊特早在2011年1月就設立全資子公司安福材料,進一步向產業鏈上游延伸,并于當年4月以招拍掛方式取得安徽鳳陽的石英砂礦,這也將進一步減輕上游原材料成本上漲的影響。

目前,信義光能擁有天津、廣西北海、安徽蕪湖、江蘇張家港(籌備中)和馬來西亞馬六甲光伏玻璃基地;福萊特擁有浙江嘉興、安徽鳳陽和越南海防光伏玻璃基地。從地理位置上看,福萊特和信義光能石英砂礦資源不僅靠近光伏玻璃產能所在地,還靠近下游組件廠商基地——中國江蘇和浙江一帶以及馬來西亞與越南。

另外,從2020年國內主要光伏玻璃企業披露的財報不難發現,運輸費占據了銷售費用八成以上。“兩家企業除了資源優勢,生產線既靠近上游原材料,又靠近下游組件廠客戶,運費成本節約了很大部分,這些優勢對于二三線企業是不能比的。”王向磊告訴記者,自己所在的企業曾因成本難以承受,主動舍棄了國內的大客戶。

王向磊表示,基于不同企業之間的優劣勢差異,當前在價格大幅下滑的同時,大企業依然有不錯的利潤,而小企業只能保持微利。

格局生變?

然而,信義光能、福萊特形成的雙寡頭光伏玻璃競爭格局,似乎正在發生變化。

在“雙碳”背景下,疊加供需失衡,除信義光能、福萊特龍頭外,二三線的企業以及一些新玩家紛紛擴產,啟動了大量產能。特別是今年8月1日起新版《水泥玻璃行業產能置換實施辦法》的開始實施,為新增產能準入限制放松,在一定程度上加速了企業擴產進程。

卓創資訊數據顯示,目前全球光伏玻璃總產能41940t/d,比去年7月底增加43%。卓創資訊分析師王帥告訴記者,按照產能情況看,新增產能比較多,目前需求上漲速度不及產能增速,短期看存在供需失衡的情況。其中大尺寸玻璃不存在供應過剩的情況,而常規尺寸單玻存在供應過剩的情況。

業內認為,在眾多新玩家中,福耀玻璃并無意或無實質動作進軍光伏玻璃市場,旗濱集團則是最具有競爭力的后來者。目前,旗濱集團是國內優質浮法玻璃龍頭企業之一,2005年,其進軍玻璃領域,于2011年實現A股上市,并于2020年正式切入光伏玻璃領域。

王向磊告訴記者,旗濱集團對信義光能和福萊特而言是不可小覷的競爭對手,其做光伏玻璃不存在技術壁壘,且擁有石英砂礦資源等優勢,應該可以做到較好的成本水平。

廣發證券分析認為,光伏玻璃行業集中度一直較高,并呈現出雙寡頭格局,但隨著超白浮法玻璃替代性顯現,傳統優質浮法玻璃進入,未來格局仍有變數。中信建設證券也分析認為,在新增產能限制解除后,傳統建筑玻璃企業開始布局光伏業務,旗濱集團到2024年有望成為行業內第三或第四大光伏玻璃制造企業。

據悉,基于透光率考慮,光伏玻璃采用超白玻璃。根據生產工藝不同,超白玻璃又分為超白壓延玻璃和超白浮法玻璃,壓延是主流工藝。

記者采訪了解到,目前,旗濱集團規劃建設的光伏玻璃產能有兩種生產工藝,其中超白壓延玻璃產能包括湖南郴州、浙江紹興、福建漳州和馬來西亞各1200t/d,同時在2500t/d超白浮法玻璃產能基礎上,其又在浙江寧海、浙江紹興和福建漳州共計規劃新建7500t/d。

王敏信心十足地告訴記者:“我們會成為光伏玻璃三大龍頭之一,改變競爭格局。”在她看來,旗濱集團的入場還將對光伏玻璃市場的工藝和技術帶來變革。

“新一代超白浮法玻璃在透光率、耐候性、更適合組件大尺寸趨勢、輕薄化和高強度方面更有優勢,適用于光伏組件前板和背板,目前十多家組件廠已經在使用。”王敏還預期,未來3~5年超白浮法玻璃和超白壓延玻璃會在市場上并存發展,隨后超白浮法玻璃以其先天優勢占據主導地位。

不過,光伏玻璃企業及下游組件廠商相關人士也有自己的判斷。

王向磊表示,去年玻璃緊張,買不到壓延玻璃,組件廠才使用部分浮法玻璃。現在不缺玻璃,組件廠也沒有那么大意愿引進新供應商。旗濱集團導入市場,仍需要通過組件方面的需求來進一步觀察。我們的基本判斷是對現有光伏壓延玻璃市場有沖擊,但不會太大。

同時,福萊特方面告訴記者,目前浮法玻璃在透光率、自爆率等各個方面都無法與壓延玻璃相比,而且現在其價格也不便宜,對壓延玻璃沒有比較大的沖擊。

國內一家組件龍頭的產品管理部總監向記者表示,“目前有一線光伏組件企業在雙面組件背板中已經批量使用超白浮法玻璃,替代背面玻璃的可能性會大一點,但關鍵還是光伏壓延玻璃的成本價格會對浮法玻璃有影響,現在玻璃供應不緊張,浮法玻璃很難有大規模的應用。”

免責聲明:本網轉載自合作媒體、機構或其他網站的信息,登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其內容的真實性。本網所有信息僅供參考,不做交易和服務的根據。本網內容如有侵權或其它問題請及時告之,本網將及時修改或刪除。凡以任何方式登錄本網站或直接、間接使用本網站資料者,視為自愿接受本網站聲明的約束。

相關推薦

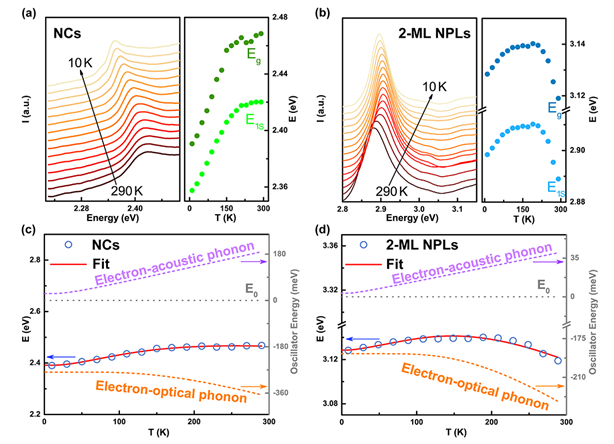

福建物構所發現鹵化鉛基鈣鈦礦量子片反常的變溫帶隙重整現象

鹵化鉛基鈣鈦礦材料由于具有高的發光量子產率、大的光吸收截面、優異的載流子輸運性能以及窄帶發射等優勢,在太陽能電池、光電二極管和激光器等領域具有廣泛應用前景,廣受關注。由半導體能帶結構決定的禁帶寬度即帶隙,作為特征參量直接影響半導體光電器件的響應特性及效率等。因此,探索鹵化鉛基鈣鈦礦材料帶隙的溫度依賴特性及其物理起源對該類半導體材料在光電領域中的實際應用具有重要意義。

國家電投:一定要將光伏產業做好

展光伏發電產業,要做好規劃和布局,加強政策支持和引導,突出規范性和有序性。作為特大型國有重要骨干企業,國家電力投資集團有限公司積極進行產業布局,帶頭提高創新能力,形成更多更好的創新成果和產品,切實發揮產業引領作用,光伏發電裝機容量5年翻6倍,截至7月底,達到3379萬千瓦,居世界第一。

上半年光伏產業保持快速增長態勢 產業規模持續擴大

工業和信息化部近日發布上半年我國光伏產業運行情況。今年上半年,在“碳達峰碳中和”目標引領下,我國光伏產業保持快速增長態勢,產業規模持續擴大。上半年全國多晶硅、硅片、電池、組件產量分別達到23.8萬噸、105吉瓦(GW)、92.4吉瓦、80.2吉瓦,分別同比增長16.1%、40%、56.6%、50.5%。其中,6月份全國多晶硅和組件產量分別達到4.2萬噸、14吉瓦。

大宗商品、硅料價格齊見頂 制造業上游漲價潮臨近尾聲?

上游漲價成了2020年全球市場主線。不僅銅、鋁等大宗商品價格暴漲,在全球碳中和加速光伏裝機的趨勢下,硅料價格也持續飆升,年初至今漲價近128%。“漲價潮”令下游企業承壓。