目前,煤炭上游企業(yè)基本上已經(jīng)恢復(fù)至正常生產(chǎn)水平,但需求端復(fù)蘇緩慢。供應(yīng)寬松情況下,動力煤市場缺乏反彈動力。

需求復(fù)蘇緩慢

當(dāng)前,國內(nèi)加大基建投資帶動工業(yè)生產(chǎn)回暖,且4—5月是工業(yè)生產(chǎn)旺季,市場預(yù)計電煤需求大概率將溫和回升。但是,從電廠反饋的數(shù)據(jù)來看,截至4月7日,沿海六大電廠煤炭日耗再度回落至52.05萬噸,同比偏低15%,需求端復(fù)蘇較往年同期仍有一定的差距。一方面,春夏之交,氣溫適宜,居民用電需求進(jìn)入傳統(tǒng)淡季;另一方面,疫情防控仍在繼續(xù),第三產(chǎn)業(yè)短期難以恢復(fù)至正常水平,且國際貿(mào)易停滯對國內(nèi)經(jīng)濟影響也將逐漸顯現(xiàn)。此外,進(jìn)入汛期后,水力發(fā)電將有所增加,擠占電煤市場份額。

需要注意的是,目前沿海六大電廠煤炭庫存依然處于同期高位,制約電廠北上采購積極性,部分電廠甚至紛紛推遲交貨日期,需求端極度低迷。

供應(yīng)能力增強

供給側(cè)改革以來,產(chǎn)區(qū)供應(yīng)能力增強,2019年原煤產(chǎn)量大幅增長接近2億噸。3月,陜西王峰煤礦獲能源局核準(zhǔn)批復(fù),礦井建設(shè)規(guī)模300萬噸/年;甘肅新安煤業(yè)公司產(chǎn)能核增獲得批復(fù),生產(chǎn)能力由90萬噸/年增至150萬噸/年,優(yōu)質(zhì)產(chǎn)能仍在有序釋放。即便按照2019年煤炭產(chǎn)量增速計算,預(yù)測2020年月產(chǎn)能將較去年增加千萬噸以上,對進(jìn)口煤依賴程度降低。從產(chǎn)地來看,目前煤礦生產(chǎn)基本步入正軌,產(chǎn)地煤炭供應(yīng)穩(wěn)定充足。

此外,港口錨地船舶數(shù)量同比僅占去年同期的二成到三成,港口庫存迅速攀升。截至4月3日,環(huán)渤海港口庫存2420萬噸,月環(huán)比增長58%,同比偏高超過14%,已經(jīng)接近近年最高庫存水平。下游消費壓力開始向中上游傳導(dǎo),對煤炭市場形成較大沖擊,削弱產(chǎn)區(qū)主動減產(chǎn)以及進(jìn)口煤限制對供應(yīng)端的利好。

警惕政策風(fēng)險

日前,神華公布了4月份長協(xié)價格,所有外購品種降幅均在25元/噸以上,首次創(chuàng)下外購煤價全面低于自產(chǎn)的紀(jì)錄,且量大采取價格優(yōu)惠政策。陜煤、中煤等大型煤企紛紛跟進(jìn),實際成交價格下跌,港口報價連續(xù)出現(xiàn)單日較大幅度調(diào)降。截至4月3日,汾渭能源公布的CCI5500大卡動力煤價格指數(shù)報收于520元/噸,周環(huán)比下降21元/噸。

受現(xiàn)貨主動下調(diào)影響,期現(xiàn)價差已經(jīng)處于近年同期高位水平,這將制約期價反彈空間。不過,主力合約2009一度跌至500元/噸下方,而一旦跌破“綠色區(qū)間”下沿,或引發(fā)政策調(diào)控。

綜合來看,由于基本面缺乏利多題材,動力煤價格很難扭轉(zhuǎn)目前的弱勢,同時基差也將限制期價反彈空間。

免責(zé)聲明:本網(wǎng)轉(zhuǎn)載自合作媒體、機構(gòu)或其他網(wǎng)站的信息,登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其內(nèi)容的真實性。本網(wǎng)所有信息僅供參考,不做交易和服務(wù)的根據(jù)。本網(wǎng)內(nèi)容如有侵權(quán)或其它問題請及時告之,本網(wǎng)將及時修改或刪除。凡以任何方式登錄本網(wǎng)站或直接、間接使用本網(wǎng)站資料者,視為自愿接受本網(wǎng)站聲明的約束。

相關(guān)推薦

中國工程院院士王國法:煤炭高質(zhì)量發(fā)展是我國能源新戰(zhàn)略的重要組成

中國工程院院士王國法近日在“能源化工行業(yè)知識創(chuàng)新服務(wù)與企業(yè)創(chuàng)新能力建設(shè)論壇”上指出,在向能源轉(zhuǎn)型過程中,必須以煤炭煤電作為可再生能源平抑波動穩(wěn)定器,可再生能源也可以為煤炭的低碳發(fā)展助力,兩者耦合協(xié)同發(fā)展,將成為建立新能源體系的重要途徑。

煤價“瘋長”?有錢也買不到煤?

煤炭貿(mào)易商扮演連接供需的角色,從上游煤企拉貨,供給下游發(fā)電廠。這位貿(mào)易商說,“煤礦每個月都會進(jìn)行公開招標(biāo),貿(mào)易商拿貨價格也一路上漲,現(xiàn)在礦上動力煤的價格大概為每噸600元。”

華電北京燃料物流公司全力打造規(guī)范高效廉潔的一流燃料物流企業(yè)

作為中國華電集團有限公司電煤集約采購主體,華電北京燃料物流有限公司肩負(fù)著集團山東、湖北、江蘇、福建、廣東等12個區(qū)域、38家電廠、118臺機組、5519萬千瓦裝機容量的電煤采購供應(yīng)工作。該公司堅決維護產(chǎn)業(yè)鏈供應(yīng)鏈安全,立足國內(nèi)大循環(huán)為主體、國內(nèi)國際雙循環(huán)相互促進(jìn)的新發(fā)展格局,有效應(yīng)對突如其來的疫情和大幅波動的煤炭市場形勢,著力提升燃料物流供應(yīng)鏈的穩(wěn)定性、競爭力和抗風(fēng)險能力,不斷推進(jìn)集約采購體系、集約采購能力現(xiàn)代化建設(shè),全力打造規(guī)范高效廉潔的一流燃料物流企業(yè),為履行央企責(zé)任交上了一份滿意的答卷。

能源需求高速增長供應(yīng)總體平穩(wěn)

國家能源局30日發(fā)布數(shù)據(jù)顯示,2020年全國規(guī)模以上企業(yè)煤炭產(chǎn)量38.4億噸,同比增長0.9%;12月煤炭產(chǎn)量3.5億噸,同比增長3.2%。全國煤炭日產(chǎn)量持續(xù)保持1100萬噸左右的較高水平,煤炭供應(yīng)總體平穩(wěn)。同時,天然氣產(chǎn)量持續(xù)維持歷史高位。

推薦閱讀

熱文

-

南開聯(lián)合團隊電催化水分解制氫研究取得重要進(jìn)展

南開聯(lián)合團隊電催化水分解制氫研究取得重要進(jìn)展 -

LYC助力國內(nèi)首個批量化應(yīng)用單機容量16兆瓦海上風(fēng)電機組通過17級超強臺風(fēng)“大考”

LYC助力國內(nèi)首個批量化應(yīng)用單機容量16兆瓦海上風(fēng)電機組通過17級超強臺風(fēng)“大考” -

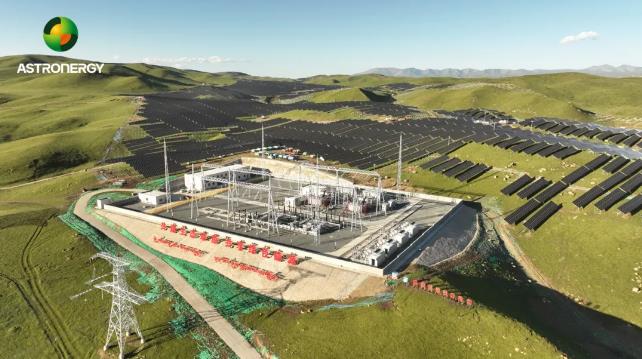

400MW光牧儲項目全容量并網(wǎng)!

400MW光牧儲項目全容量并網(wǎng)! -

長江電力副董事長辭職!

長江電力副董事長辭職! -

山西首批確定33個風(fēng)電項目助力鄉(xiāng)村振興

山西首批確定33個風(fēng)電項目助力鄉(xiāng)村振興 -

浙江溫州平陽1號600MW海上風(fēng)電項目招標(biāo)

浙江溫州平陽1號600MW海上風(fēng)電項目招標(biāo) -

詮釋“綠色進(jìn)化論”,施耐德電氣助力能源化工產(chǎn)業(yè)可持續(xù)發(fā)展

詮釋“綠色進(jìn)化論”,施耐德電氣助力能源化工產(chǎn)業(yè)可持續(xù)發(fā)展 -

甘肅通渭40MW“馭風(fēng)行動”風(fēng)電試點項目競爭性優(yōu)選結(jié)果公示

甘肅通渭40MW“馭風(fēng)行動”風(fēng)電試點項目競爭性優(yōu)選結(jié)果公示 -

三旺通信實力演繹礦業(yè)智慧升級

三旺通信實力演繹礦業(yè)智慧升級 -

2024 (第十-屆)中國國際石墨烯材料應(yīng)用博覽會

2024 (第十-屆)中國國際石墨烯材料應(yīng)用博覽會