近日以來,人民幣兌美元匯率漲勢如虹,勢如破竹,比如,本周五(1月11日),在岸人民幣兌美元曾連續(xù)漲破6.78至6.75四道關口,我們注意到,本周在岸人民幣匯價大漲1163個基點,創(chuàng)2005年匯改以來最大周漲幅,未來一段時間人民幣匯率很可能延續(xù)穩(wěn)中趨升的走勢。

而對美元接下去的走勢,據(jù)路透在1月2至9日對75名匯市策略師進行的調(diào)查顯示,約三分之二受訪者認為,美元的漲勢基本結束,他們表示,對于美國加息的預期下降,已經(jīng)削弱了美元兌其他貨幣的優(yōu)勢,未來12個月美元料將回吐2018年的多數(shù)漲幅。

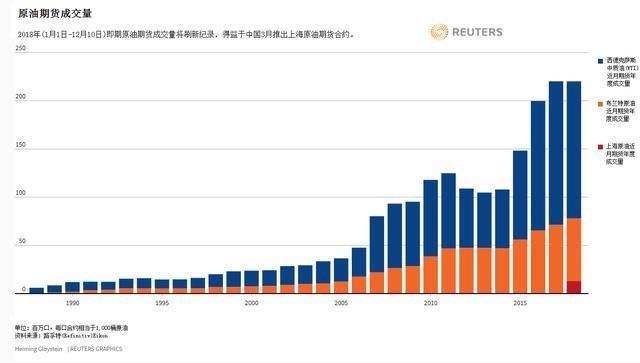

另一方面,作為美元根基的石油美元份額也從2013年后出現(xiàn)首次下降,人民幣計價的原油期貨正在打破以美元定價石油的格局。據(jù)路透社日前稱,人民幣原油期貨的國際市場占有率已達6%,且日交易量表現(xiàn)強勁,交易所數(shù)據(jù)顯示,人民幣原油期貨在推出還不到一年的時間(9個月),其表現(xiàn)已經(jīng)好于以美元計價的布蘭特原油,后者在1988年首次推出那年從占主導地位的WTI手中才占得3.1%的份額。

要知道,石油美元的誕生可以說是美元與黃金“分手”之后,尋找的新載體,其背后正是以石油為代表的大宗商品均以美元計價,其目的是為進一步支撐美元在全球的地位,并允許美國可以通過無節(jié)制的印鈔來奢侈地購買石油,這樣一來,美國可以節(jié)省很多錢,所以,從這一點來說石油美元就是美元的根本核心。

但無奈的是,非美元區(qū)國家想要交易石油,必須要支付匯率兌換費才能獲得美元;另一面,美元正是通過SWIFT的間接控制從而掌控了國際間貨幣匯兌和結算交易業(yè)務,對一些產(chǎn)油國來說,石油美元的副作用之一就是會出現(xiàn)美元荒問題,比如目前的伊朗就處在這種限制中。但現(xiàn)在情況已經(jīng)發(fā)生了一些改變。

一是,目前,世界多國在商品交易和金融領域去美元化或繞開美元進行結算的舉措已經(jīng)出現(xiàn);二是,包括IMF和SWIFT等國際機構報告顯示,現(xiàn)在美元在各國央行中的外匯儲備儲備和國際使用占比也是連續(xù)出現(xiàn)下降。

而正是在這些市場背景下,據(jù)路透社稱,中國接下去料將采取措施以人民幣大規(guī)模結算進口原油,消息人士表示,相關部門已非正式要求一些金融機構做準備,根據(jù)目前討論的計劃,可能從俄羅斯、伊朗及安哥拉的原油采購開始實施。

正如本文開頭所說那樣,這樣的直接好處是可以繞開石油美元,進而節(jié)省成本,同時,也不用再額外支付兌換美元產(chǎn)生的匯率差異費,當然,現(xiàn)在對于中國龐大的石油交易量來說,用人民幣結算石油的意義遠非于此。

這更將意味著將幫助人民幣原油期貨擴大基于亞歐的定價能力和人民幣國際化,比如,目前已有41家境外中介完成備案,廣泛分布在新加坡、英國等地,境外參與者持倉量已占全市場約13%。

事實上,中國正在擴大用人民幣大規(guī)模結算石油的范圍,早在去年5月,中國的一家煉油巨頭已經(jīng)簽署了首筆以人民幣原油期貨計價的中東原油進口協(xié)議,并且計劃簽署更多此類合約,而這更意味著將有助于從主要的國際原油基準手中占有部分定價權來對沖油價上漲的風險。

對此,《日經(jīng)亞洲評論》也在近期稱,亞洲應將能源貿(mào)易向人民幣和日元過渡,長期以來美國一直是最大石油進口國,然而現(xiàn)在形勢變了,美國的頁巖氣讓它不再依賴能源進口,該日媒稱,由于中日正逐漸成為石油主要進口國,因此值得考慮儲蓄人民幣和日元用于石油交易。

當然,更長遠的意義還在于,美國知名金融網(wǎng)站Zerohedge為我們做了進一步的解釋,這并不意味著石油美元會消失,因為,對石油貨幣來說,這不是零和博弈,但我們也要有清醒的認識,對新誕生的人民幣原油期貨(石油金融體系)仍任重道遠。